Текст от моего товарища Алексея. Публикую с его разрешения.

– Почему Вы построили дом только с одной комнатой

– Меньше не имело смысла

Вы любите выбор? Куда вложить силы, время и деньги, а куда – нет, с кем иметь дело, что купить или продать…? Это трудновато, зато итог бывает впечатляющ.

У бирж всё наоборот: чем их больше, тем хуже. Акционеры NYSE без слёз зарежут NASDAQ, а владельцы гон-конговской биржи с удовольствием сожгут Сингапур, Токио и Шанхай, а заодно и Сидней.

Какое нам до этого дело? А мы с Вами на этом заработаем. Но, дорогой читатель, прости. Чтобы понять, куда всё катится, надо выяснить, откуда всё покатилось. В общем, история.

Жили-были, да добра ни фига не наживали две биржи, и были они убогие-преубогие, зато умели устроить срач друг с другом на пустом месте и в любое время. Как вы догадались, звали их ММВБ и РТС, а спорили они из-за размываемого листинга (эмитенты-гады делали выпуски на обеих площадках, да ещё и на заморские биржи что-то сливали). Но однажды, а точнее в декабре 2007 года, появились добры молодцы из консалтинговой фирмы Thomas Murrey и надоумили ММВБ съесть РТС.

И вот в декабре 2011 года суровая правда жизни наконец-то вырвала из наших рядов выдающихся общественников РТС, а в России возникла единая архитектура нормальной биржи: одна торговая площадка (читай, листинг не размывается), один центральный депозитарий (все права на ценные бумаги учитываются в одном месте), а также один клиринговый центр (все наши заявки обрабатывают в одном центре и быстро).

А ещё парни из Thomas Murrey – единственные в мире, консультирующие биржи, как строить инфраструктуру. Итак, нашей братве из ММВБ показали, какой должна быть вся структура финансового центра в России.

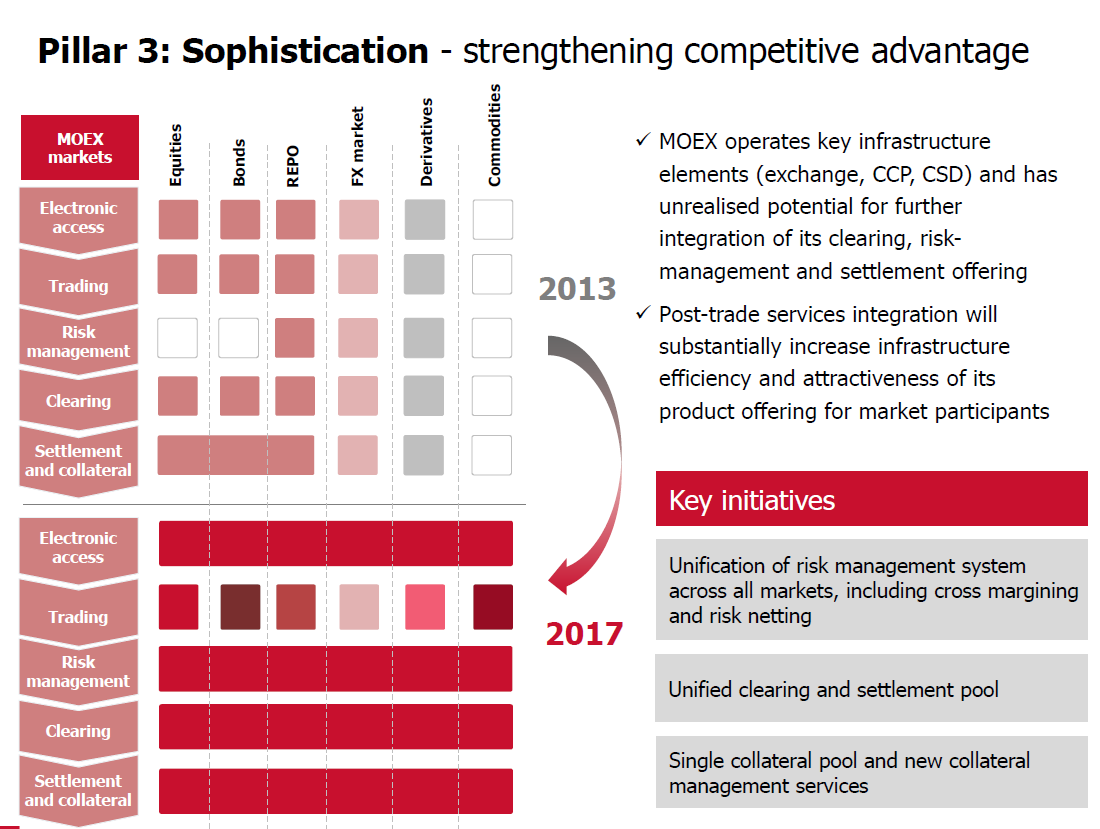

Понимать рисунок не нужно. Самое главное, что надо знать: эта схема в голове у всех руководителей Московской биржи – они точно не хотят, чтобы их зарезали и сожгли. А вот кусок из их презентации августа 2015 года для инвесторов

Как видно, Московская биржа хочет стать максимально надёжной и удобной для всех: сделаем вывод, эти парни мотыжат только вверенный участок и не выходят за круг своих компетенций. Работы им точно хватит ещё лет на 10.

Красивая женщина не должна быть слишком умной – это отвлекает внимание

Как ярый поклонник Уоррена Баффета я ищу только два вида компаний – потребительские монополии и платные мосты. Так что для меня Московская биржа – это два в одном. Хочешь купить ценные бумаги абсолютного большинства российских компаний – плати комиссию брокеру и… правильно, бирже! Иначе вали на зарубежные площадки. У меня есть ИИС (индивидуальный инвестиционный счёт) и мне плевать на текущий кризис – если бы надо было уехать на 10 лет на необитаемый остров и перед этим купить акции только одной компании, то это была бы МосБиржа.

Как и Баффет я всегда отвечаю на 10 вопросов перед любой покупкой.

1) Есть ли у компании опознаваемая потребительская монополия или фирменный продукт/услуга и бренд? Или это компания сырьевого типа?

Да, это монополия, которая конкурирует с иностранными биржами за эмитентов и наши деньги.

2) Я понимаю, как компания зарабатывает деньги? Прибыли компании устойчивы и имеют тенденцию к росту?

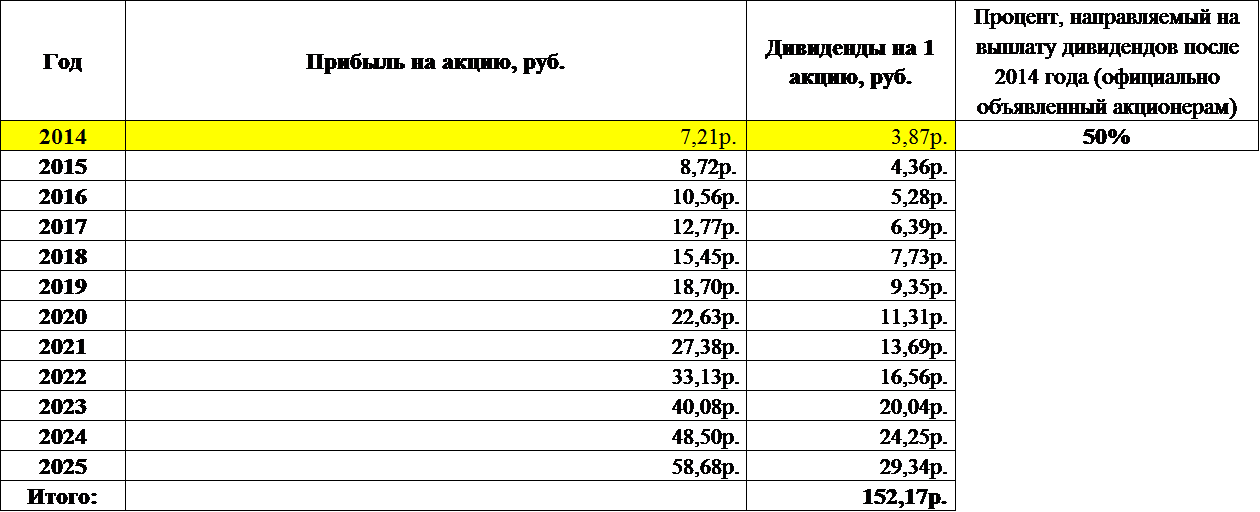

Да, зарабатывает за счёт комиссий для участников. А вот прибыль на акцию и дивиденды за последние 10 лет

О тенденции судите сами.

3) Компания консервативно финансируется? Какой уровень долга к чистой прибыли за последний отчётный год?

Задолженность имеется, но всегда есть поддержка Центрального банка и текущая ликвидность участников.\

Из-за своей специфики в долгосрочные обязательства биржи включены и обязательства других участников торгов. «Чистые» же обязательства биржа сможет покрыть чистой прибылью за 10 лет.

4) Рентабельность собственного капитала устойчиво высока, т.е. больше 15%?

Да, среднее значение рентабельности за 11 лет равно 16,5%.

Уверен, вы обратили внимание на тенденции.

5) Компания удерживает прибыли или выплачивает их акционерам?

Утверждённая политика компании – выплачивать 50% от чистой прибыли. За 2014 год на дивиденды пустили 55% чистой прибыли.

6) Сколько компании приходится тратить на поддержание текущих операций?

Мало: вся инфраструктура уже построена, идёт оптимизация (сокращают ненужных сотрудников, переходят на электронный документооборот, облачные технологии и т.д.), а это много денег не требует.

7) Есть ли у компании возможность реинвестировать нераспределённую прибыль в новые проекты, в расширение бизнеса или в выкуп акций? Компания помещает капитал только в предприятия, находящиеся в круге её компетенции? Насколько хорошо менеджмент компании справляется с этим?

Менеджеры компании вкладывают деньги только в развитие. Новые проекты направлены на построение универсальной биржи и всей инфраструктуры вокруг неё. За круг своей компетенции компания не лезет. Добавлю, что финансовый директор биржи – Фетисов Евгений Евгеньевич – по состоянию на 31.12.2014 накупил 11700 штук акций (ещё 3 члена наблюдательного совета также вложились). По-моему, это красноречиво.

8) Имеет ли компания возможность регулировать свои цены, нейтрализуя инфляцию?

Монополия имеет такую возможность. Однако, биржа стремится не к повышению цен, а чтобы участники наращивали обороты. «Больше купишь/продашь – меньше комиссия». Вы это видите в любом тарифном плане любого брокера. Плюс в России появились ИИС как стимул к инвестициям.

9) Повышает ли нераспределённая прибыль рыночную стоимость компании?

Торговля акциями началась в феврале 2013 года, так что для ответа пока мало данных.

10) Требует ли предприятие крупных капиталовложений для поддержания и постоянного обновления средств производства?

Нет, биржа – это не металлургический завод. Однажды купленные серверы служат по 10 и более лет, а при переходе на облачные технологии и эта проблема исчезнет. Главные расходы биржи – зарплата, остальное мелочь.

А теперь главное – рассчитаем прибыль.

Моя рентабельность покупки всех акций равна прибыли на одну акцию [см. выше 7,21 руб.], разделённая на среднюю стоимость покупки одной акции

Да, эта рентабельность ниже, чем текущие предложения по банковским вкладам, но они не имеют такого же потенциала роста.

Текущая стоимость (на 27.08.2015) одной акции в сравнении с гособлигациями

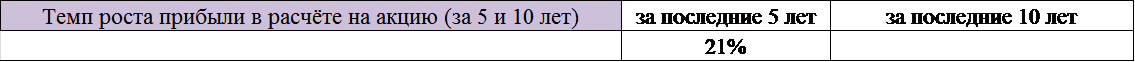

Темп роста прибыли на акцию можно узнать только за последние 5 лет

Так что долгосрочный тренд выглядит примерно так

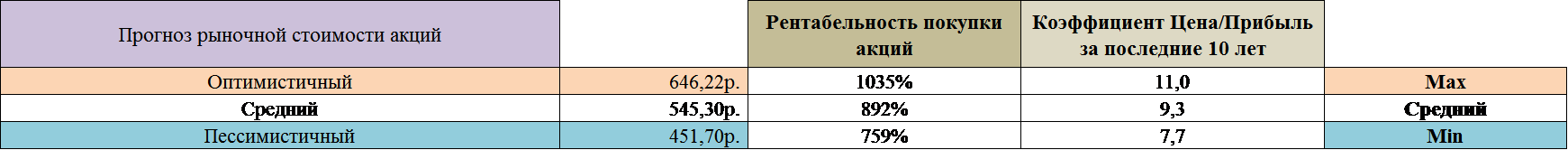

И наконец прогноз рыночной стоимости акций в 2025 году. Да-да, 2025-м.

Торги начались в 2013 году, так что эти данные не за 10, а за последние 2,5 года.

Итог: купите сейчас акций на 100 тыс.$ и через 10 лет Вы станете миллионером.

В виде эпилога

Это не сказка про будущий финансовый центр в России (как мечтал когда-то президент Д.А. Медведев), потому что не знаю, будет ли он. Не знаю, скоро ли появится у нас внутренний класс инвесторов, когда закончится кризис, вырастут ли цены на нефть, недвижимость и металлы? Как видите, биржа растёт и без этого. (см презентацию МБ – Презентация для инвесторов-august-2015)

Но я знаю, что больше половины всех гособлигаций (ОФЗ) уже скупили на бирже иностранцы. Да-да, им плевать на санкции, потому что они любят российскую доходность. И знаю, что с 1 января 2016 года им облегчат допуск к российским акциям.

Убеждён, следующие 10 лет биржа будет развиваться: весь вопрос – быстро или очень быстро.

Я не шарлатан, призывающий вас вкладывать бездумно: умоляю, постройте свой прогноз и сделайте свой выбор.

Все удачи и огромной прибыли!

Ваш Алексей Смирнов.

PS: Если вам понравилась эта статья, то я прошу поделиться ее с теми , кому опубликованная на этом сайте информация может понравиться или показаться полезной(прямо под статьей есть для этого кнопки). Можно также нажать кнопку Нравится. Это крайне важно – больше позитивной обратной связи и больше читателей = больше стимула для публикаций и, соответственно, самих публикаций.

Также для тех, кто хочет знать больше у нас есть платная подписка.

Акции Московской Биржи: Ваш путь в миллионеры by Vladislav

очень ментересная статья спасибо

Спасибо!

Статья действительно интересная, спасибо. Но ответ на вопрос 9 отрицательный. Мне кажется, у биржи нет возможности в рамках своей основной деятельности реинвестировать миллиарды, лучшее, что они могут сделать – платить дивиденды.

Лучшие обзоры у вас с Владиславом!!! Можете ли вы увеличить количество обозреваемых компаний? Было бы чудесно.

Да, и какие ещё компании в РФ можно выделить, как МосБиржа?

Казаньоргсинтез

[…] Статья подготовлена по материалам: http://road2riches.ru/investments/stocks/moex/ […]