Доходность инвестиций зависит от ряда факторов: выбор класса активов, выбор отраслей, сегментов и стран и выбор конкретных сделок. Из них самым главным является правильный выбор класса активов для инвестиций. Примерно так выглядит зависимость дохода среднего инвестора от его решений:

- 50-75% – выбор класса активов – акции, облигации, деньги…

- 25-50% – выбор страны, отрасли и сегмента (например, компании малой капитализации vs крупные)

- 0-25% – выбор сделки – поиск лучшей компании для инвестирования, идеального жилья, самой надежной и доходной облигации и т.д.

Средний инвестор обычно вкладывает во что-то одно: жилье, депозиты, акции – концентрируется на выборе идеальной сделки. Далеко ходить не надо – у всех есть знакомые которые перетаскивают деньги из банка в банк в погоне за парой лишних процентов по депозиту – это и есть поиск идеальной сделки. При этом те же люди совсем не задумываются, что они скорее всего упускают возможности для более высокого заработка и в добавок несут огромные риски.

Все это происходит не от большой глупости или особо тонкого понимания рыночной ситуации и того как извлечь из нее максимум, а просто из-за того никто об этом не задумывается (в школе этому не учат). Цель этой статьи – прояснить как можно снизить свои риски и увеличить доход за счет выбора классов активов для инвестиций. Это первый и самый важный этап в формировании своего инвестиционного портфеля (про остальные этапы в статье Как сформировать портфель инвестиций?).

Большинство из нас людей использует очень ограниченное число видов активов для вложения и сохранения своих средств. Взгляните на список и отметьте, какими классами активов Вы когда-либо владели:

- Деньги: рубли и депозиты в рублях, доллары / евро / фунты и т.д. и депозиты в них

- Акции: российские и иностранные

- Облигации: российские и иностранные, государственные, муниципальные и корпоративные

- Доли/паи в инвестиционных фондах: акций (обычно ПИФы), облигаций, недвижимости (REIT), венчурных и прямых инвестиций (Private Equity), хедж-фондах

- Недвижимость: жилая, офисная, коммерческая, складская, для специальных целей (выращивание леса, например)

- Сырьевые товары – нефть, зерно, кофе и т.д.

- Драгоценные и полудрагоценные металлы – физическое, ОМС, контракты

- Деривативы – опционы, фьючерсы и т.д.

- Бизнес

- Предметы искусства, алмазы и все остальное не описанное выше

Большинство даже не рассматривает половину из этого списка возможностей, ограничиваясь либо самыми простыми вариантами для накопления средств – депозиты и недвижимость, либо фокусируясь на каком-то одном классе, например акциях. Из-за этого шансы на сохранение и приумножение средств значительно снижаются.

Еще более обидно, что сейчас практически для любого умеренно обеспеченного человека, открыты все дороги: инвестиции в акции, инвестиции в облигации, инвестиции в недвижимость, да практически что душе угодно(!) на рынках практически любой страны: России, США, ЕС, Китая, Австралии…

Те кто задумывался о диверсификации своих вложений и те кто хочет сохранить свои активы и выжать максимум из момента обязаны перетряхивать свой портфель с учетом момента. И для этого есть хороший, проверенный временем инструмент с помощью которого можно определить лучшие классы сегодня и сбалансировать свой портфель исходя из требований к риску и доходности.

Циклы Кондратьева – подскажут куда инвестировать

Советский экономист Николай Кондратьев был первым, кто обнаружил и популяризовал долгосрочные циклы длительностью от 40 до 60 лет (сейчас многие экономисты считают, что длительность цикла увеличилась до 70-80 лет). По этому предмету в интернете очень много информации и я не буду здесь ее повторять (к моему глубокому сожалению, самая качественная информация доступна на английском языке). Я сосредоточусь на прикладных моментах – как использовать циклы Кондратьева для инвестирования.

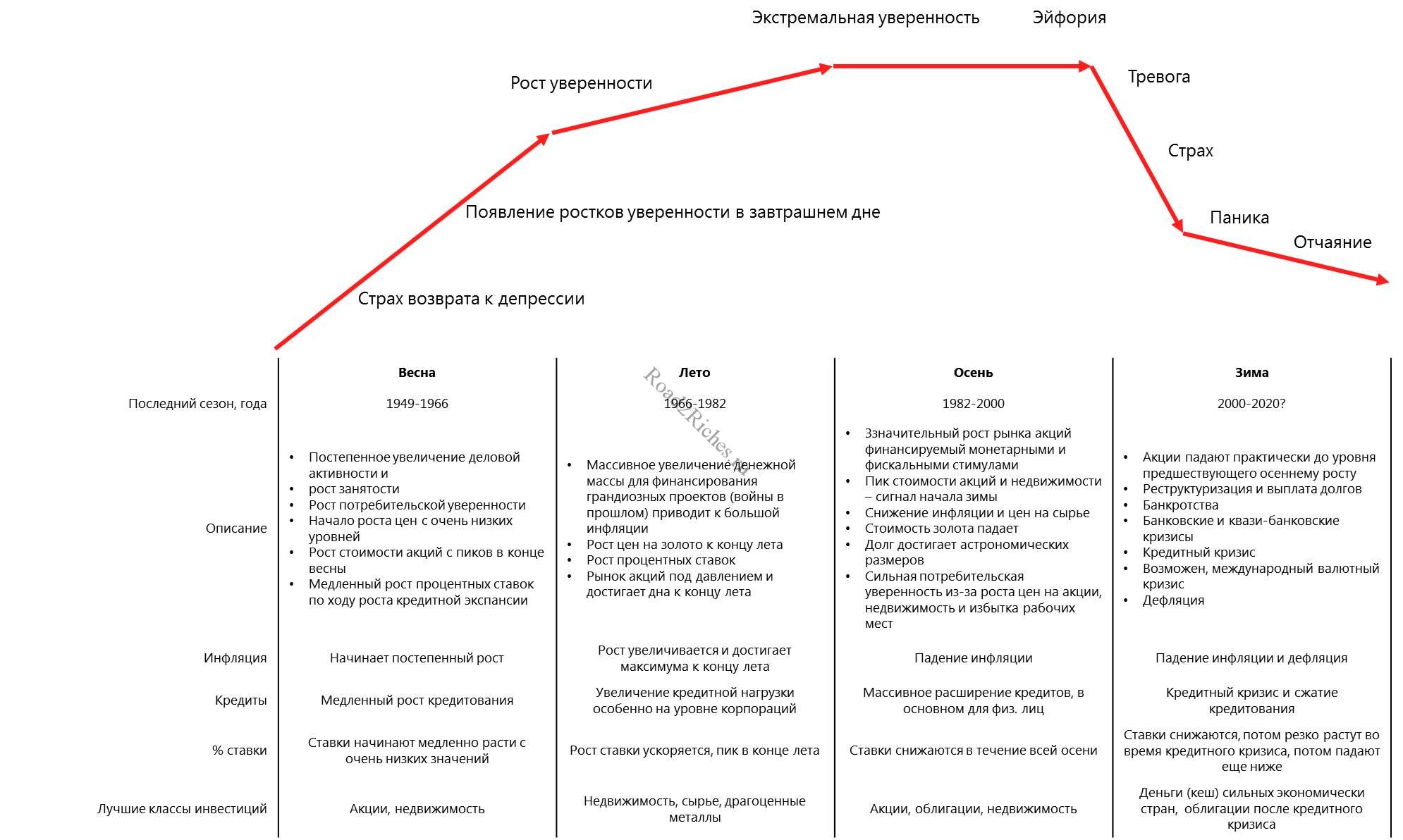

Цикл Кондратьева состоит из 4 “сезонов” – зимы, весны, лета и осени. Для каждого сезона характерно разное поведение экономических показателей: инфляции, ставок по кредитам, занятости населения и прочих. И что важно для нас у разных активов доходность в течение разных сезонов очень сильно отличается. Соль инвестирования по Кондратьеву – это балансировка портфеля исходя из “сезона”, и понимания развития экономических процессов .

Суммирую особенности сезонов на картинке:

* часто в лучшие инвестиции в зимний “сезон” включают золото, но я с этим не согласен

Некоторые считают, что циклы имеют малую прогностическую точность, так как временная выборка на которой они работают слишком коротка (обычно показывают последние 200 лет и 3 полных цикла, а также завершающийся 4). На мой взгляд:

- такое статистическое свидетельство гораздо лучше чем ничего

- есть множество аналитических работ, направленных на изучение экономических циклов, которые косвенно подтверждают выводы Кондратьева (моя любимая работа How the economic machine works от Рэя Далио).

Изучим как ведут себя разные активы по сезонам.

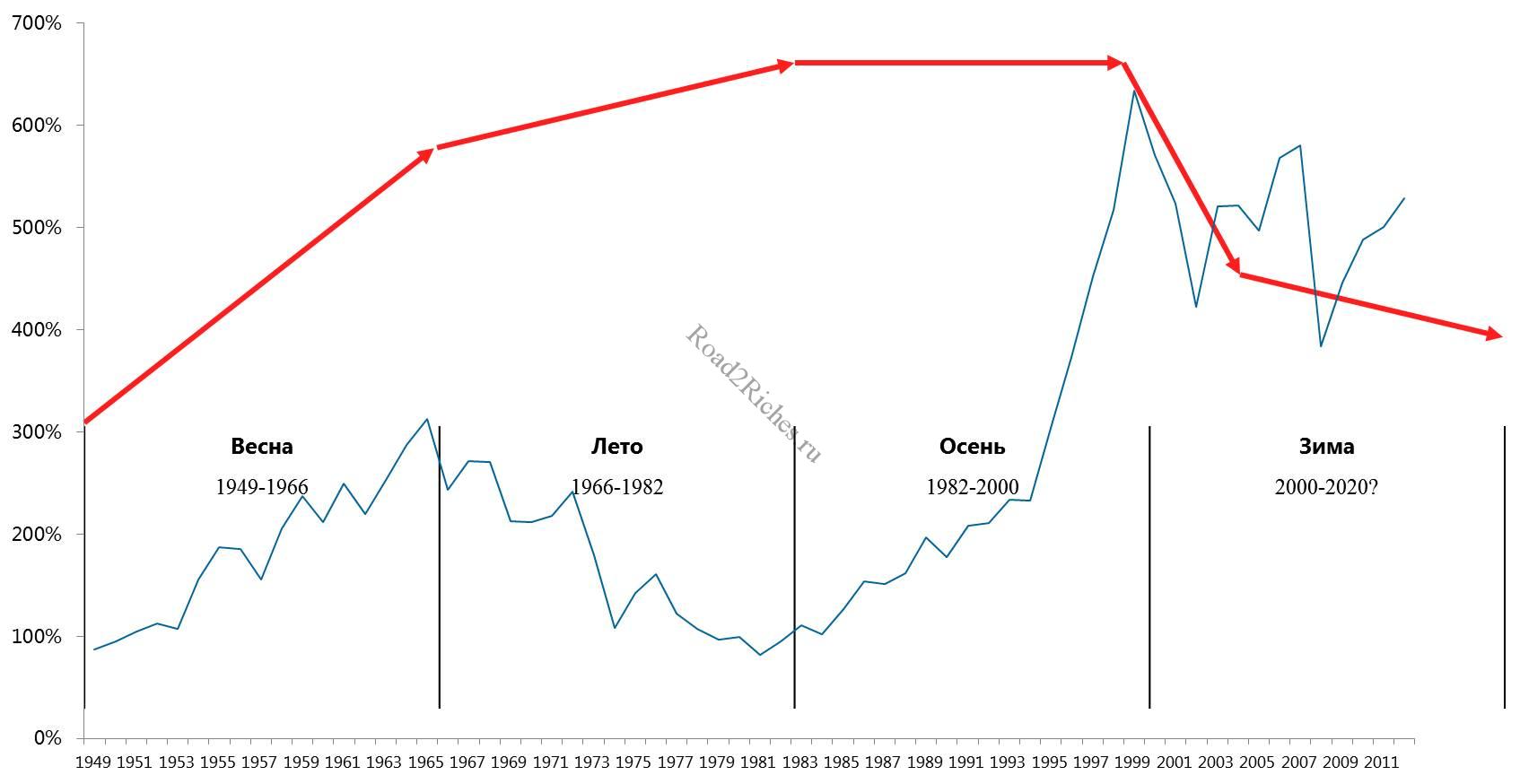

Инвестиции в акции по Кондратьеву – грядет зима

Есть распространенное заблуждение – диверсифицировать портфель стоит только между разными акциями, а другие активы можно игнорировать. Основан этот миф на некорректно интерпретированной информации, о том что акции дают лучший долгосрочный возврат, а также на свойствах нашего мышления – ожиданий того, что тенденции последних лет продолжаться и далее. Подробно почему это не так читайте в статье Доходность и риск акций: миф о лучших инвестициях, а здесь лишь посмотрим как вели себя вложения в акции во время разных “сезонов” (индекс Dow Jones с учетом инфляции):

Представьте, что Вы вложили деньги в индексный фонд в 1965 году:

- Чтобы стоимость вернулась на тот же уровень пришлось бы прождать 30 лет! Если Вам 50 лет, то скорее всего Вы просто не доживете до этого момента.

- Это справедливо для самого развитого рынка – США, а во многих развивающихся странах сбережения могли 100 раз сгореть из-за инфляций, национализаций, девальваций, переворотов и дефолтов.

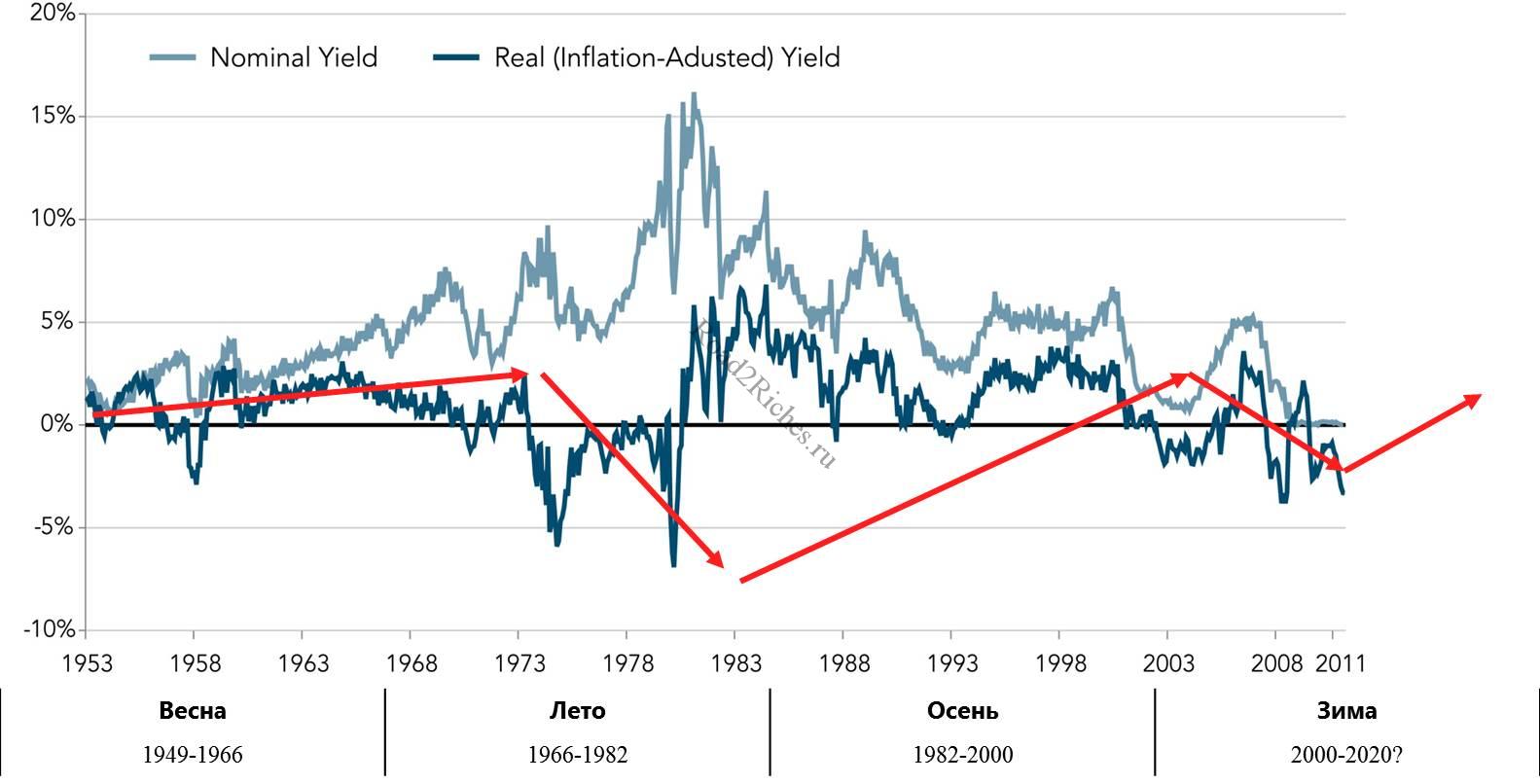

Облигации, безработица, недвижимость и золото – всему свое время

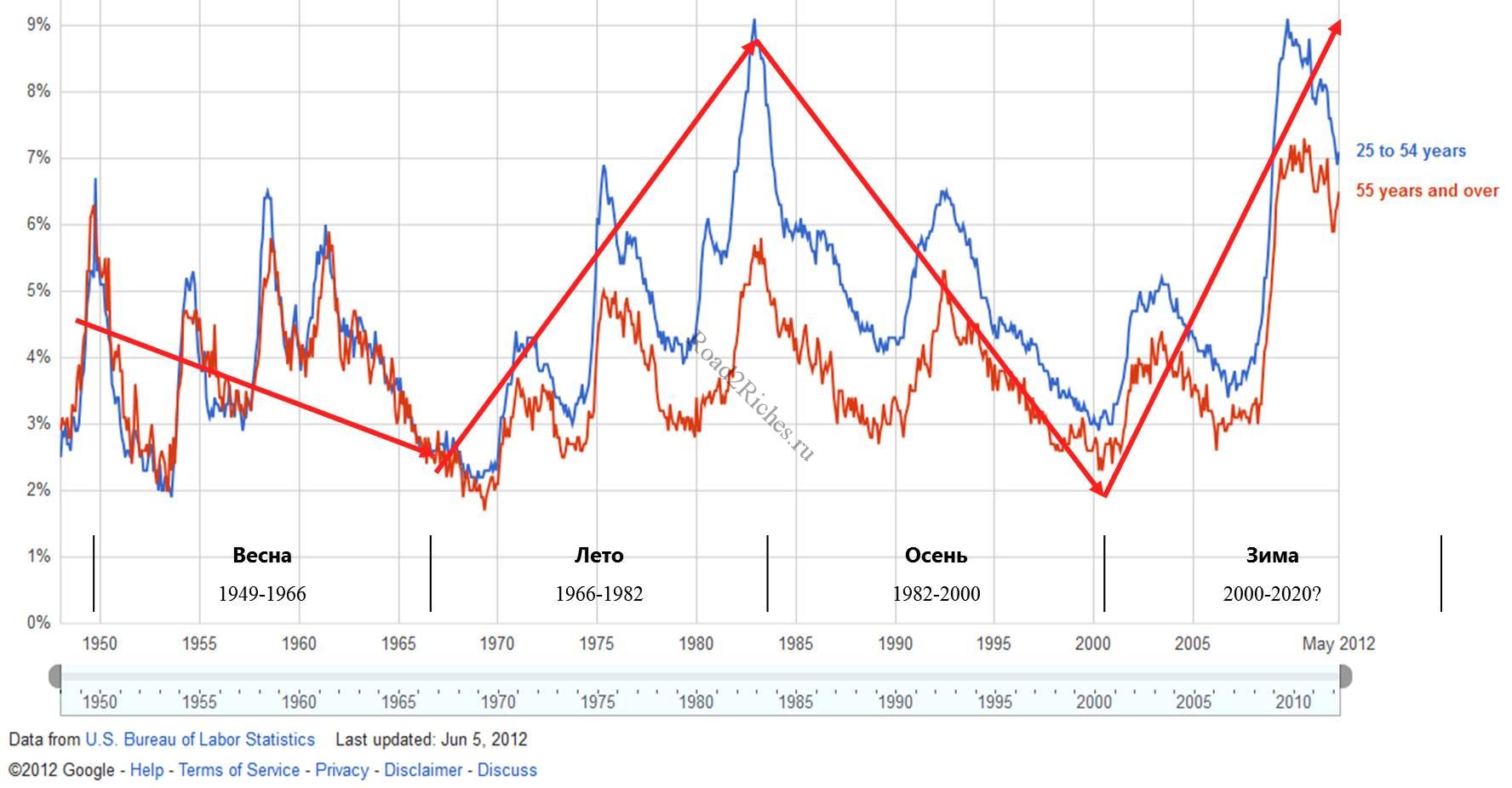

Чтобы зарабатывать во время падений цен на акции – зимой и летом – можно использовать другие активы. Посмотрим как меняются разные показатели по “сезонам”:

1. Облигации – хорошая инвестиция весной и осенью, а также будет хорошей во 2 половине зимы. Обращать внимание нужно на ставку с учетом инфляции:

2. Безработица – снижается весной и осенью, растет летом, но пика достигает зимой – пока этого не произошло из-за вмешательства правительств. Вкладываться в безработицу конечно же нельзя, но надо понимать, что наши рабочие места сейчас под угрозой – не стоит брать в долг, а лучше подкопить – скоро все будет очень дешево:

3. Индекс Шиллера-Кейса – для оценки изменения стоимости недвижимости. Видно, что недвижимость всегда дает некоторый доход(особенно в конце осени и начале зимы), кроме 2 половины зимы :

4. Цены на золото с учетом инфляции – растут летом, а также в 1 половине зимы (я считаю, что этот рост неустойчивый и может смениться резким падением):

В 2014 будьте осторожны с акциями, лучше копите твердые деньги

Прямолинейная работа с циклами Кондратьева невозможна из-за:

- большой вероятности ошибки в определении где мы сейчас находимся в цикле

- наличия более коротких циклов (Кузнеца, Китчина, Жигляра), из-за чего нужно их также учитывать в выборе момента

- вмешательства людей в естественное течение цикла: политика ФРС и ЕЦБ по количественному смягчению отсрочила кредитный кризис и немного продлила длительность цикла (по другому мнению сгладила его последствия)

- сложности с определением точной длительности сезона: принято считать, что сезон длиться от 15 до 20 лет, но с ростом продолжительности жизни цикл увеличивается (если исходить из демографической теории причины циклов, по другой теории причина циклов – смена технологических укладов общества)

- всегда есть особые истории и активы, которые растут в противофазе цикла – лучшие компании, отдельная недвижимость и т.д.

Но, циклы можно и нужно использовать как инструмент риск менеджера. Сейчас, например, нужно очень аккуратно рассматривать любые инвестиции в акции, и быть готовыми покупать облигации крепких компаний и государств номинированных в твердых валютах во время моментов роста процентных ставок.

PS: Если вам понравилась эта статья, то я прошу поделиться ее с теми , кому опубликованная на этом сайте информация может понравиться или показаться полезной(прямо под статьей есть для этого кнопки). Можно также нажать кнопку Нравится. Это крайне важно – больше позитивной обратной связи и больше читателей = больше стимула для публикаций и, соответственно, самих публикаций.

Также для тех, кто хочет знать больше у нас есть платная подписка.

Инвестиции по циклам Кондратьева by Vladislav

благодарю за статью!

Ну вот видите как получилось: если по снп с зимой с 2000-г еще как-то частично можно согласится (хотя снп растет), но с т.зр. росс рынка ну совсем нельза назвать зимой лучшее 10-летие фондового рынка 1998-2008.

Григорий, есть разные теории причин циклов Кондратьева – демографическая, долгового цикла и технологическая. Правда скорее всего на их стыке.

При этом в разных странах могут быть разные фазы циклов, особенно если учитывать % ставки. В России, например, сейчас ситуация стагфляционного кризиса, который характерен для ‘летнего’ сезона. Примерно тоже самое было в США в 1970-е. Делайте выводы.

Количество ошибок перевода и просто ляпов в посте зашкаливает

Прошу по существу. Это не перевод, а собственными руками написанная статья.

Редактора и корректора у меня нет.

[…] мы до сих пор находимся в зимней фазе цикла Кондратьева и необходимый для старта нового роста процесс еще не […]

[…] Средний инвестор, а тем более просто обыватель будет проигрывать. В жизни каждого поколения есть моменты когда какой-то класс активов будет очень сильно проваливается или вообще уничтожается (привет российский рубль 90х годов). Угадать какой вряд ли получиться. Поэтому нужно иметь сбалансированный, диверсифицированный, всесезонный портфель. (читайте статью про сезоны Кондратьева). […]

[…] с рядом других индикаторов (включая текущую фазу долгосрочного цикла), этот является причиной, почему я сейчас сохраняю […]

Индекс Кейса-Шиллера растет уже 4 года, аналогично снижается безработица в США. Возможно зима закончилась в 2012?

Возможно. Это же не точная наука), даже более того не наука – а теория. С другой стороны часто видел мнение, что будет еще один существенный кризис перед началом “весны”.

Владислав, приветствую! Любопытная статья. Можете обновить взгляд, в каких сезонах находятся РФ и США сейчас? И прогноз.

SS, добрый день! Я бы не сказал, что со времени написания статьи что-то сильно поменялось. Кроме того я по поводу цикличности с тех пор прочитал еще много разной литературы и могу порекомендовать почитать книги Рэя Далио про то как устроена экономическая машина, про долговые кризисы и его статьи в Линкдине. Он, вероятно, один из тех кто лучше всего в мире разбирается в этой теме + отлично умеет это описать и объяснить.