Перед переходом к прогнозной части подведем итоги 2015 г. и подобьем результаты следования стратегии 2015 г.

2015 – первый год трезвости

В середине 2014 и в 2015 году наконец-то начались процессы, начало которого лично я ожидал с 2012 г. Рынки начали трезветь – аппетит к риску уменьшаться, а фундаментальные дисбалансы кое-где начали сокращаться. Если кратко, то основные итоги данных процессов в 2015 году:

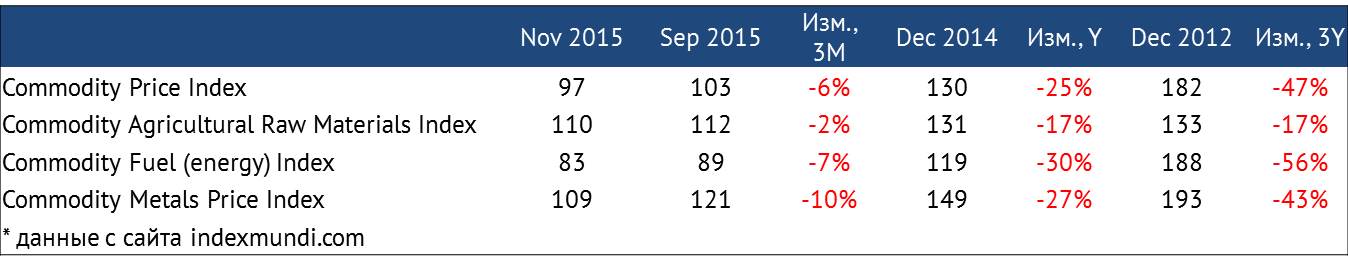

- Падение цен на сырьевые товары продолжилось (нефть, металлы, уголь и т.д.):

- Практически везде избыток предложения и борьба за рынки сбыта – самые низкозатратные производители воюют с менее эффективными конкурентами и наращивают производство

- При этом большое количество готовых, но незапущенных новых проектов, которые будут вводится при малейшем намеке на рост цен на сырье

- Больших банкротств пока не было и это, ИМХО, небольшой позитив для сырья (почему поясню ниже в прогнозной части)

- США сворачивают программу монетарного стимулирования экономики вследствие того, что она уже не работает (опять таки ИМХО), а ЕС, Китай и Япония ее продолжают

- При этом проблемы в экономике Китая вырвались наружу и, скорее всего, усилия властей (стимулирование, девальвация и прочее) не смогут изменить ситуацию

- Российская экономика существенно сократилась, причем основными драйверами стали падение доходов населения и сокращение запасов

По активам ниже таблицы и графики :

Облигации – ставки на облигации США начали рост, в Европе – в отрицательной зоне, а России – на уровне кризисного 2009 г:

Валюты – $ рос против всех основных валют:

Сырье – падало:

Акции – в основном падали, особенно акции сырьевых стран – России, Бразилии, Канады и Австралии :

Разбор полетов или результаты по стратегии 2015

Итак, если бы вы следовали предложенной год назад стратегии (см статью Инвестиционный прогноз и стратегия на 2015 г), то:

- Вы бы не вкладывали деньги на зарубежных рынках, а сохраняли их в коротких облигациях самых надежных эмитентов. Это было правильное решение, т.к. большинство активов в 2015 г. подешевели и теперь можно более выгодно вложить сохраненный капитал.

- Отдельно про рекомендации по российским акциям и облигациям:

- Вы бы купили акции FXRU (ETF фонда российских Еврооблигаций) по 75-80$ в начале года, то могли бы сегодня их продать за 95$. Доходность в зависимости от цены покупки более 25% за год в долларах и это при том, что вы бы инвестировали в российские долговые инструменты с минимальным риском. Кстати, я рекомендую зафиксировать прибыль, если вы еще этого не сделали.

- Вы бы купили покупали акции ТКС в сентябре за 1.6-2$, в момент когда капитализация компании была около 1.0-1.2 x Капитала (P/B). Продать сегодня можно за 3$.

- В конце января и начале марте рубль был близок к 70 ₽/$ при нефти 55-60$ за баррель (Brent). В этот момент можно было рассмотреть покупку акций работающих на внутренний рынок, в том числе были упомянуты (цены указаны на конец января – начало февраля):

- ТКС – по 2.8-3.0$ за акцию

- МосБиржу – по 1.0-1.1$ за акцию

- Магнит – по 160-180$ за акцию

- Глобалтранс – по 5.0$ за акцию

- ЭОН-Россия – по 0.036-0.038$ за акцию

- Энел-Россия – по 0.011-0.012$ за акцию

- В мае и июне при цене на нефть около 65$ рубль укрепился ниже 50 ₽/$. Начиная с этого момента нужно было продавать акции работающие на внутренний рынок и покупать акции экспортеров, в том числе были упомянуты:

- Продавать (указаны цены на середину мая 2015)

- ТКС – по цене 3.3$ или +10% от цены покупки

- МосБиржу – по цене 1.5$ или +40-50%

- Магнит – по цене 220$ или +20-30%

- Глобалтранс – по цене 5.7$ или +14%

- ЭОН-Россия – по цене 0.060-0.062$ или +50-60%

- Энел-Россия – по цене 0.018$ или +50-60%

- Покупать с мая и по текущий момент (перечислены только упомянутые в стратегии 2015 г. акции):

- Фосагро – по 38$ – сейчас примерно та же цена

- Русал – акции падали с 0.6$ до 0.3$ сейчас или -50%

- НЛМК – акции падали с 1.4$ до 0.8$ сейчас или -40%

- Исходя из рекомендаций по ₽/$:

- В начале января нужно было покупать $ по 50

- В феврале его продавать по 70

- В мае и после покупать $

- Продавать (указаны цены на середину мая 2015)

Таким образом, оправдали себя все рекомендации, кроме покупки экспортеров (кроме нефтяных) при «дорогом» рубле. Тем не менее, я ожидаю, что эти акции подорожают в 2016-2018 гг. и терпение тех, кто их покупал (в том числе и мое) окупится.

2016 – продолжаем трезветь и осторожно инвестируем

Для начала в очередной раз повторю, что все написанное ниже, выше и здесь – это только мое мнение и я его публикую, в первую очередь, чтобы получить обратную связь от вас. Комментарии и идеи крайне приветствуются.

Итак, в 2016 год обещает быть волатильным, а значит действовать нужно будет ситуативно – основная стратегия подбирай, то что плохо лежит и не жалей, если цена упала еще ниже. Тенденции 2015 продолжатся, хотя некоторые начнут угасать:

- Сырье

- Падение цен на некоторые сырьевые товары продолжится, а на некоторые прекратится. Предпосылок для начала хорошего роста я не пока не вижу.

- Крупных банкротств и закрытий проектов пока не было – все работают на максимум, чтобы обслуживать долги. И это, небольшой позитив для сырья – у компаний все деньги идут на выплаты %, а значит новые проекты они не развивают и не запускают. После банкротства же компания с чистым балансом может, пусть и не сразу, начать опять нерационально использовать капитал, расконсервировать мощности и т.д.

- Рынок долгового капитала – стоимость денег:

- в США растет – это умеренный негатив для yield бумаг, таких как облигации с длинной дюрацией, дивидендных бумаг, REIT и бумаг с большим левереджем.

- в других развитых странах постоянна и низка

- в развивающихся странах высокая и вряд ли будет снижаться. Все стараются удержать свои валюты.

- Рынки акций в общем и целом переоценены – даже ни столько с точки зрения оценки, сколько с точки зрения размера потенциального заработка. Рынок достаточно неэффективен – многие акции явно переоценены, а некоторые недооценены. Есть варианты и для инвестиций и для спекуляций.

- Валюты – сильный $, чуть более слабые евро и йена, слабые валюты развивающихся стран и еще более слабые валюты сырьевых стран

- Россия – экономика продолжит сжиматься. Многое зависит от действий властей.

Конкретные рекомендации по акциям

- Интересны сектора распроданные в 2015 году – сырьевой, классический ритейл и т.д.

- При этом на первом месте в оценке важен баланс компании – он должен быть крепким и позиция в отрасли/ниши в качестве лидера по издержкам

- На сегодня мне нравятся:

- Сырьевые истории – BHP Billiton, Rio Tinto, Alcoa

- Классический ритейл – Walmart и Whole Foods Market

- Также интересны – Volkswagen и другие автопроизводители

- Если есть интерес обсудить эти идеи или есть другие – пишите, обсудим

Конкретные рекомендации по облигациям

- Интересны только отдельные высокодоходные еврооблигации номинированные в $. Под отдельными я подразумеваю – лучших компаний развивающихся стран вроде нашей России.

- В этом году дефолты крайне вероятны и рынки может трясти – покупать имеет смысл в моменты паники (как в январе-феврале 2015 на рынке российских Еврооблигаций)

Конкретные рекомендации по Российским активам

На сегодня большинство активов в России не интересны для вложений – виною тому искусственно крепкий рубль (при текущих ценах на нефть и прочий российский экспорт) и завышенная стоимость фондирования, ситуация на мировых рынках сырья . Тем не менее, все таки, такие активы есть и существует сценарии в которых их число будет увеличиваться.

- Российские акции

- При текущим курсе рубля интересны не нефтяные экспортеры с качественными активами, такие как Русал (самая интересная идея на сегодня) и/или НорНикель (дивиденды). Можно смотреть и на другие варианты – Мечел, НЛМК, ММК, Фосагро и т.д. Период вложений – до 5-7 лет

- При более мягкой монетарной и бюджетной политике нацеленной на рост внутреннего потребления и спроса, более интересными станут акции компаний работающих на внутреннем рынке. Мои фавориты на сегодня – ТКС, АФК, Глобалтранс.

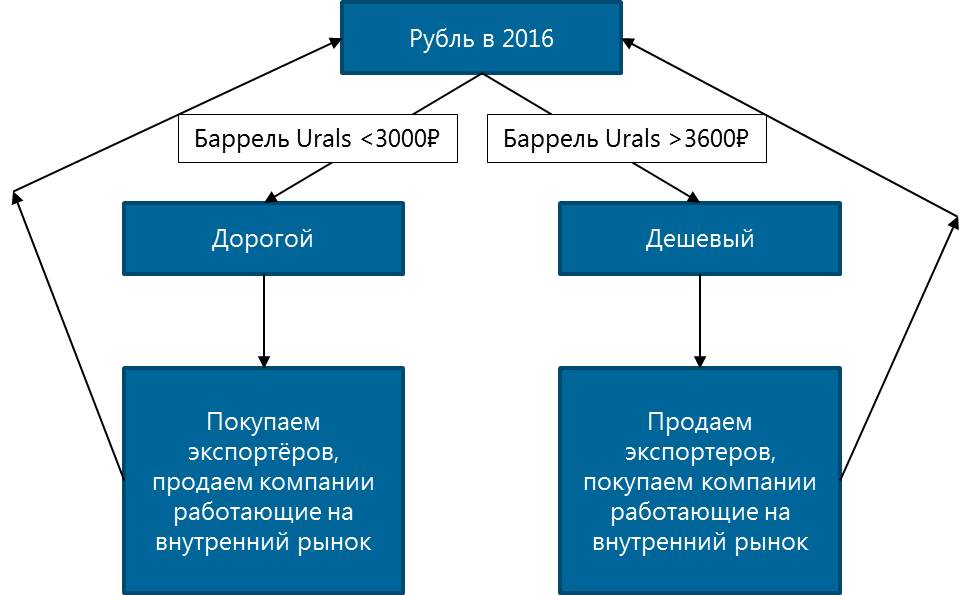

- Механизм описан в стратегии на прошлый год. С поправкой на стоимость конкретных бумаг (то есть возможны исключения, если что-то слишком дешево, как АФК сегодня) выглядит это примерно так:

- Российские облигации

- Интересны еврооблигации самых надежных эмитентов – например Сбербанка, ВТБ

- Облигации в рублях пока не интересны. Но будут интересны, если рубль существенно подешевеет

- Рубль – на сегодня (75 рублей/$) слишком дорог и под давлением. Если государство начнет стимулировать экономику, то может резко упасть (90-100 рублей за $). Другой вариант рост цен на нефть до 45-50$. В общем стратегия по рублю как в прошлом году.

- Недвижимость – в $ переоценена, да и в рублях тоже (Москва и МО, города миллионники). Сложно представить, какие меры широкие меры стимулирования должно применить наше государство, чтобы цены остались хотя бы на текущем уровне.

Как то так.

Инвестиционная стратегия на 2016 год by Vladislav

Спасибо, Владислав,как всегда – круто!

есть пара вопросов к Рекомендациям по Российским активам:

1.1. упомянув Мечел, почему на рассматриваете Распадскую – с учетом взгляда на 5-7 лет, думаю рост по углю Вы учли.

Так же в этот промежуток не включена нефтянка – Роснефть (история по приватизации), Газпронефть (рост добычи) и , соответственно, рост самой нефти в промежутке 5-7 лет обязан быть! иначе придется учиться “сосать лапу” ))

4 . Недвижимость – шортить однозначно! В недвижке интересно скупать дисконтные предложения нерадивых граждан, так полюбивших кредиты и лучше всего загородную, т.е единичные идеи.

Роман, спасибо за комплимент!

По вопросам:

1. Я не учитываю Распадскую, т.к. мне больше нравится ее мама – Евраз. Про нее я писал в других статьях. Мажоритарный акционер (Евраз) может как угодно доить Распадскую (самое простое – доставать деньги через кредиты) и миноритарии ничего не смогут поделать. Получается зависимость от нрава мажоритария – я такое не люблю и не рекомендую.

2. Нефтянка – 2 причины. №1 – мы и так живем в России и зависим от нефти чуть менее чем полностью, поэтому я не вижу смысла дополнительно в нее вкладываться, пусть и косвенно. №2 – политика, отрасль слишком зависима от решений нашего государства прямо (там где оно акционер как в Роснефти) и косвенно (налоги, регулирование и т.д.). Я предпочитаю, там где есть возможность не иметь дел с государством.

3. Недвижимость – интересно, что было бы если Сбербанк был бы частным и начал банкротить ипотечников? Вот это сценарий при котором цены могут очень легко и быстро упасть…

Владислав, добрый день!

Очень интересно написали. Перечитал как этот, так и прошлогодний пост. Кстати, рекомендую разместится в Аленке-Капитал, который ведет Элвис, их группа приветствует независимых авторов.

Эр, здравствуйте!

Аленку читаю в режиме просмотра – Элвис большой молодец. Но разместится не могу, т.к. не пользуюсь вконтакте (также как facebook или ok).

Здравствуйте, Владислав! Как вы относитесь к акциям Иркута и ОАКа? не считаете ли их сейчас интересными к покупке?

SEA, добрый день!

Не могу детально обсуждать эти акции, т.к. серьезно не изучал эмитентов. Есть только общие соображения.

ОАК и Иркут очень специфичные акции и, на мой взгляд, подходят только для определенного типа акционеров. 1. По мультипликаторам и потенциалу они дешевы, но для меня не понятен какой может быть катализатор для реализации данного потенциала: приватизация? продажа доли международному стратегу, вроде EADS? принятие стратегии и плана при котором появятся дивиденды?

2. Существенный минус для меня – акционерный состав. Не потому, что государство плохо, а потому, что при принятии решений оно не руководствуется принципом максимизации акционерной стоимости компании.

В общем, если и покупать, то на очень небольшую часть портфеля. Какой может быть upside в лучшем сценарии? – 5, 10 раз? и какая его вероятность? какой upside в других сценариях и вероятность их реализации?

Добрый день, Владислав! на мой взгляд акции интересны из-за дешевизны и увеличением спроса на продукцию Иркута на фоне обострения геополитической обстановки, интереса к МС-21, а так же за счет девальвации рубля будет улучшение фин. показателей. также для привлечение инвесторов дума расширила налоговые льготы при операциях с бумагами высокотехнологичных компаний (ОАК).

SEA,

Вопрос в том, как скажется на миноритариях даже хорошие фин показатели, что в Иркуте, что в ОАК? – мне кажется какие бы они хорошие не были до него не дойдет ни копейки. В общем, может быть когда-то и окупится, но когда непонятно. Возможно, если мы наладим отношения с Западом или Востоком на том уровне, что организуем JV с EADS или скажем Comac с перспективой выкупа миноров или дивидендами – тогда будет интересно… Пока слишком непонятно и поэтому спекулятивно для меня.

Про МС-21… У нас очень богатая страна – одновременно делаем и развиваем/развивали MC-21, SSJ + Ан (теперь уже нет наверно). А международные конкуренты – CAC, Embraer, Bombardier, Comac, Mitsubishi – сильны и не дремлют.

Владислав, поняла вашу точку зрения, спасибо!

Добрый день, Владислав! Что вы думаете по поводу акций русала и мечела? Считаете ли вы разумным вложением средств в эти акции

Николай, добрый день!

Мне сложно быть объективным относительно этих компаний – у самого ~35% портфеля в мечеле и ~35% в Русале.

ИМХО, Мечел был интереснее в конце 2014 и начале 2015 г., Русал – сегодня.

ммм… при котировках мечела упавших приблизительно в 60 раз! , на дне по углю +- , при банкротстве конкурентов по всему миру Русал интереснее!? почему?

Из-за меньших рисков. Мечел сыграет только при росте цен на мет уголь, а Русал может и при текущих ценах.

В сценариях которые я считал в последний раз доходность была от 30 до 50% гг. по Мечелу ( http://road2riches.ru/investments/stocks/mechel-p2/) при условии нормальных договоренностей с банками – сейчас мы идем скорее по нижней границе. По Русалу 30-40% гг. также вполне достижимая цифра, просто горизонт чуть короче, зато нет риска банкротства . Для этого достаточен рост стоимости акций до 6 HKD к концу 2018 г.

+ потребление мет угля скорее будет падать, а не расти – сталевары сокращают производство, а на алюминий спрос ежегодно растет.

Владислав, спасибо за труд!

Через какого брокера Вы покупаете еврооблигации, акции иностранных компаний и валюту?

Заранее спасибо!

Сергей, добрый день!

Еврооблигации я не покупаю, т.к. минимальная сумма начинается со 100 тыс. $. Я покупал акции фонда FXRU – ETF фонда российских Еврооблигаций на LSE через Interactive Brokers (IB). По другим странам обычно есть такие же фонды.

Акции и валюту также покупаю через IB. Впрочем валютой почти не занимаюсь – покупаю только для целей сделок (например, чтобы купить акции Евраза нужны фунты).

Спасибо за ответ!

Т.е. в общем IB довольны? Тоже про них думал.. Там тоже такие большие лоты по еврооблигациям? Тема интересна, но сбер дает вообще от 200 тыс в валюте лот. Совсем не гуманно..

Также интересно Ваше мнение по Газпрому. И, если можно уточнить, по Русалу Вы ждете роста цены или дивидендов?

Доволен более чем – комиссии низкие, доступ к большому количеству бирж и продуктов. Лоты по еврооблигациям везде одинаковые – это вопрос не к брокеру, а к бирже. На LSE и ISE мин лот 100 или 200 бумаг, каждая из которых стоит около 1 тыс. $. Поэтому среднему частному инвестору приходится пользоваться ETFами ;(

Про Газпром – он не проходит с точки зрения критериев качества копр управления, поэтому я на него не смотрю. Буду смотреть, если в этом отношении будут изменения.

Про Русал – жду постепенного делеверджинга компании и роста цены на акцию с переоценкой DCF аналитиками инвест банков. Если будут дивиденды по дороге – буду рад.

Здравствуйте Владислав, очень занимательная статья. Скажите, а можем пообщаться лично. Есть тема для разговора.

Денис, добрый день!

Ответил по указанному email.

По Volkswagen можно подробнее в чем идея? Присматривался после скандала в США, понял, что стоимость не сильно упала, с учетом штрафа и частичной потери лица(Бренда) – все-таки ждёшь от немцев большей предсказуемости и надежности.

Идея в том, что хорошая компания стоит достаточно дешево, чтобы быть интересной:

P/B = ~0.7

EV/EBITDA = ~5 (а если исключить Volkswagen Finance, то еще ниже)

P/S = ~0.3

Цитирую Бена Грэхема “Разумный инвестор”:

Похоже на Volkswagen, ИМХО.

Владислав добрый день ,

Скажите Вы когда считали ev/ebidta и p/b учитывали возможный штраф 18 млрд долл который может быть наложен на Фольксваген в результате “дизельгейта” ?

Валерий, добрый день!

Нет не учитывал

Доброго времени суток.

Нравится Ваша идея покупки американского ретейла. Но мне больше приглянулся Macy’s (M US) по сравнению с приведенными Вами компаниями. И по фундаменту и по технике выглядит приятнее. Вы рассматривали Macy’s как кандидата в портфель?

Не рассматривал, сейчас глянул – на первый взгляд компания стоит достаточно дешево, чтобы быть интересной. Только долг великоват относительно cash flow from operations.

Еще момент, все таки WMT и WFM в основном продают еду, условно они аналоги Магнита и Азбуки Вкуса в России. А Macy’s это другой сегмент рынка – одежка там и т.д. типа Стокмана. Этот сектор менее устойчив в случае кризиса.

А с каким мультипликатором ev/ebidta торгуются WMT и WMF сейчас ?

В декабре 2015 было:

– WMT около 6.8

– WFM около 8.5

WMT действительно не дорого смотрится , правда там конкуренция серьезная разворачивается с компаниями которые работают на основе IT и которые постепенно убивают бизнес традиционных компаний . Это немного другое , но посмотрите как airbnb начинает отбирать бизнес гостиничных компаний а uber бизнес такси

Ну если бы не было рисков, то и ценник был бы другой. Лично я не верю, что компании вроде Амазона серьезный конкурент для WMT – слишком разные каналы продаж для разных ситуаций. Больше “напрягает” обычная конкуренция со стороны стандартных ритейлеров вроде Target или CostCo.

И еще проблема с оценкой качества активов – нельзя зайти и посмотреть как дела в этом WalMart’е – надо океан перелетать).

Добрый день, Владислав!

Рассматриваете ли Алросу-Нюрбу как качественного экспортера в этом году?

Добрый день, Владислав!

Рассматриваете ли Алросу-Нюрбу как качественного экспортера в этом году?

Добрый день!

Не рассматриваю. Поясню – компания дешевая и активы ее качественны, нет угрозы банкротства, платит дивиденды и т.д. Но основной акционер компании – государство. Что это значит для меня: даже если компания будет генерировать очень классные денежные потоки, свыше какого-то % (ну скажем 10% в год) акционерами их возвращать не будет. Излишки можно извлечь за счет налогов или закопать в спорные проекты развития Якутии.

Для понимания – я в принципе не рассматриваю для инвестиций компании в которых контролирующий акционер государство (даже хорошие компании вроде Сбербанка, Мосбиржи и т.д.) или акционер, который в прошлом некрасиво поступал в отношении миноритариев. Из-за этого в России для меня теоретически могут быть интересными всего несколько десятков компаний – из которых я уже выбираю исходя из их перспектив и оценки.

[…] публикации стратегии на 2016 г. поступило достаточно много вопросов типа: интересен […]

Здравствуйте, есть мысли по поводу 2017 года? У Америке 7-летний тренд (один из самых продолжительных), я жду падения рынка. Кроме того, летают черные лебеди: Брексит (еще покажет себя), Трамп и прочие. Стоит ли ждать сильного падения рынка? Интересно было бы услышать ваше мнение.

У меня нет четкого мнения по дальнейшему направлению всего рынка акций.

Я вижу, что рынок и так очень сильно упал, кроме некоторых сегментов – вроде так называемых дивидендных аристократов. Поэтому возможно эти сегменты (те что еще не упали) и упадут, а другие (те что не представлены в S&P500) могут вырасти. Похоже на лопнувший пузырь доткомов – рынок в целом упал, но отдельные его сегменты выросли. Мне кажется сейчас хорошее время выбирать отдельные бумаги, а не вкладываться/шортить широкий рынок.

Владислав, здравствуйте!

Присоеденюсь, не планируете статью на 2017 год? Ваши прогнозы и идеи очень актуальны и познавательны.

Артур, планирую. Постараюсь в январе опубликовать.

Владислав, здравствуйте. Стоит ли сейчас приобретать облигации Бинбанка и Банка Открытие? Заранее благодарю за ответ

Александр, я бы точно не стал. Если кратко, то по причине роста банков через агрессивные M&A сделки.

Александр, я бы точно не стал. Если кратко, то по причине роста банков через агрессивные M&A сделки.