Статья Алексея Смирнова

Только тот, кто видит невидимое, может достичь невозможного

(негласный девиз ФСБ)

А теперь, дорогой читатель, затаи дыхание, потому что перед тобой откроется вся подноготная российского рынка акций.

И для начала самый простой вопрос: а сколько точно в России акций, в которые можно инвестировать и в которые нельзя? Даже читатели сайта не могут ответить: десять-двадцать-пятьдесят… Перекопав весь интернет, вы так и не найдёте ответа, а рейтинги российских эмитентов от международных рейтинговых агентств вызывают просто омерзение.

Итак, это придётся сделать нам. Но для этого, дорогой читатель, надо определить критерии, и я предлагаю такие:

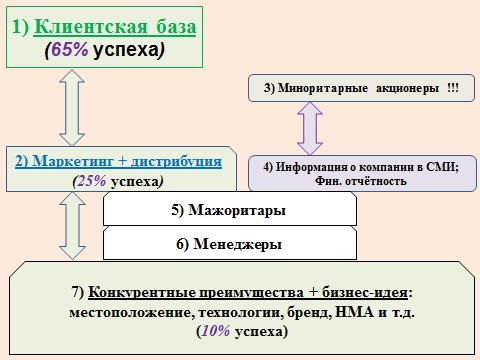

Во-первых, мы будем отмечать компании, у которых есть хоть какое-то устойчивое конкурентное преимущество перед другими российскими компаниями и уж тем более перед их зарубежными соперниками. Во-вторых, это конкурентное преимущество компания умело использует, т.е. через грамотный маркетинг и дистрибуцию она добивается максимальной ценности в глазах клиентов. И тем более компания должна обожать наращивать пользу от лояльной клиентской базы.

Как видно, я оценил эти три фактора в 100% успеха. Без них я априори не вложу и копейки хоть в какую-то российскую акцию, и вам не советую. Сразу добавлю, для меня не является конкурентным преимуществом доступ к дешёвым государственным ресурсам: газу (Газпром), нефти (Роснефть), деньгам (Сбербанк) и т.д.

А теперь то, с чем у большинства российских эмитентов просто беда:

- Мажоритары

люди, не уважающие других соакционеров (вроде нас, миноритариев), достойны только банкротства - Менеджеры

мы хотим найти тех, кто активен, честен и открыт перед клиентами и всеми акционерами и грамотно рулит их деньгами. Остальные идут лесом. - Информация о компании в СМИ и её финансовая отчётность

здесь у большинства абсолютно серая зона – нормальную аналитику, отчётность, да даже простые интервью руководства зачастую трудно сначала найти, а потом ещё и перепроверить. Такие компании также посылаем через перелесок.

У этих факторов нет моей оценки успеха, потому что всё это должно быть изначально нормально выстроено. При любом хотя бы малейшем игнорировании наших интересов или нахождении «скелета в шкафу» сразу проходим мимо.

А теперь про «американские горки». Все мы знаем, что наш мир цикличен, а акции уж тем более. У государств, отраслей, компаний и товаров есть свой жизненный цикл:

сначала зарождение идеи (точка А1), потом её разработка и наработка критической массы (отрезок А1-Б), потом резкий рост за счёт экстенсивного или интенсивного роста (Б-Г), а затем угасание (Г-А2). И следующий цикл.

Для любого инвестора идеальные точки входа находятся на отрезке от А1 до Б [а также новая А2]. При этом вложения на отрезке Б-В надо оценивать максимально трезво, и уж тем более не влезать в последний момент (В-Г) на «Титаник». Сам «Титаник» обозначен чёрной линией. Уверен, вы понимаете, что прекрасная компания, подходящая под все наши критерии, но находящаяся в цикле от В до А2, – это неподходящий для инвестиций эмитент.

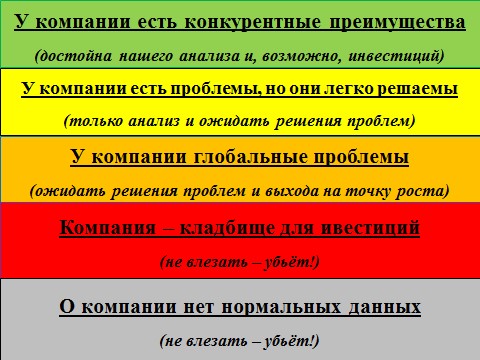

Последнее, что потребуется – наш собственный рейтинг. Увы, я не знаю, как хорошо вы осведомлены обо всех российских компаниях, поэтому сразу прошу прощения, если моя сортировка не совпадёт с вашей. Итак, вот как я отфильтрую всех подозреваемых и минимальные действия с ними:

А ещё сама Московская Биржа оставила нам подсказку в виде уровня листинга эмитентов (их всего три) – влезая во второй и третий котировальный список, мы «вляпываемся» в низколиквидные акции и начинаем играть в лотерею.

Из последних данных (на 18.04.2016) обо всех котируемых эмитентах на МосБирже мы знаем, что разновидностей обыкновенных акций и депозитарных расписок всего 260.

Итак, начнём.

Банки, инвестиционные конторы и прочие ребята

Всего их 31. Из них первая и самая вкусная – сама МосБиржа (мы с Владом уже её описывали). И она всё ещё в зоне «купи и держи».

Второй номер – АФК Система – имеет очевидные изъяны: во-первых, для меня это внутренние сеть Интурист и холдинг Ситроникс. Их и продать не могут, но и вывести в активный плюс также слабо. То есть у компании есть «балласт». Во-вторых, это потерянная Башнефть и Узбекистан. Если покупку Башнефти по схеме 90-х годов и можно простить, то потеря минимум двух миллиардов $ компанией МТС в Узбекистане (сначала из-за изгнания из страны, а потом и из-за вскрывшихся взяток дочери президента) вызывает большие вопросы. Из плюсов: здесь очевидный арбитраж. После дела с Башнефтью АФК Система до сих пор стоит 185 млрд. рублей, владея помимо 50% МТС ещё и кучей вкусных активов. Хотя сама МТС оценивается рынком в 534 млрд. руб. Что уже даёт нам справедливую цену за акции не 19,21 руб. (на 22.04.16), а 27,67 руб. с потенциалом роста минимум на 44%.

Как только сама Система избавится от балласта, а МТС разберётся с американской прокуратурой, можно будет покрасить её в зелёный.

У Росгосстраха просто огромный потенциал: россияне ещё даже не начали полноценно страховать свои жилища и жизнь, а есть ещё куча недореализованных вариантов со страхованием ответственности – авто, руководителей, госслужащих и т.д. Текущий кризис в экономике и действия ЦБ РФ должны очистить страховое болото от ненужных конкурентов. В общем, и Росгосужас на карандаш.

Оранжевые. КИВИ на очевидном спуске: люди массово переходят с терминалов на банковские карты, – и новой ударной бизнес-идеи не наблюдается. А все российские банки изначально «подъедают» свободное от Сбербанка и ВТБ. О Промсвязьбанке и ему подобных я уже писал, так что повторяться не буду – в период кризиса (читай, спуска) ваши вложения обречены на зигзаги вниз.

Менеджмент красной зоны делает всё, чтобы вы содрогались.

Из серой зоны я бы выделил только Европлан: сама идея стать лизинговым лидером в России интересная, но собрать все данные о рынке для нормального анализа очень-очень трудно. Остальные серые – реально низколиквидные неизвестные: для инвестиций в них надо иметь офигенную аналитику и суперкрепкую нервную систему.

IT

Всего три, а выделяется только Яндекс.

В мире всего четыре страны (Чехия, Южная Корея, Китай и Россия), сумевшие создать свой поисковик и не пасть жертвой гугла. При прочих равных правительство сделает всё, чтобы гугл вынесли вперёд ногами из России, так что у Яндекса есть страновое преимущество и моё уважение за борьбу на равных с мировым чемпионом. Яндекс потребует полноценного анализа… Оставшиеся две серые компании слабы.

Связь, телеком

10 компаний, только 3 интересные.

В России всего 4 «платных моста» в мобильной связи: МегаФон, МТС, БиЛайн и Теле2. При окончательном переходе на стандарт связи 4G и, как следствие, возможности каждому везде наслаждаться медиа в супербыстром интернете МТС и МегаФон станут очень желанными «дойными коровами». У МГТС намного больше проблем, но и она способна использовать плюсы родственной МТС через интеграцию домохозяйств московского региона в «интернет-рай» 4G. Остальные для гусаров.

Аграрии

Благодаря санкциям, из девяти акций как минимум четыре в шоколаде.

И Черкизово, и РусАгро, и Останкино обречены на рост. Абрау-Дюрсо также начинает пользоваться шлагбаумом для европейских вин и наращивает виноградники. Разгуляй я покрасил оранжевым, а не красным из-за «спасителя» в лице РусАгро: компанию явно ещё недокромсали, но и от банкротства спасли. Об остальных мало информации.

Торговля, ретейл, рестораны

Здесь всё просто: лучшие идут вперёд, остальные догоняют. Всего 11 эмитентов на выбор, но зато есть и очень интересные.

Увы, самый эффективный в мире – Магнит – уже слишком дорог. Его история вскоре приблизится к точке В на вышеописанной диаграмме. Плюс есть ещё догоняющий бульдог X5 Retail Group дяди Миши Фридмана, да и среди жёлтых есть желающие куснуть прибыль чемпиона. Но если вдруг на бирже начнётся паника с акциями Магнита, то я буду их первым покупателем «на дне».

Детский мир – это история перехода роста из точки А1 в Б. Следите за ним повнимательнее: в этот или в следующий год компания начнёт рывок наверх.

У жёлтых есть свои очевидные бизнес-идеи, но и слишком агрессивная конкурентная среда. Здесь я не буду навязываться – решайте сами, достойны ли они вас.

Оранжевый Ростикс заслуживает уважение за то, что ещё жив, но и феноменального роста у конкурента МакДональдса вы не увидите. Плюс текущий кризис.

Красные Аптеки 36,6: слишком много долгов и слишком большая чехарда с мажоритариями. Остальные – серая биомасса.

Фармацевтика

Ещё ни один российский фармпроизводитель не смог приблизиться к мировым чемпионам ни по разработкам, ни по эффективности, ни по фин. показателям, поэтому всю пятёрку советую не трогать.

Хорошие перспективы Фармстандарта перечёркивают желание мажоритара выкупить акции с биржи и вложения в муть типа немецкой гоночной трассы формулы 1. Серые для экстремалов.

Авиация и космос

Бегите, бегите мимо этих акций как можно дальше.

ЮТэйр спасён в последний момент Сургутнефтегазом. Трансаэро банкрот. Лучшая европейская авиакомпания 2015–го года – Аэрофлот – с монополией на ренту (200 млн. $) от остальных авиакомпаний за пролёт над Сибирью умудрилась снова залезть в убыток. ГАЗКОН – дочка Газпрома, и этого уже достаточно. Государственная РКК Энергия никогда не была в плюсе, а про три НПО даже читать страшно.

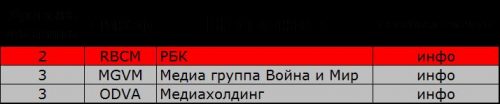

СМИ, медиа

Всё в убытках и неизвестности. Аминь.

Автотранспорт и с/х техника

Только у ГАЗа есть относительные перспективы. Остальные с разной степенью убогостии тонут или неизвестны. Кто хочет утопить свои деньги – вам сюда.

Газовики

Из всех, кто связан с газом, самый интересный – НОВАТЭК Михельсона. Этот крендель умудрился построить новый порт (Сабетта) и почти достроил там всю инфраструктура для транспортировки ямальского газа газовозами. Тем самым он фактически избавился от монополии Газпрома. А ещё он подстраховался: у него в соакционерах друг Путина (Тимченко) и куча иностранных монстров (от французской Total до китайского «фонда Шёлкового Пути»). И всё идёт к тому, что НОВАТЭК вместе с РосНефтью вскоре вскроют и монополию Газпрома на трубопроводный экспорт газа. Присмотритесь.

За Газпромом и прочими лучше следить издалека.

Нефть и нефтехимия

Королевская отрасль, а идей-то мало.

Лукойл крашу зелёным за адекватный рост и отсутствие государства в акционерах. Однако зарубежные инвестиции компании в АЗС и нефтеперерабатывающие заводы вызывают опасения. Слишком много убыточного (типа АЗС и НПЗ на Украине) и опасного (месторождение Западная Курна-2 в воюющем Ираке).

Башнефть в желтизне из-за надвигающейся приватизации.

Сургутнефтегаз прекрасен, вот только руководство не знает, что такое честная и полная информация для миноритариев. У Татнефти региональный надзор, поэтому и её лучше не трогать.

Государственные Роснефть и ГазпромНефть – это история вопроса «когда». Когда же появится ближайший крупный capex и миноритарии попрощаются навсегда с нормальными дивидендами?

Серая же зона редко мелькает в новостях – либо мучиться ради информации, либо сразу пас.

Золото, алмазы и уголь

Здесь всё просто: угадаете, в какой стадии сырьевого цикла находятся эти товары – вы в коммунизме, иначе вам обеспечена поездка вниз по чёрной линии вышеописанной диаграммы.

Похоже, в последнее время в мире всё больше штормит, так что золотишко снова растёт в цене, – поэтому пожелтим всех достойных.

Уголёк бултыхается возле дна, а о Южном Кузбассе (как части перекредитованного Мечела) вообще лучше не вспоминать.

Надеюсь, в государственную Алросу вы не полезете при предстоящем IPO. Все остальные в непонятной серой зоне.

Удобрения и химия

Мясорубка, устроенная братвой Уралкалия (вспомните историю ареста Владислава Баумгертнера), с Белоруской Калийной Компанией снизила эффективность Уралкалия: в результате вместо спокойного олигополистичного рынка калийных удобрений возникла демпинговая борьба всех против всех. Похоже, мировой рынок уже почти успокоился и был снова поделён.

Акрон и ФосАгро вызывают интерес и достойны анализа. Остальные мимо.

Металлургия

Упавший рубль сделал эту отрасль мегаэффективной, но всё равно и здесь есть лузеры.

У НорНикеля одна проблема – один из её мажоритариев – Владимир Потанин. Вспоминаем: 1995-й год Потанин кидает Фридмана на залоговом аукционе по покупке комбината – комбинат он забрал себе, а деньги он просто вернул (хотя в подписанных им бумагах было чётко прописано раздельное владение). 2008-й год – Потанин кидает уже купившего 4% НорНикеля Алишера Усманова с обещанием на объединение комбината с Металлинвестом. 2009-й год – Потанин начинает «войну» с Дерипаской за компанию и дивиденды. 2014-й его развод и судебные тяжбы с бывшей женой могут до сих пор перекроить состав акционеров. Плюс возникшая история с делом Юкоса в Гааге (на 50 млрд.$) напоминает, что Володе Потанину лучше поскорее продать долю в комбинате, пока история с залоговым аукционом из 90-х ему не аукнулась. Да и цена на ключевой актив – никель – в мире упала, что заставило компанию пересмотреть свою дивидендную политику. Но и при этом НорНикель достоин вашего анализа.

НЛМК – самый эффективный и тихий их металлургов. Он также достоин взгляда через микроскоп.

У жёлтых есть какие-то проблемы: большие долги (Русал, ТМК и ЧТПЗ), устаревшее оборудование, потребующее вскоре большого capex, или само руководство гробит прибыль на чужеродные проекты (Северсталь и ММК). Но при текущей конъюнктуре им это абсолютно не страшно.

Закредитованный Мечел и государственная ВСМПО-АВИСМА к инвестициям не располагают. Про серых промолчу.

Энергетика

При всём богатстве выбора (а эта отрасль дала стране максимум эмитентов обыкновенных акций) я не вижу ни одного достойного.

Ключевой игрок в отрасли – федеральная служба по тарифам. И хоть умрите, но прибыль всех этих компаний ограничена стеклянным потолком по принципу «затраты + …». К тому же износ оборудования, фродящее населенение и постоянный capex отпугивают напрочь.

Единственные достойные – это иностранцы, уже умеющие убивать затраты. Но, судя по новостям, и они выдыхаются от российской действительности и хотят уйти.

Только обладая какими-то сверхзнаниями обо всех этих эмитентах можно кидаться в такой омут с головой. Но я точно пас.

Промышленность

Уровень листинга и абсолютная неизвестность об изменениях в таких компаниях делают их неинтересными. Все риски на вас.

Строительство

Кризис строительной отрасли за окном заставляет держаться от этих парней подальше.

Если же надо выбрать лучших из худших, то вот:

По итогам 2015-го ЛСР в чемпионах по прибыли среди сородичей, а Мостотрест загружен частными и госзаказами до 2020-го. Но они обе всё равно в зоне «держись подальше»: максимум для анализа и понимания тенденций в отрасли. Явных конкурентных преимуществ нет ни у кого.

ПИК всё ещё выкарабкивается из закредитованности, а Галс-Девелопмент принадлежит ВТБ, фу-у-у.

Перевозки и порт

Текущее падение на международном рынке перевозок заставляет пройти мимо и этой отрасли. Только ТрансКонтейнер выделяется на фоне остальных и может выстрелить в будущем.

НМТК был прекрасной инвест-идеей, когда оставался частным. Но текущие мажоритары – государственная Транснефть и группа Сумма (З. Магомедова) – ещё и умудряются между собой ссорится. В общем, от остальных держимся подальше.

Разные

В этот раздел попали компании вне группировки.

Выделяется только водочная компания (Синергия), по которой есть хоть немного новостей и относительно понятны перспективы: она стремится стать лидером.

Все остальные можно пока и не анализировать – их будущее туманно. Ну а кто-то абсолютно сер.

ИТОГО

И только теперь, дорогой читатель, ты знаешь правильный ответ: из 260-ти обыкновенных акций/депозитарных расписок на российской бирже достойны самого искреннего нашего интереса 14

И надо держать на контроле 28

Всего 42 варианта – и есть настоящие «голубые фишки» России.

Искренне Ваш, Алексей Смирнов

Москва, 25.04.16 2:06

PS: Если вам понравилась эта статья, то я прошу поделиться ее с теми , кому опубликованная на этом сайте информация может понравиться или показаться полезной(прямо под статьей есть для этого кнопки). Можно также нажать кнопку Нравится. Это крайне важно – больше позитивной обратной связи и больше читателей = больше стимула для публикаций и, соответственно, самих публикаций.

Также для тех, кто хочет знать больше у нас есть платная подписка.

Ядовитые акции - часть 2 (Рентген всех российских акций!) by Vladislav

А что за Детский мир? На ММВБ не нашел((

Магазин такой. В Москве их много. Да и по миру открывают.

он есть на Мосбирже?

Уважаемый Максим, все перечисленные акции я взял именно из листинга МосБиржи.

Если Вы хотите найти эту компанию в торговом терминале или на сайте биржи, то лучше воспользуйтесь её тикером – DSKY

ГК “Детский мир” – это дочка АФК Система, развивающая сеть магазинов с ассортиментом для тетей и их родителей. Недавно в её капитал зашли государственный РФПИ и жирный китайский инвестфонд.

Удачи!

Ткните носом пожалуйста. Где на сайте Мосбиржи котировку посмотреть? Скачал всех эмитентов с сайта биржы, получилось 2200 акций, облигаций и расписок. Детского мира нет, ни по названию ни по тикеру(

А действительно где детский мир то, и финаме нету

именно котировки нету, а так вроде есть

если бы изучали АФК Систему, знали бы что IPO Детского Мира еще не прошло

Оценки фармов (не знать, что Протек-лидирующий дистрибьютор с оборотом в 200 млрд и относить его к экстремальным инвестициям -это нонсенс и не знать, что отисифарм и фс фактически в одной группе) дают основание полагать, что автор, взявший на себя мегатруд, все-же где-то снизил требования к качеству анализа.

Уважаемый Григорий, повторю, что оценивал компании по трём основным критериям: 1) Конкурентные преимущества, 2) Маркетинг+дистрибуция, 3) Клиентская база. Плюс априори обязательны открытая информация в СМИ о компаниях и их деятельности. Увы, я не смог оценить ни Протек, ни Фармстандарт, ни Отисифарм высокими оценками этих критериев. А их “большая” выручка мне (как потенциальному инвестору) ни о чём не говорит: я описал в первой части “Ядовитых акций” Газпром и Сбербанк – там выручка вообще запредельная… ну а риски с ними ещё больше.

И я попросил прощения в статье, если моя малярная работа не совпадёт с Вашей. Если Вы умеете инвестировать в такие компании, то, безусловно, у Вас они зелёные.

Спасибо за Ваш комментарий и удачных Вам инвестиций!

Понятно, что Протек -это не РН или Сбер, о которых все знают. Тем не менее, на своем немаленьком рынке это лидер, да и сайт и отчеты вполне вменяемы. Просто получается, что Вы ориентируетесь на общее знание и на основании него помещаете в серую группу. Это подход во многом дилетантский.

ну а про НКНХ вообще смешно: отнести ее в группу к нефтяникам и вообще не обратить внимание на увеличившуюся в 2 раза прибыль это просто не смотреть на него.

Григорий, вы придираетесь. Отрасль называется Химия и Нефтехимия, НКНХ – нефтехимия, здесь все гладко. Прибыль – конечно, хорошо и по сути она является основным драйвером роста цены акции, но наличие ее в серой зоне -вполне оправдано. Даже если новостей про нее выходит прилично, то само корпоративное управление – вызывает нарекания: это и благотворительность в 30% ЧП, это и история с олефиновым заводом… Может НКНХ и даст хороший доход, но стоит ли ради него нервничать? Как я понял, спокойствие акционера – один из критериев оценки компании…

Мысль ваша понятна, просто НКНХ о не добывает нефть, как другие компании списка, а перерабатывает ее. А так действительно у НКНХ не идеален с т.зр. корпоративного управления., но работать прибыльно они умеют лучше других.

Уважаемый Григорий, специально для Вас из сегодняшнего: “…Потом по залу пустили записку с требованием объяснить, почему “Нижнекамскнефтехим” отказывает в праве участвовать в годовом собрании владельцам менее чем 625 тыс. акций.”

Подробнее: http://www.kommersant.ru/doc/2974694”

Шёл бы НКНХ вместе с большой прибылью подальше… я с таким к себе отношением сталкиваться не хочу. Люди, не уважающие других и их деньги, обречены.

А отрасль, в которую он попал в статье называется “Нефть и нефтехимия”.

Спасибо огромное, Алексей!

Как говорили древние римляне: “умри, лучше не скажешь!”

Спасибо что выложили результаты своего труда!

Наслаждайтесь, тёзка!

Здравствуйте, можно услышать мнение по акции “ФСК ЕЭС”. Акции ФСК ЕЭС торгуются с P/E = когда смотрел 2,4 и всего за 0,22 балансовой стоимости. С тех пор акции сильно прибавили, отчет оказался сильным + хорошие дивиденды. Интересно ваше мнение по поводу бумаги, не смотря на ее нахождение в серой зоне, хотелось бы услышать комментарий.

Уважаемый Владислав, добрый день!

Это удача, что мой начальник раньше составлял отчётность ФСК. Специально для Вас допросил его.

Вся прибыль компании – это хотелки руководства и понятийные договорённости между компанией и правительством/фед. службой по тарифам [ФСТ]. Поэтому я и засерил эту компанию.

Да, сейчас многие ломанулись закупаться энергетиками – ФСК, Россети… но я в этот сектор ни ногой.

Какое у них конкурентное преимущество? Что, их электроны бегают быстрее? Нет.

А может россияне массово кинулись подключаться к новым сетям? Тоже нет.

Тогда на чём они отвезут Вас в коммунизм? Их нынешний рост – это просто окончание цикла capexa.

Конечно, Вы можете считать иначе и Ваш расчёт P/E делает покупку “вкусной”, но умоляю, подумайте ещё раз – Вы точно хотите сыграть в казино: повезёт (и государство не наделает ошибок в этой конторе)/не повезёт.

Текущий рост котировки всё равно упрётся в потолок (благодаря ФСТ), не в этом году, так в следующем…

Если, всё-таки, решите зайти, то пожелаю Вам очень большой удачи!

Спасибо за ответы, мне просто было крайне интересна почему сие компания отлетела на 1 этапе. На счет удачи, на бирже как не крутите она играет важную роль.” Удача танцует с тем, кто приглашает ее на танец” (вспомнилось высказывание). Спасибо большое за обзоры, за сайт и конечно за ваш труд. Удачных вам инвестиций.

Пожалуйста, Владислав!

Про отлёт на первом этапе я уже объяснил, но добавлю ещё раз государство – мажоритар и регулятор – просто не дадст Вам выжать из ФСК максимум. На каком-то этапе они начнут топить прибыль, без исключений: Сбербанк/ВТБ/РСХБ/ГПБ (навыдававшие мусорных кредитов), Газпром/Транснефть (недоплачивающие дивиденды), не проданная Башнефть, Аэрофлот спасающий Трансаэро-пассажиров за счёт прибыли… список бесконечен. Качество управления = качество результата, что и заставляет держаться подальше.

А как бывший крупье уверяю: удача обожает лишь тех, кто умеет считать риск и мат. ожидание. Так что при растущих котировках ФСК я всё равно убеждён, что здесь риск больше, чем шанс на прибыль.

А танцы лучше оставить для более интересных партнёрш )))

И еще интересна группа “ЛСР”, у компании появился проект “ЗИЛАРТ”. Который будет реализован до 2022 года, с которого группа планирует выручить 200 млрд, итого прибыль почти 11 мрд в год, для сравнения группа получили за целый 2015 год такую прибыль. + Нельзя не учесть дивидендную политику, не менее 50% чистой прибыли. Купил компанию по 640, докупался по 750-820. Если будет коррекция, возможно компания все же будет достойна вашего внимания.

Здесь тоже ключевой вопрос – конкурентное преимущество? Чем квадратный метр в “ЗИЛАрте” отличается от более дешёвого квадрата в другом строящемся ЖК?

Сама компания достойна внимания, и я пожелтил её. Назову её хорошей (просто слишком много голодных конкурентов, всегда готовых демпингнуть), но мы с Владом ищем выдающиеся…

И, Владислав, спасибо Вам за идею: в нашем маленьком фондовом рынке эта компания неизбежно попадёт к нам на карандаш…

Конкурентное преимущество у “ЛСР” есть. Свои заводы, свое производство строй материалов, успешный лидер (который, тесно связан с правительством). Известный бренд, логотип. Бизнес маржовый + высокая рентабельность, не смотря на кризисы компания себя прекрасно чувствовала. Все это можно отнести к преимуществам.

Владислав, на это можно возразить, что и у основных конкурентов есть своё производство. И да, Молчанов успешен, но вот его связь с правительством… настораживает. Во все времена строительство – это откаты, пусть не в прямую, но откаты. От Австралии и Сингапура до Африки ты либо умеешь договориться наверху, либо банкрот.

Примеры у нас на глазах. Су-155. Балахнин потерял с уходом Лужкова доступ к ресурсу – почти сразу падение.

Авгур-Эстейт Мошковича (мажоритар Русагро). Также пришлось продаться группе БИН.

Бренд/логотип неочевидны. Вы много знаете людей, которые купили из-за этого квартиру? Я ни одного. Удобное расположение, дешевизна, качество материалов – вот азы успеха. И пока в строительстве именно на этом обыгрывают конкурентов.

Так что эта компания, безусловно, интересна, а ЗИЛ – это очень достойный проект. Но высокая рентабельность потребует досконального изучения. А пока посмотрю, как они переживут текущую болтанку…

Вместе посмотрим, как мои деньги переживут текущую болтанку))

Огромное вам спасибо за труд. Очень логично, здорово просто! Придется пересмотреть пару позиций из портфеля.

Всегда пожалуйста, Павел!

Скажите пожалуйста, а почему АВИСМА указана как государственная? Менеджмент имеет контрольный пакет. Выписка из Вики: “БАК консолидировал около 65 % акций, ещё 25 % у «Ростеха», остальное — free float”

Именно благодаря этому резко возросли диви – менеджмент расплачивается со Сбером за кредит. Через 2-3 года лафа может закончится.

Уважаемый Павел, Вы явно гурман! Очень мало кто оценивает эту компанию и следит за перепетиями в ней.

Из той же Вики: “Входит в состав госкорпорации «Ростех».” Да и ключевые управленцы-мажоритары – это ставленники Рособоронэкспорта. Давайте скажем, что ВСМПО-АВИСМА сейчас излишне аффилирована/связана с государством-Ростехом.

И пока мы не увидим, что нынешние мажоритары способны на самостоятельные решения и расплатились по долгам со Сбером, я этого эмитента рекомендовать не стану: большая вероятность, что компания может сделать госинтересы выше наших, отпугивает.

Да я что, я – ничего. Это старая идея Ларисы Морозовой (ЛараМ), по ее мнению мажоритары – они сами себе хозяева, взяли кредит в банке для покупки уникального актива на планете. Потом выкупили долю ростеха. И именно поэтому на ближайшие 2 года диви стабильны и практически гарантированы. А вот дальше что будет – непонятно, если они будут вести себя вежливо (а это вероятно, т.к. сейчас делятся с минорами), то компания может резко переоцениться.

Ну мы уже поняли, что мажоритары – явно не сами по себе хозяйничают.

Котировка ежегодно растёт, а вот дивиденды колбасит. Странно, что гонщица за дивидендами – ЛараМ – так уверена в этой компании.

АВИСМА чем-то похожа Мостотрест, только в тресте мажоритары завтракают с В.В. Путиным и сам трест загружен заказами до 2020-25 гг. При этом и там див. доходность достойная.

Это я к тому, что идея неплоха, но есть такие же приятные альтернативы. А вот вежливое поведение управленцев под вопросом. Когда кризис укусит их за одно место, как они будут себя вести? И не начнут ли выводить прибыль налево?!

Ну пока они неплохо справлются 🙂 Но вы правы, спасибо

Много хороших компаний отбросили. Кидайте в закладке удобно смотреть дивидендные истории и идеи без рекламы. Знаю кто ведет проект поэтому рекомендую!

dividendoru

Задаётся мне Нострадамус ты не угадал по части Газпрома, спустя два года….. Так шо меньше свои центурии публикуй

Или Вам просто вредно много думать…