Судя по отклику к постам с инвестиционным и не только графиками, такой формат вам нравится. Поэтому я решил публиковать графики не раз в месяц, а по мере накопления их количества. Это будет происходить чаще или реже, но нерегулярно. В этом выпуске будет информация про:

- Технологии в 2020ые

- Сырье – металлы, нефть, газ и уголь

- Немного о том как составить портфель и когда стоимостные акции начнут бить акции роста

- Ритейл

- И немного о некоторых других вещах – о Тесле, коронавирусе, стеклянном потолке для молодых и уране

Технологии в 2020

Есть такой замечательный человек – Бенедикт Эванс – который на своем сайте www.ben-evans.com опубликовал презентацию с кучей интересной информации по трендам развития технологий в 2020-ые годы. В презентации 128 страниц и ниже я приведу лишь несколько графиков, которые показались мне наиболее интересными.

Начнем с доли электронной коммерции от всей коммерции по странам. Видно, что Россия с долей в 5% далеко отстала о лидеров. А значит будет догонять по мере развития логистики.

Вот, например, как это происходило в США в последние 19 лет.

Новые форматы убивают старые не впервые. Например, лет 30 назад новый формат warehouse clubs / superstores (Мега, Метро Кэш энд Кэрри) вытеснял формат department stores (типа ЦУМ). Теперь история повторяется.

Интернет также позволил выйти на рынок новым брендам, которые продают свои товары напрямую потребителю (D2C) минуя традиционные каналы продаж. Проще говоря – потребительских брендов становится все больше и они все жестче конкурируют за потребителя.

Вернемся к ритейлу чуть позже.

Теперь о новых форматах распространения видео контента. По количеству часов Нетфликс практически догнал все британское телевидение вместе взятое. А стриминговый канал для геймеров – Твитч – почти догнал ББС.

Но самый большой канал распространения контента сейчас – это ЮТуб. Он превосходит тот же Нефликс по количеству минут просмотра в день среди молодого населения и пока большей частью бесплатный.

Рост новых каналов судя по всему будет продолжаться, в том числе и за счет огромных бюджетов на производство контента. Нетфликс и Амазон сейчас тратят на производство контента больше чем традиционные игроки на 5 основных Европейских рынках вместе взятые.

Теперь немного про сам Амазон. Все больший объем выручки формируется за счет относительно новых направлений бизнеса – AWS и Маркеплейс. С учетом того, что они более маржинальные, есть оценки согласно которым они стоят дороже чем традиционный бизнес прямых продаж Амазона. Потихоньку растут и новые направления.

Например, реклама. Это очень высокомаржинальная выручка, которая инкрементально большей частью попадает прямо в прибыль (за вычетом налогов, которые ИТ гиганты платят гораздо меньше традиционных компаний и других мелких трат).

В 2019 году в Китае и Индии мобильный трафик превзошел весь остальной мир совокупно.

В разных странах, даже глубоко демократических, свободу выражения понимают по-разному. Например в США большинство считает, что можно свободно выражаться на религиозные и расовые темы, и даже по вопросам сексуальных предпочтений, даже если кого-то это и оскорбит. А вот в Японии такое поведение явно не одобряется. Хотел бы я посмотреть на данные по России.

И самый важный график из презентации и крайне полезный для инвестора – средняя стоимость комплаенса (соответствия регуляторным требованиям) для американских финансовых компаний в зависимости от их размера. На нем подтверждается известный факт – если вы работаете в хорошо зарегулированной отрасли и вы являетесь маленьким игроком, то вам будет очень сложно конкурировать с более крупными игроками. Правило относится не только к финансовым организациям, само собой. Если применять это к России, то Альфа может конкурировать с ВТБ или даже Сбербанком, а вот какому-нибудь банку из 3 сотни это очень тяжело и тем тяжелее, чем больше контроля со стороны Центробанка.

Сырье – металлы

2019 был примечателен тем фактом, что одновременно росли и золото и доллар США. Также серебро (полупромышленный металл) сейчас относительно дешево против золота.

2. Отношение цены серебра к золоту – динамика

Но еще более удачным был год для палладия, никеля и платины. И для их добытчиков.

Но если смотреть на более длительных промежутках, то видно, что добытчики металлов стоят примерно как в кризисном 2008 году и существенно отстали от индексов. В результате никто не вкладывает в добычу и запасы продолжают снижаться.

2. Складские запасы цветных металлов – динамика

Интересная динамика у так называемых энергетических металлов – литий и кобальт взлетели на невиданные уровни в 2017-18 гг, после чего упали. А вот никель, несмотря на огромный рост с минимумов 2015 года давно не был в фазе рыночной эйфории. Оно и к лучшему.

Теперь о продажах электромобилей. Пока их продают мало, но в ближайшие лет 20 в развитых странах они завоюют весь рынок, а автомобили с ДВС останется лишь в сельской местности, специальных климатических зонах и странах третьего мира. Такой вот интересный прогноз.

Основан он на том факте, что стоимость батарей снижается и скоро электромобиль должен сравнятся с ДВС по стоимости производства и стать конкурентным даже без субсидий. По оценке экспертов для этого стоимость киловатта должна снизиться до $100. Goehring и Rozencwajg, из последнего письма которых я взял график ниже, утверждают, что достигнуть этого будет крайне сложно.

Сырье – нефть

В отличие от золота, меди и компаний их добывающих, рост цен на нефть с момента их падения в 2015 году практически не привел к переоценке нефтедобытчиков.

Как я показывал в предыдущих подобных постах, это привело к дефициту капитала в отрасли и к началу капитуляции производителей нефти. Например, начало снижаться число так называемых DUCов, то есть пробуренных, но не используемых скважин

Как и количества буровых установок. График ниже, как и ряд других взят из презентации Джона Кемпа – все эти графики он публикует через твиттер.

Похоже, что мы близки к пику объемов добычи нефти в США. По крайней мере при текущих ценах на нефть. Остальные крупные производители, вроде Саудовской Аравии и России, соблюдают дисциплину и не наращивают объемы.

Собственно прирост добычи уже практически сошел на нет и естественное убывание добычи растет. Еще чуть-чуть и оно превзойдет объем нового производства.

При этом, в большинстве стран продолжается рост потребления (по оси абсцисс – размер текущего потребления, по оси ординат – ежегодный средний рост за последние с 2008 по 2018 г). Особенно заметен Китай и Индия.

Они вдвоем зачастую обеспечивали более половины ежегодного роста.

Рост потребления достаточно устойчив и давно мы не видели реального падения спроса, как это было в начале 80-х.

Интересно, что снижается производство автомобилей (насколько я понимаю 2019 год хуже чем не слишком удачный 2018 приведенный на графике). При этом, само по себе эта информация не достаточна, чтобы сделать какие-то выводы. Если несмотря на падение производства автомобилей их общее число выросло, то и потребление нефти также вырастет. Особенно, с учетом того, что старые автомобили обычно менее экономичны. Также за скобками остаются нефтехимический комплекс и другие потребители топлива вроде морских судов и самолетов.

Производство электроэнергии – газ и уголь

Природный газ верно убивает угольную энергогенерацию. В январе 2020 в моменте в США произвели в 2.36 раза больше электроэнергии из газа, чем из угля.

Доля угля в генерации сократилась до 18%, а газа увеличилась до ~ 40%.

Вот как это выглядит на одном графике.

Добавим в это уравнение Китай и Индию, которые строят новую угольную генерацию. В Китае, как известно, коронавирус, а в Индии падает производство электроэнергии.

В таких условиях всем и каждому хорошо понятно, что угольщики должны стоить дешево и даже это слишком дорого, ведь скоро они все обанкротятся? Хотя, если газ подорожает, то ситуация изменится кардинальным образом. Судьба угля в газе, так что о нем и поговорим.

Сырье – природный газ

Перепроизводство газа – реальность в которой мы живем и которая, актуальна практически для всего мира из-за мягкой и теплой погоды и слабого экономического роста. Вот, например, ситуация с ценами в США. Где эти сладкие 00-ые?

Но горькое лекарство (низкие цены) все таки заставило добытчиков газа прекратить рост добычи газа и мы близки к точке, когда рост добычи должен смениться снижением, цены на газ вырастут, а компании в отрасли сосредоточатся на лечении поврежденных балансов. Вероятно.

Главные добытчика газа изменили риторику и теперь обещают фокусироваться на создании акционерной стоимости и росте свободного денежного потока, а не на росте производства.

Темпы роста, как уже отмечалось выше, стали отрицательными.

А компании стоят исторически очень дешево сравнительно со стоимостью своих резервов.

Кто из инвесторов остался в энергетическом секторе? Судя по всему таковых немного.

Какие же акции выбирать в этом секторе? Мне попалась интересная информация, согласно которой лучшие результаты в прошлом показывали самые дешевые энергетические акции. Глубоко стоимостные.

Как правильно составить портфель и когда стоимостные бумаги начнут расти?

Последние пару лет мой мое кунфу совсем не работает на западных рынках (в отличие от российского, на котором, на удивление пока практически все развивается в рамках ожиданий). Это не только моя проблема – просто мы в почти 15 летнем периоде, когда стоимостные акции растут хуже чем акции роста.

При этом, акции роста (из которых в основном состоит S&P500) растут даже без роста показателей!

Спастись от этой напасти на других рынках тоже было практически невозможно. На графике ниже видно, что лишь порядка 20% акций во всем мире показывали доходность выше чем S&P500.

Если вы не верите, что так будет продолжаться всегда и даже достаточно долго, то ваш портфель должен отличаться от S&P500 и практически не содержать технологических и дорогих компаний. Но как составить оптимальный портфель и когда начнется рост стоимостных бумаг?

Как составить оптимальный портфель?

На эту тему есть немало интересной информации. Лично я пляшу от конкретных идей, но на случай если вам больше нравится статистический подход, то поделюсь другой интересной информацией, которая мне попалась недавно.

Ниже интересный график по поводу средней доходности и ее зависимости от количества бумаг включенных в портфель. Бумаги сортированы по дешевизне по показателю P/E. Видно, что чем больше вы добавляете бумаг, тем ближе ваша доходность будет к доходности индекса, а самая высокая доходность достигается если вы формируете портфель из ~5-10% всех самых дешевых бумаг. В случае данного исследования это порядка пары-тройки сотен имен.

Когда начнется рост стоимостных бумаг?

Если судить по прошлым периодам, покупка стоимостных бумаг лучше работала в периоды, когда рынок был пессимистичен и падали мультипликаторы. Не так как сейчас. Так что ждем появления пессимизма.

Опять про ритейл

Еще несколько графиков по теме.

Количество банкротств в последние годы в этом секторе было очень большим как в штуках, так в деньгах.

Интернет торговля работает с меньшей маржой и потихоньку подрывает старые более дорогие форматы.

Если судить по количеству сотрудников, то единственный сегмент который значительно растет – это продажи различных косметических товаров. Практически во всех других сегментах сотрудников сокращают.

Тесла

Последний анекдот из судебного иска к Тесле – у покупателя обнаружилась поломка, он отвез авто в сервис и ему дали другое авто на время ремонта (стандартная практика в США), далее Тесла продала автомобиль покупателя после ремонта и подала на покупателя в суд, чтобы он вернул авто которое ему предоставили. Не думаю, как и в множестве других похожих случаев, что это было сделано преднамеренно, но такие факты многое говорят о культуре и процессах в компании.

Видимо такое отношение к покупателям заслуживает высокой оценки.

Вынужден признать – шортистам вроде меня сложно бороться с умными деньгами.

Приводить графики о том как конкуренты жмут Теслу я не буду, также как об усилении регуляторного давления на автопроизводителя из-за автопилота. Информации много и ее легко найти.

Повторю, шортите или лонгуйте эту сардину крайне аккуратно.

Другие интересные графики

Читали книгу Майкла Льюиса Flash Boys? Если да, то вы в курсе как работает франтраннинг за счет использования латентности сети. Ниже график выручки трейдеров на различных биржах, которые этим занимаются.

Фонды прямых инвестиций сидят на мешках с деньгами – жалко в России им ничего не продашь в текущих условиях.

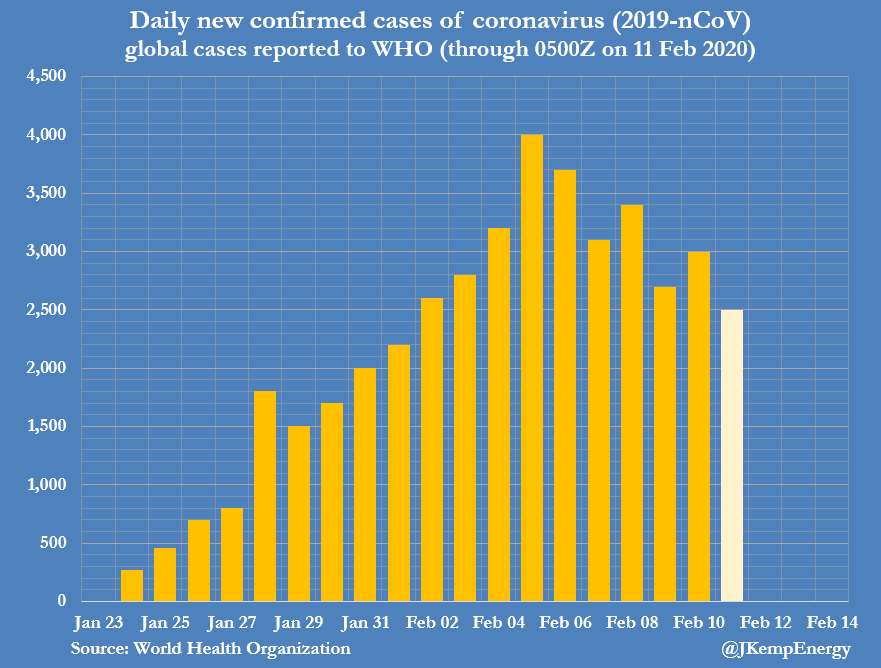

Количество новых заболевших коронавирусом пошло на спад.

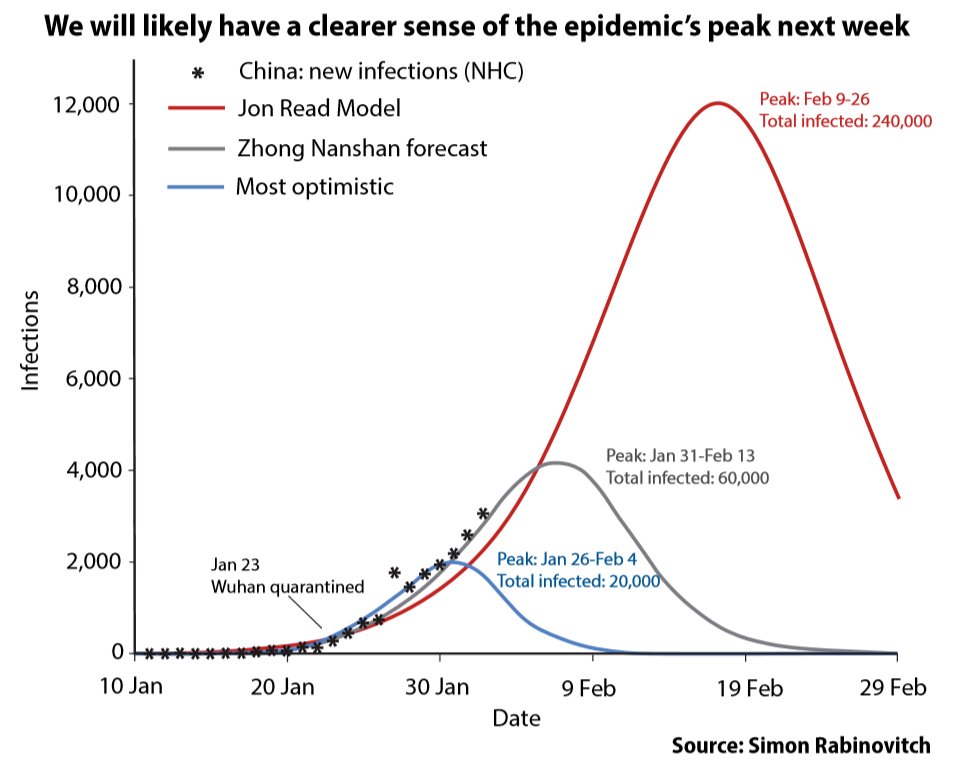

Ну и несколько моделек дальнейшего развития событий – пока идем по серому сценарию. Главное не перескочить на красную линию.

Генеральные директора становятся все старше в крупных компаниях. Геронтологическая мафия наступает.

Может быть в этом причина, что в том же США лишь 50% тридцатилетних зарабатывают больше родителей?

И поэтому среди молодых царит пессимизм, а среди стариков оптимизм?

Молодые могли бы устраиваться в новые фирмы, но вот проблема – их открывается практически столько же сколько закрывается.

Если вы думаете, что это тенденция относится только к США, то оглянитесь вокруг. Стеклянный потолок у нас еще толще.

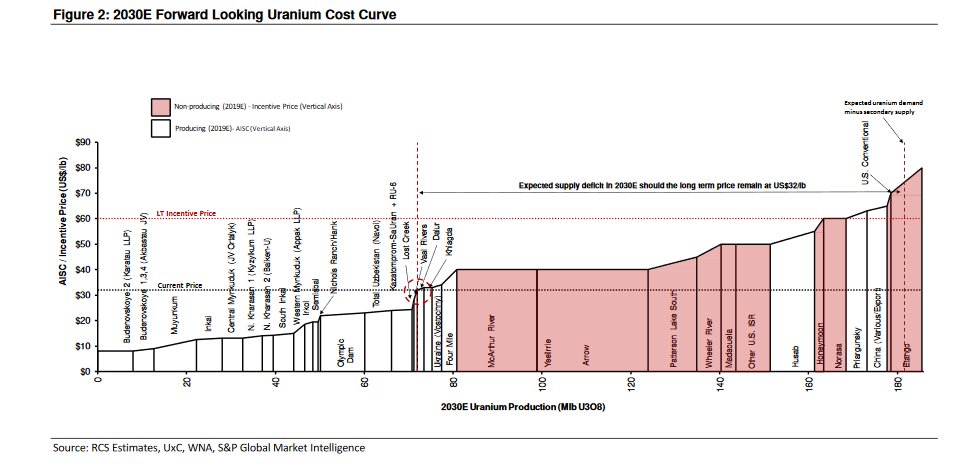

Закончу на позитивной ноте – про уран. Ниже кривая себестоимости производства урана в 2030 году.

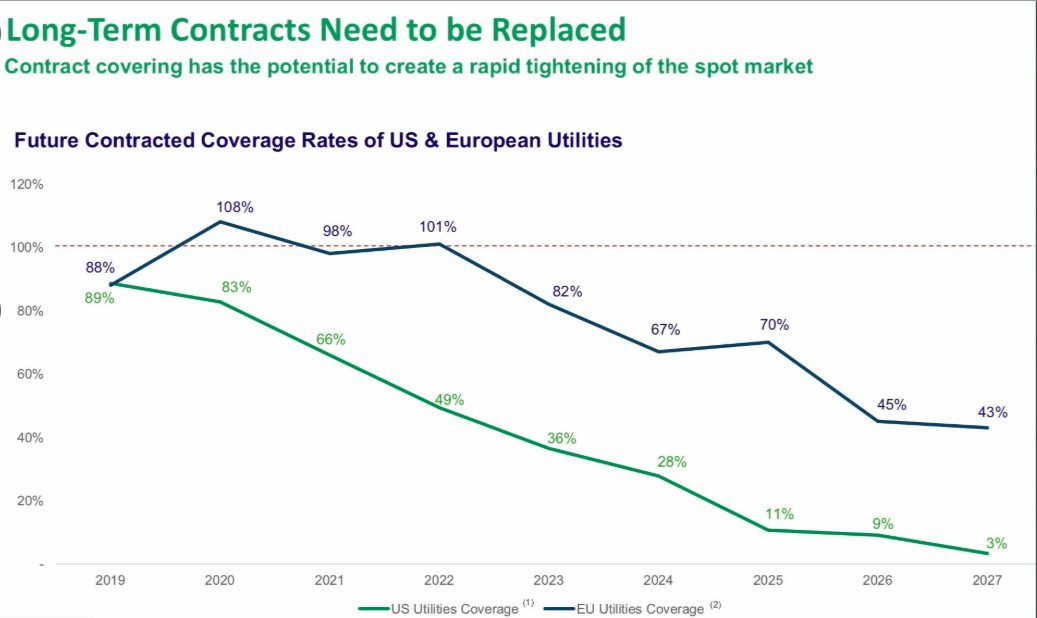

Рост цен на уран все ближе, так количество покрытых длинными контрактами поставки сокращаются и контракты надо возобновлять. По текущем ценам на это никто из производителей урана не готов (см последний конференц звонок Камеко).

PS: Если вам понравилась эта статья, то я прошу поделиться ее с теми , кому опубликованная на этом сайте информация может понравиться или показаться полезной(прямо под статьей есть для этого кнопки). Можно также нажать кнопку Нравится. Это крайне важно – больше позитивной обратной связи и больше читателей = больше стимула для публикаций и, соответственно, самих публикаций.

Также для тех, кто хочет знать больше у нас есть платная подписка.

Инвестиционные графики и не только - технологии, сырье и стеклянный потолок by Vladislav

какой практический смысл от всей этой писанины ?

Какой смысл в этом комментарии?

Грубовато, конечно, но смысл верхнего коммента прозрачен: как на всём этом по-быстрому заработать?

Ответ: по-быстрому никак. Речь тут про то, на какой лужайке в будущем трава будет быстрее расти. Это если сравнивать инвестирование с наблюдением за ростом травы.

SaintCroix, если смысл именно в этом, то вы все верно ответили.

Спасибо за статью! Пожалуйста продолжайте!

Спасибо!

Спасибо, Владислав! Хорошая статья, есть над чем задуматься. Интересны также стоимостные акции, как нибудь можно осветить этот вопрос более подробно или придайте, пожалуйста, верное направление)

Спасибо! По вашему вопросу – подумаю, возможно, что-то напишу подробно отдельным постом.

Как раз сегодня шел разговор о Тесле в одном чате, я указывал на абсурдность сравнения Теслы с автопроизводителями. Есть Тинькофф, есть Сбербанк. Где карту открывали туда и идите, или не ходите никуда вообще – решим все в чате за 5 минут. Бюджета на разработки в Сбере много больше. Прибыли уже почти триллион. Греф – реально крут. И что теперь? Динозавр слоном не станет. Ну точней кто-то станет.. Samsung вроде делал кнопочные телефоны, и все еще очень даже жив. В автопроме думаю ближе всех к теплокровным – VW. Но обратите внимание: НИКТО все еще в лоб не анонсировал конкурента Model 3(D class). ID.3 = C класс. Будет сильно дешевле Теслы, и проще. Это первый (наверное)конкурентный электрокар от крупного производителя. Поставки в 2021. Остальные отстают больше.

Тесла по каким-то метрикам дорога, но много что еще дороже, а деньги в США дешевые. +хайп +медвежатина

Классический Автопром – кнопочные телефоны, Тесла – Эпл. Банальное заезженное сравнение, но не опровергнуто.

По мультипликаторам можно сравнить с AMD.. Кстати одна из причин бешеных мультипликаторов АМД – в 2014 ждали банкротства, и шортили не по детски. Щас стоит 10 выручек. непонятно как растет(ну очевидно инвесторы в рост верят, и я почти уверен что Тесла удвоится за два года по выручке).

У меня Теслы осталось совсем чуть чуть.. Я даже выходил полностью(по 900 и 845), но около текущих (780) – откупил небольшую долю. Отсюда по мне легко на 500, но и я удивлюсь если за пару лет не мигнет на 2000.

Спасибо за графики. Особенно интересно про газ.

Ладимир, спасибо!

По Тесле – если вы ездили на модели S и, например, ML AMG то могли заметить, что к Нокиа ближе Тесла. По крайней мере на мой вкус. Далее Эплл был прибыльным, работал в другой индустрии, хорошо относился к клиентам, не выпускал сырой продукт, был сфокусирован на своей стратегии и т.д. Думаю разумно будет вернуться к этой теме года через 3).

А вот price action интересный – про хайп и кровь медведей правильно заметили. Также наложился рекордный приток средств в фонды ESG (в которых Тесла одна из основных бумаг – см по скетч по теме Tesla – Pretend to Save the Environment While Looking Rich https://www.youtube.com/watch?v=PLxPAwIeL0w). Я, если получится, коснусь в ближайших статьях этой темы. Также, возможно, вы заметили, что среди акционеров Теслы появился Renaissance Technologies. Безусловно это легендарный фонд и он зафрантранил медведей, но это явно не фундаментальный долгосрочный инвестор. Зато они отлично отыграли логопериодичность взлета бумаги.

Главное быть аккуратным, бумага может коснуться и 1000 и 2000, но шансов коснуться 10 у нее не меньше (и если бы сейчас была более рациональная среда бумага бы уже была гораздо ближе к этой цифре). И шорт и лонг должен быть такого размера, чтобы оба исхода можно было спокойно пережить.

Я не помню что именно было с Эпл в 2007г когда вышел айфон, а отношение Эпл клиентам на мой взгляд ужасное. “Мы замедлим процессор чтобы батареи хватало подольше” – чего стоит. Свои кабели для зарядки когда у всех micro USB И т.д.

Сейчас вероятно много что лучше.. Когда столько денег. Дорога была не чище.

Про технологии – Model S, как и тайкан и ML AMG неактуальны. Средняя цена проданной Теслы вроде 50к? Это не модель S. Это чуть чуть прибыли на продаже машины, больше прибыли на продаже софта, еще прибыль от страховки и конечно от суперзарядки. И соблазн уж купить себе батарейку на крышу чтобы заряжаться бесплатно.

Кстати я опять закрыл позицию. Думается пришло время трейдинга этой бумаги. Не очень люблю это дело.. Но часто уместно.

Risk management = наше все. В моменте половина моих денег была в Тесле, по 200. Сейчас я не готов в нее вложить даже всю зафиксированную от нее прибыль, но с учетом времени вложенного в бумагу в частности, и трейдинг(сейчас уместней это, а не инвестиции) в частности – не быть причастным к росту на 2 000 будет глупо.

Мир очень, очень меняется. Через три года – будет ОЧЕНЬ интересно. 🙂

Интересно, спасибо!

А откуда картинки со сравнением газовиков? Хотелось бы почитать подробнее)

Спасибо! Картинки взяты из разных источников, но конкретно сравнения из одной тезиса по RRC. Я также для себя делал подобные сравнения где-то месяца 2-3 назад. Если хотите – напишите мне через форму контакта с указанием емейла – я вышлю. Хотя самое интересное, на мой взгляд, я уже показал.

Спасибо за обзор основных тенденций. Обращаясь к вашим прошлым идеям – ARLP и газовики – в свете представленной информации, лучше все же сделать ставку на угольщиков или все же газовиков? Кто больше выиграет при восстановлении цен? По тенденциям в ритейле – на кого лучше обратить внимание – операторов недвижимости типа MAC или сети типа М или BBBY?

Спасибо! На вопрос, кого выбрать из газовиков или угольщиков я для себя ответил – и тех и других. Не могу предсказать кто будет себя лучше чувствовать при восстановлении цен на газ или хуже без этого. Так что главное выбирать игроков, которые с большой вероятностью переживут худые годы.

А вот с ритейлом все сложнее. Я полностью закрыл позиции на оптимизме в BBBY когда туда пришел Тритон (новый ГД), а остальных перечисленных даже не рассматривал. Пока в других более понятных мне (надеюсь) секторах есть столько возможностей, на ритейл смотреть не планирую.

Хорошо бы апдейт по вашим основным идеям сделать, изменилось ли мнение или все по-прежнему

Ок, попробую сделать в ближ время. Если в целом, то отношение не изменилось, но многие вещи стали еще дешевле.

Спасибо Владислав, отличная статья. Про сланцевую нефть (да и газ тоже) можно добавить ещё важный информативный параметр – это количество флота гидроразрыва пласта (Frac Spread Count). Их количество за последний год существенно снизилось (и судя по всему будет продолжаться снижение), основные игроки на этом рынке Halliburton и Slb сократили много людей. В совокупности факторы нехватки капитала для сланцевых компаний, Rig, DUC и Frac count говорят о том, что мы либо уже на пике, либо подошли очень близку к пику добычи сланцевой нефти (Если только цена на нефть существенно не вырастет. Даже 60$ по WTI (порядка 65$ Brent) это слишком дешево для сланцевиков, они не могут генерировать положительный денежный поток в основной массе).

Юрий, спасибо! Плюс я здесь не стал писать, но еще пишут, что количество колодцев Tier-1 иссякает, а на Tier-2 в таких ценах не продержаться.

Всё правильно пишут Владислав, процент скважин Tier1 существенно увеличился за последние несколько лет. Там ещё проблемы\нехватка с водой (которая используется для гидроразрыва) и проблемы Child-Parent wells (когда новые скважины на проспектах Tier1 бурятся очень близко к уже существующим скважинам. Внутрипластовое давление сильно падает, и это очень негативно влияет на механизм добычи). Растущее соотношение газ/нефть на новых сквжинах (нефть более маржинальный продукт) и существенное увеличение плотности в градусах API(Т.е нефть становится более легкой). Если посмотреть историю цен нефти WTI, то раньше это был премиум продукт, легкая нефть, которая продавалась с премией к Brent. Однако сланцевая революция привела к тому, что не нужно рынку столько легкой и сверхлегкой нефти, в результате чего дисконт к тому же сорту Brent составляет чуть ли не 10%. По сути, за всё время этого сланцевого бума бенефициарами стали лишь топ-менеджеры компаний, который получали высокую зарплату и активно продавали надежду инвесторам (Сланцевое чудо, новые технологии, налетай торопись, покупай живопИсь (с)). Огромное количество акционерного капитала оказалось уничтожено, долг отрасли огромен и продолжает нарастать. Однако, такой иррациональный пир за чужой счёт долго продолжать не будет, отрезвление с прозрением по-видимому уже наступает….

Как всегда спасибо за статью) ARLP люто подешевела конечно – собираюсь удвоить позицию. Да и графтех тоже подешевел))

просто рождественская распродажа на рынках)))

апдейт идей был бы кстати, хотя я все что могу уже потратил и инвестировать пока просто нечего((

Спасибо! ARLP очень нравится по тек ценам. Дивы более 20% гг.!

EAF я смотрел, но не стал покупать. Нет понимания, насколько защищены контакты. Нет доверия к Брукфилдам. И нет гарантий, что китайцы не научатся делать needle coke из нефти (хотя это судя по той информации, что я изучал маловероятно даже среднесрочно).

По апдейту – как будет возможность сделаю.

на канале пабрая он ,довольно подробно, в одном из последних видео про графтех рассказывает. послушай

Да, я видел, также как несколько тезисов по этой бумаге. Также я смотрел отчетность и читал транскрипты конференц звонков. Плюс опыт с TOO. После этого я и сформулировал три причины которые я вам написал, почему я не стал покупать эту бумагу. Ну и самое важное, мне кажется сейчас есть более ассиметричные возможности.

опционы в качестве инструмента реализации ассиметричных возможностей используете?

практически нет. Хотя у меня есть сейчас дальние варранты в портфеле, но это редкое исключение.

спасибо за статью, всегда читаю, что вы пишите, очень много что беру для себя.

Спасибо за теплые слова!

Владислав, вы планировали до февраля что-то в виде закрытого клуба организовать, как успехи?

Александр, если вы про платную часть сайта, то уже близки к запуску. Боюсь называть даты, чтобы не сглазить. Хотели быстрее, но оказалось, что есть разные технические тонкости.

Владислав, здравствуй. Какие мысли про Teck, если следишь за ним еще?

Антон, я не буду углубляться в вопрос, но могу отметить, что я после НГ существенно сократил вложения в АФК и Ен+, как раз с целью использования средств на покупку некоторых иностранных бумаг. В их числе есть и Teck.

Из всей представленной информации выделил некоторое беспокойство для себя.

Во-первых, падение доходов молодого поколения по сравнению со старым. Если в 1970-1975 90% 30-летних зарабатывали больше своих родителей, то потом это соотношение резко пошло вниз. Это ещё можно объяснить и тем, что те, кто в 1970 были 30-летними, в 1995 были уже родителями 30-летних или около того.

Во-вторых, увеличение возраста руководящих работников. Это проблема не только США, но и России в том числе. Тот, кто всю жизнь шёл по карьерной лестнице и к 45-50 годам занял место гендира или зама гендира, или начальника крупного отдела, и т.п., вряд ли откажется добровольно и уйдёт на пенсию, будет сидеть до последнего, пока будут силы держать это кресло.

Это, в свою очередь, тормозить продвижение более молодых и карьеру могут сделать единицы.

Что остаётся молодым – стартапы и трейдинг на бирже, но не у всех есть к этому мозги (под этим словом скорее пониманию природные способности, чем образованность) и склад характера. Я выделил именно эти характеристики человека (мозги и характер), потому что, как мне кажется, именно это в большей степени определяет, чему сможет и чему захочет человек научится, чем что-то другое.

В-третьих, в России (нигде больше не жил) довольно тяжело найти работу, если возраст приближается к 40 годам, обычно можно найти что-то значительно хуже прежнего, на 1-2 позиции ниже, чем работал до того. Что сильно бьёт по самооценке и снижает эффективность труда.

Много видел в интернете советов о том, что можно переучиться, приобрести новую профессию, но в новой профессии человек будет считаться новичком особо высоких доходов ему не светит.

Что делать тем, кто не богат природной смекалкой, и как им вписаться в новые мир со всеми этими новыми технологиями, чтобы обеспечить себе хотя бы минимальный уровень дохода? Под новыми технологиями я понимаю не только электрокары, но и интернет, соцсети и т.п.