Традиционный ежемесячный дайджест с обзором портфеля.

С момента предыдущего дайджеста прошло столько времени, что я даже не буду пытаться перечислять все интересное, что было в интернете и поделюсь лишь одной ссылкой на лист писем фондов, которые занимаются стоиомостным инвестированием за 2 квартал 2017 г. Во многих письмах есть интересные идеи и мысли.

Готов порекомендовать и 2 книги:

- Competition Demystified Брюса Гринвалда. Брюс придумал интересный механизм для оценки конкурентной позиции компании и выбора стратегии для нее. Хотя все мы знаем про 5 сил Портера, как это применять непонятно, поэтому Брюс предложил сосредоточиться на главном факторе, который определяет стратегию – барьерах входа. Кроме того, что книга захватывающая сама по себе и в ней разбираются ряд интересных кейсов, в ней также предложен “стратегический подход” для оценки стоимости компаний (через сравнение earnings power и reproduction value of assets).

- A Man for All Markets: From Las Vegas to Wall Street, How I Beat the Dealer and the Market – автобиография Эдварда О. Торпа, человека который научился выигрывать у казино в блэкджек и рулетку, изобрел формулу Блэка Шоулза до Блэка и Шоулза и создал один из первых, если не самый первый, риск нейтральный, “квантативный” (не знаю как правильно по русски это называется) хедж фонд и разоблачил Берни Мэдоффа почти за 20 лет, до того как его поймали.

Перед тем как перейти к идеям и апдейту по портфелю хотел бы остановится на отчетах Мечела и Русала и реакции рынка.

Мечел:

- Отчет вышел достаточно средним и в рамках ожиданий

- Из-за наличия валютного долга и курсовых разниц по нему компания понесла дополнительные убытки в размере 8 млрд. руб.

- Это вызвало распродажу префов. Ведь 8 млрд. потерь прибыли это потеря 11 с копейками дивидендов в следующем году.

- При этом, никто не учитывает: а) что курс слабо предсказуем на отчетные даты и падение в одном году может быть компенсировано ростом в другом, б) падение рубля выгодно Мечелу, т.к. увеличивает реальный денежный поток компании в рублях сильнее чем рост % по валютным кредитам в тех же рублях, в) что есть вероятность, что по результатам переговоров с синдикатом иностранных банков пени и штрафы будут частично списаны – а это сразу рост прибыли

- Ежеквартальные расходы по процентам снизились на 600 млн. руб. и будут снижаться и дальше вместе со рублевыми ставками и по мере оздоровления компании.

- Цены на сталь и коксующийся уголь в последнее растут, т.е. результаты 3 кв. будут лучше.

- В общем, смотрите на результаты операционной, а не на Чистую Прибыль, т.к. именно она будет определять дивиденды в долгосрочной перспективе.

Русал:

- Отчет на мой взгляд просто великолепный – все показатели растут, EBITDA превысила 500 млн. $ за квартал, но акции почему споткнулись: из-за того что дивиденды ГМК оказались ниже ожиданий? из-за того что Чистый Долг не снизился? все уже в цене?

- По порядку. У ГМК отличные перспективы, цены его продукцию растут и будут расти и дальше по мере нарастания дефицита (той же меди), компания развивается и недооценена.

- Чистый долг не снизился, но почему? См. кэш фло – рост складов, снижение кредиторки, рост закупок основных средств. То есть реализуются инвест проекты, обязательств стало меньше (просто они проходят по другой статье баланса) и увеличились склады за счет роста цен. Никакого криминала.

- Самое главное, цены на алюминий продолжают расти. Сейчас почти на 200$ выше чем во 2 квартале. Что такое 200$? Это еще +800 млн. к ежегодной EBITDA. То есть если такие цены удержаться (судя по всему так и будет, как я писал в последней статье про Русал китайцы серьезные ребята и держат свои обещания).

- Таким образом, на выходе мы получим компанию с EBITDA на уровне 2800 млн. $, что (при простоты расчета, если считать, что долг=доле в ГМК) при скромном мультипликаторе в 5х дает капитализацию в 14 млрд или 7.2 HKD за акцию (против 5.3 сейчас или на 36% больше), а при более стандартном мультипликаторе в 7х капитализацию в 19.6 млрд. или 10.0 HKD за акцию.

- На этом приятности не заканчиваются – Сбербанк снизил ставку до 3.75% и перенес погашение на 2024 год, а также компания заключила новое PXF соглашение на 5 лет со ставкой 3mLIBOR + 3%. Т.е. цена нового долга ~4%, а от ГМК они получают 6-8% и эта цифра будет расти. На это вместе можно смотреть как на актив в размере около 8 млрд. $, который приносит 3-5% гг. или чистыми 240-400 млн. $ в год до налогов. Какова цена такого актива? По ставке 10% и с учетом налога в 20% это около 1.9-3.2 млрд. или еще ~1.5 HKD на акцию (12-13 рублей).

- Также компания теперь планирует платить дивиденды ежеквартально.

- Реализует инвест проекты (это видно в кэш фло в инвест деятельности).

- Ну и фри флоат растет с выходом Прохорова.

Теперь к идеям.

Новые идеи

- крупнейшая золотодобытчик в России, недавно компания провела SPO (вторичное размещение акций)

- по любым показателям инвестиция очень интересная: самая низкая с/с в отрасли, компания дешевая, 6% дивиденд, добыча возможна еще более 30 лет и ее рост в ближайшие годы почти на 50% и т.д.

- главный риск, на мой взгляд, это главный акционер компании С.Керимов, но судя по последним действиям он ограничен – в компанию входит группа Fotis (одна из крупнейших китайских ФПГ), SPO, работа над улучшением corporate governance и т.д.

Еще пара идей о которых я писал 11 августа, но сейчас чуть подробнее.

- Лидер в сегменте ULCC (ultra low cost carrier) в США. Этот сегмент растет опережающими темпами во всем мире (пример, Rynair и Победы).

- У компании впереди многие годы роста, Rynair занимает в Европе 12-15%, a Spirit в США всего 2-3% (а всего ULCC 25% в Европе и всего 5% в США).

- Оценка достаточно умеренная – долг отрицательный, капитализация около 2.4 млрд. $, P/E ~10x, при этом прибыль росла в среднем по 20% за последние 5 лет, а выручка по 17% ежегодно

- Акция споткнулась (упала на 35%) на тяжелых переговорах авиакомпании с летчиками (те же проблемы и у других игроков) и опасений ценовых войн (характерных для отрасли) и спада в экономике (отрасль циклична и падает/растет вместе с экономикой с мультипликатором).

- Эти опасения валидны, но никак не влияют на долгосрочные перспективы компании. На нее работают 2 очень важных, по моему мнению, фактора:

- То, что называется Feedback Loop – т.е. самый дешевый производитель товаров и услуг зарабатывает больше других с каждой продажи и значит может больше инвестировать в развитие и таким образом отбирает у конкурентов долю рынка. Яркий пример – GEICO, которую Баффет купил в 1970-е годы и которая стабильно растет до сих пор. Spirit Airlines компания такого же типа.

- Наличие конкурентного преимущества в виде партнерства с маленькими аэропортами. В отрасли лучшая экономика не у авиалиний, а у аэропортов, которые забирают себе практически всю прибыль (поэтому владельцы аэропортов гораздо богаче, чем авиалиний). Но это справедливо для крупных хабов (типа Хитроу, Шарль-де-Голя, Шереметьево и т.д.). В них же базируются обычно знаковые обычные авиалинии. ULCC же действуют в симбиозе с маленькими аэропортами – нагоняют туда трафик и делят прибыль с этого трафика вместе с аэропортом (а не всю прибыль забирает аэропорт). Т.к. малышу некуда деваться и он не может поменять партнера без огромных потерь (что легко может сделать какой нибудь Хитроу, где очередь по 10 авиалиний на каждый гейт), то это работает на пользу и авиалинии и аэропорту.

- В мае от партнерства отказалась Air Canada (с 2020) по программе Airplan и акция сложилась в 5 раз. Была высокая неопределенность – вдруг все побегут резко тратить баллы и компания не переживет этого набега?

- Недавно вышли результаты 2 кв и эти опасения совсем не подтвердились. Скорость изъятия средств увеличилась лишь на 1% (т.е. на уровне погрешности). Хотя акция и выросла на 50%, но все еще дешевле в 4 раза чем до падения.

- Капитализация компании сегодня около 400 млн CAD, а чистый ежеквартальный денежный поток около 30-50 млн. Ранее они его полностью направляли на дивиденды, но сейчас отменили, чтобы усилить баланс. Т.е. компания сегодня стоит всего ~2x ежегодных чистых денежных потока.

- У компании есть еще ряд интересных активов – например, 50% доля в программе AeroMexico, которая при продаже будет стоить больше чем вся капитализация и долги Aimia. Это дает требуемую маржу безопасности.

Закрытая идея – не покупать недвижимость в Москве

Я все еще считаю, что большая часть недвижимости не интересна и доходность инвестиций будет маленькая, если вообще будет. Но последнее снижение ставок по ипотеке, на мой взгляд, может оживить спрос и особенно с учетом дефицита хороших объектов в этом сегменте. В общем, если очень нужно и есть хороший вариант, не инвестиционный, а для себя, то сейчас уже не так много смысла продолжать откладывать покупку .

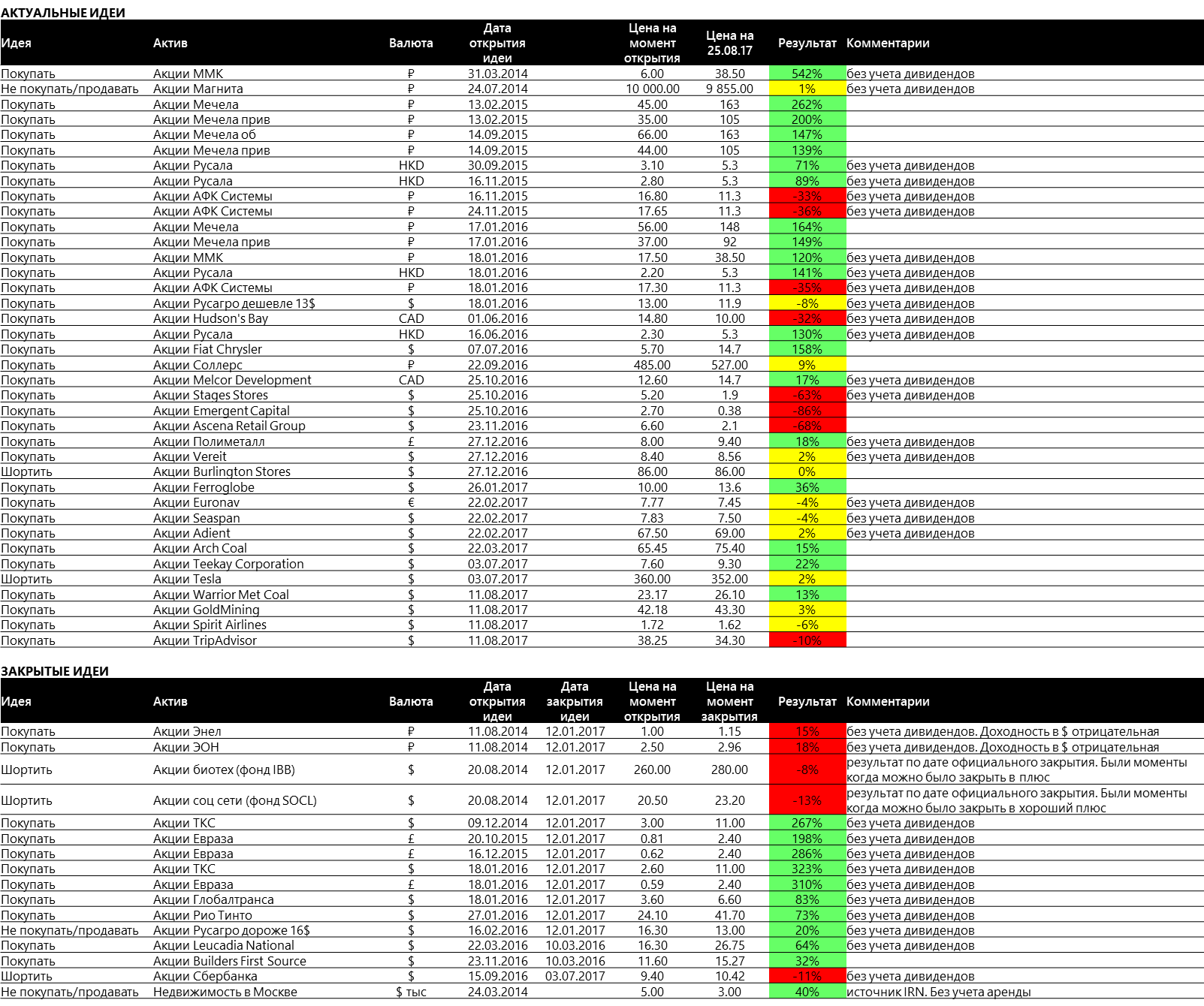

Список идей

Ниже обновленный файл со всеми идеями опубликованными в этом блоге:

Инвестиционный Портфель

Просто ссылки.

Российские акции

1. Русал. Про Русал я писал последний раз писал здесь.

2. Мечел. О Мечеле я писал об здесь.

3. Русагро. Про Русагро я писал здесь, а Алексей Смирнов здесь.

4. АФК Система про АФК я последний раз писал здесь. До прояснения ситуации по иску расчеты не актуальны, но нужно быть готовыми быстро в нее заходить.

5. Мосбиржа. Алексей Смирнов последний раз писал здесь.

6. ММК . Про ММК я писал здесь.

7. Polymetal – причины покупки см по ссылке.

8. Полюс Золото. Причины выше.

Иностранные акции

1. Hudson Bay. О компании я писал на Seeking Alpha, до этого на сайте здесь.

2. Fiat Chrysler. Причины покупки см по ссылке.

3. Stages Stores. Причины см по ссылке.

4. Emergent Capital. Причины покупки, хотя уже и не актуальные, см по ссылке.

5. Melcor Development. Причины покупки см по ссылке.

6. Ascena Retail Group. Причины покупки см по ссылке.

7. VEREIT. Причины покупки см по ссылке.

8. Burlington Stores – шорт. Подробно см по ссылке.

9. Ferroglobe. Причины покупки см по ссылке

10. Euronav. Причины покупки см по ссылке

11. Seaspan. Причины покупки см по ссылке

12. Arch Coal. Причины покупки см по ссылке.

13. Teakay Corporation. Причины см по ссылке.

14. Tesla – шорт. Причины по ссылке.

15. Warrior Met Coal. Причины см по ссылке.

16. Tripadvisor.

17. GoldMining. Причины см по ссылке.

18. Spirit Airlines.Причины выше.

19. Aimia. Причины выше.

Статус Value Investors Club

Работа идет, надеюсь в сентябре сделаем мягкий старт.

PS: Как всегда приветствуются комментарии, критика и новые идеи.

Акции которые мне нравятся в августе 2017 by Vladislav

Жаль Распадскую не разглядели как идею.

См про Евраз. Много раз спрашивали про Распадскую и я всем отвечал, что лучше ее мама Евраз – см рекомендации. Евраз с тех пор вырос в 4х раза, а Распадская только в 2.5х (хотя здесь еще курсы на учесть). Плюс сейчас дивиденды будут.

Владислав, Вы считаете, что Распадская начнет платить дивиденды ?

Не знаю, но судя по всему скоро. Наверно в след году если ничего не изменится. Хотя они могут начать акции выкупать или что-то купить.

Здравствуйте Владислав. При каких условиях вы планируете закрывать идею с ММК?

Сергей, добрый день!

Зависит от разных факторов, но задумаюсь при EV/EBIT > 7x (сейчас около 5х) и крепко задумаюсь при >10x.

Большое спасибо за материал. Очень ценно, что вы рассматриваете вне российского рынка.

Владислав, подскажите, у вас в идеях нет цели. Точнее, они периодически проскальзывают (как например, сейчас в уточнении к Русалу, но не зафиксированы в таблице. Вы их себе не ставите? или как-то по другому определяете?

еще раз спасибо!

Рамиль, цели есть и я их приблизительно ставлю в момент покупки, но как то жестко я их не фиксирую, т.к. они постоянно меняются. Тот же Русал при текущей цене акций при алюминии в 1600-1700$ я бы уже продал. А еще всегда есть альтернативные возможности и без их учета невозможно. Например, тот же Русал может быть недооценен, но есть более интересная альтернатива – значит нужно закрыть Русал и купить альтернативу.

Здравствуйте, Владислав.

1. По отчёту Мечела – совсем не видно за счёт чего они могут снижать долг. Уголь выше 150, а итоги не очень (долг с начала года стал меньше всего на 14 млрд). Я, конечно, понимаю, что весь долг гасить и не нужно – нормальный уровень 3-4 млрд. Но как до него дойти? За последние 6 лет – изменение величины долга только за счёт его валютной переоценки, а не за счёт снижения в виде платежей от компании. Делали ли оценку снижения долга при передаче дороги в концессию и привлечении инвестора?

2. Весной купил спекулятивно немного ап, даже думал при соотношении 1.4 конвертировать весь ао в ап, но нежелание платить только налогов по 17 руб с каждой акции остановило. В перспективе считаю ап привлекательнее, но их стоимость – функция от чистой прибыли, по ао – снижение долга. Снижение курса рубля на 5%, что вполне вероятно к концу года – ещё потеря от переоценки 6 млрд. Вы будите пересматривать вашу модель по ап с учётом последних данных и потенциале снижения курса? Не стоит забывать, что риск проигрыша варшавскому совсем поставит крест на див за 17 год

Иван,

1. По Мечелу

– 14 млрд с начала года – это очень хорошо

– выплаты они начнут после всех договоренностей с кредиторами (читай, синдикатом). Тогда же и % платежи снизятся и средняя ставка уйдет меньше 10%. Т.е. платежи будут меньше 40-45 млрд в год

– при ЕБИТДА в 80-90 и умеренном (или проектном) КАПЕКСе это значит, что будут ~30 гасить тела. 30 в 1 год, далее 33 (т.к. % будет уже меньше) и тд. В этом случае до 3-4 млрд компания как раз и дойдет примерно за 5 лет. А такой долг можно роллировать до бесконечности и ставки будут совсем не такие драконовские.

– привлечение инвестора или концессия ж/д, если это произойдет, будет отдельным и очень жирным плюсмо

2.Даже если так, то ничего пересматривать не буду. Я понимаю, что рынок реагирует на перспективу дивидендов в 2018 г., но меня больше волнует вопрос по устойчивому и безопасному росту дивидендов с 10 до, например, 100 руб (или точнее до 1.8$) в течение ближайших 5-7 лет. И если рубль будет 100, то это пройзодет быстрее, несмотря на потерю дивидендов в отдельно взятом году.

Владислав, спасибо за ответы. В целом понятно, вы правы. Ряд аналитиков краткосрочно все же сделали корректировку на 2017 http://bf.arsagera.ru/chernaya_metallurgiya_dobycha_uglya_i_zheleznoj_rudy/mechel/itogi_1_pg_2017_goda_kvartalnyj_ubytok_skryvaet_operacionnye_uluchsheniya/

Ребята вы задрали со своими русскими идеями

распадская система.

Учите английский – мир он широк и не заканчивается только нашим убогим фондовым рынком.

купите биткоин в конце концов

Что-то часто про биткоин стали упоминать. Кажется что пора продавать)))

Зря вы так про российский рынок, он хоть мал и ограничен, но и здесь можно делать приличные деньги ведь вся проблема в инвесторе, а не в рынке

Владислав, не понимаю ваш скептический взгляд на энергетический сектор дочки россетей, в этом секторе много чего происходит прибыли растут кратно, дебиторка уменьшается, появляются отличные див трекеры в 15-20% такие акции как МРСК ЦП, МРСК Волги, Урала,

Вы не совсем правы, у меня не скептический, у меня нет никакого взгляда на этот сектор.

Vlad, impressive work you do, have you done any research in to Stage stores idea lately? are we still hoping 4 turnaround story here?

Thank you, Bill! As for SSI, my wild guess, there is some value there and it probably will make a turnaround but I don’t have a position myself so my advice is cheap. I’ve traded SSI for ASNA and it is my favorite play today in the sector (of cause both companies are not the same, but both operate in fashion retail and both are wildly oversold and cheap).

I hear ya. I happen to cruise through rural communities in Texas a lot last years and cant say that crowds on the parking lot of stage stores can match with TJX guys.