Чтобы новая мировая рецессия не застала никого врасплох на дороге оптимизма, предлагаю вспомнить самую яркую страницу из истории развитых фондовых рынков и правильную реакцию на кризис. 19 октября 1987-го весь мир вспучило сильнее, чем при Великой депрессии 24.10.29-1939: индекс Доу Джонса сразу опал на -23%, а к концу октября биржа Австралии потеряла 48%, Канады — 23%, Гонконга — 46%, Великобритании — 26%. До ноября 1988-го все западные СМИ и розничные инвесторы накручивали бесконечный негатив, а также молились только на кэш и гособлигации, зато старина Уоррен с Мангером начали массовый закуп акций Coca-Cola, остановившись лишь в 1994-м. Спустя четыре месяца после Чёрного понедельника, оракул из Омахи написал обычное послание и я хочу показать вам тогдашний его настрой. Итак, письмо Баффета акционерам Berkshire Hathaway 29.02.1988, но сначала предпосылки.

Чёрный понедельник 19.10.87 и причины краха

Сравните с нынешней ситуацией.

С 1982-го американский фондовый рынок быстро рос и только в 1986-м начал замедляться (в 1985-87 индекс Доу Джонса удвоился). Тогда же США, желая поддержать доллар и ограничить инфляцию («мягкая посадка» экономики), провели слишком быстрые изменения в монетарной политике, не согласовав их с европейскими странами (особенно обиделась ФРГ, а потом Япония). К началу 1987-го всем казалось, что экономической рецессии удалось избежать и американская экономика стоит на пороге очередного бума. Рынки снова начали расти быстрыми темпами, достигнув пика в августе и перейдя в боковик до октября. Катастрофе вообще не предшествовали важные новости и видимых причин для обвала не было, но всё равно наступил чёрный понедельник 19.10.1987

Вычислительная техника того времени не справлялась с огромным количеством заявок, а среди инвестиционных и хедж-фондов были популярны теории рационального экономического поведения, рыночного равновесия и эффективного рынка. Как итог, в их алгоритмах программного трейдинга была заложена безумная концепция из теханализа: если что-то начало расти – покупаем, ну а если падать – продаём. Изначальные причины роста и падения, адекватность цен, действия других игроков и качество бизнеса, чьими ценными бумагами нашпиговывали портфели, принципиального значения не имели.

Свою лепту тогда же внесли ФРС, SEC и руководство бирж. Вместо того, чтобы сразу закрыть торги и дать всем «остыть», они целую неделю (19-23.10.87) наблюдали торговый коллапс, бесконечно совещаясь, но ничего реально не делая. В итоге только с 26.10.87 торги остановили на пару недель.

Восстановление заняло два года, а американскую недвижимость и банки колбасило аж до 1993-го (путь Трампа к первому банкротству начался именно тогда).

И вот, пока все мониторы были забрызганы кровавыми цифрами с минусами и апокалиптичными прогнозами, старина Уоррен пишет такое.

Письмо Баффета 29.02.88

Прирост чистой стоимости наших активов в 1987-м составил $464 млн. или 19,5%. За последние 23 года (т.е. с момента начала моего руководства) балансовая стоимость наших акций выросла с $19,46 до $2.477,47 или +23,1% среднегодовых.

Конечно же скорость роста бизнеса важнее роста котировки и во многих случаях они никак не связаны. Например, незадолго до своего банкротства LTV и Baldwin-United опубликовали проаудированные годовые отчёты, показывающие, что их балансовые стоимости составляли $652 млн. и $397 млн., соответственно. И, наоборот, в 1979-м Belridge Oil была продана Shell за $3,6 млрд., хотя её балансовая стоимость составляла всего $177 млн.

Однако, в Berkshire две оценки довольно близки: темпы роста стоимости бизнеса за последнее десятилетие умеренно опережают темпы роста балансовой стоимости. Эта тенденция сохранилась и в 1987-м.

Наша надбавка к балансовой стоимости увеличилась по двум простым причинам: мы владеем несколькими замечательными предприятиями и ими управляют ещё более выдающиеся менеджеры. Вы имеете право подвергнуть сомнению только второе утверждение. В конце концов, руководители очень редко признаются, что собрали кучу дураков в управлении. Часто в своём письме акционерам гендиректор приводит подробное описание корпоративной деятельности, которая является прискорбно неадекватной. Тем не менее, он обязательно закончит тёплым абзацем, назвав своих товарищей-руководителей «нашим самым ценным активом». Невольно задумываешься, а какое же тогда качество у остальных активов?!

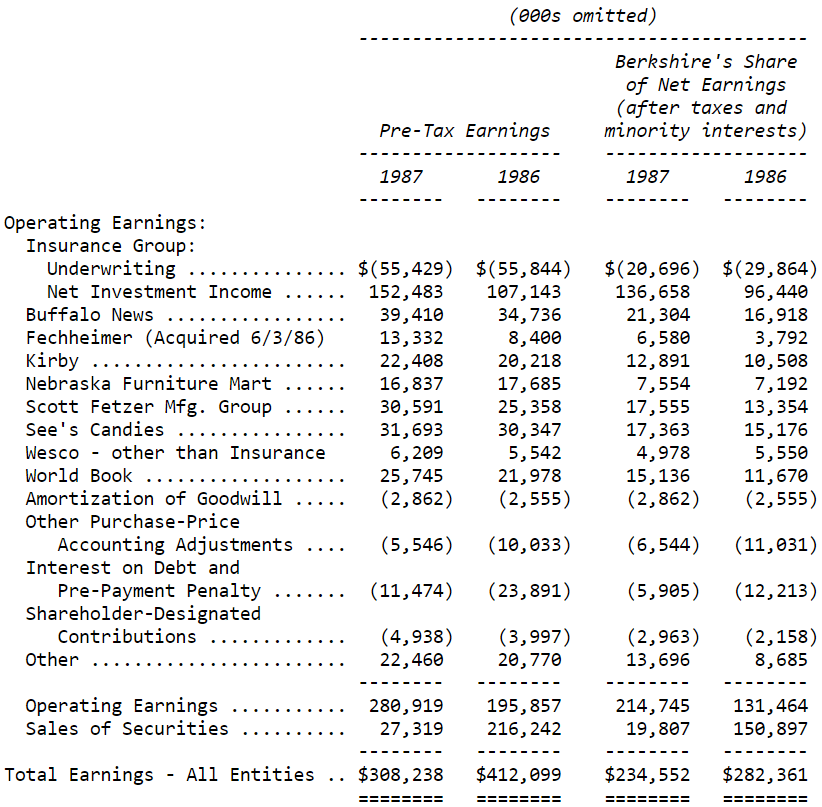

Однако моя оценка менеджеров в Berkshire, если уж на то пошло, занижена. Чтобы понять почему, взгляните на прибыль наших семи крупнейших нефинансовых подразделений: Buffalo News (было единственным полноценным СМИ в городе), Fechheimer (спецодежда для военных, полиции, пожарных и т.д.), Kirby (те самые пылесосы), Nebraska Furniture Mart (мебельный магазин с самыми низкими ценами), Scott Fetzer Manufacturing Group (товары для дома, семьи и промышленности), See’s Candies (сладости и торты) и World Book (энциклопедия, которую обесценят Windows и интернет). В 1987-м их совокупная операционная прибыль до вычета процентов и налогов составила $180 млн.

Сама по себе эта цифра ничего не говорит: надо также знать, сколько всего капитала — заёмного и собственного — потребовалось для получения таких доходов. Долг играет незначительную роль в наших подразделениях: их чистые процентные расходы в 1987-м составили всего $2 млн. Таким образом, прибыль до налогообложения на собственный капитал равнялась $178 млн. А сам капитал — опять же на основе исторической стоимости — составлял $175 млн.

Если бы эти бизнес-подразделения действовали как единая компания, их прибыль после уплаты налогов в 1987-м была бы примерно $100 млн., что эквивалентно доходности +57% на акционерный капитал. Такое редко где встретишь, тем более в крупных диверсифицированных компаниях с номинальным кредитным плечом. Вот ориентир: в выпуске Investor’s Guide за 1988-й год Fortune сообщила, что среди 500 крупнейших промышленных и 500 крупнейших сервисных компаний только шесть в течение предыдущего десятилетия в среднем имели рентабельность капитала > 30%. Лучшим показателем среди 1.000 была Commerce Clearing House (CCH, ПО и информуслуги для налоговых, бухгалтерий и аудиторов; с 1995-го дочка Wolters Kluwer) с показателем 40,2%.

Конечно же, доходы, получаемые Berkshire от этих семи подразделений, не так высоки, как их базовые доходы, потому что мы купили бизнес со значительной премией к акционерному капиталу. В целом эти операции отражены в наших бухгалтерских книгах примерно на $222 млн. выше исторической учётной стоимости базовых активов. Однако, о руководителях подразделений и следует судить по доходам, которые они получают; то, что мы платим за бизнес, не влияет на размер капитала, с которым должен работать менеджер (если Вы, чтобы стать акционером и совладельцем Commerce Clearing House, заплатите, скажем, в шесть раз больше балансовой стоимости, это вообще не изменит рентабельность капитала CCH).

Из приведённых цифр следуют три важных вывода. Во-первых, текущая рыночная стоимость этих семи единиц намного выше их исторической балансовой стоимости, а также намного выше стоимости, по которой они отражены в балансе Berkshire. Во-вторых, поскольку для работы этих предприятий требуется так мало капитала, они могут расти, одновременно высвобождая почти все свои доходы для использования новых возможностей. В-третьих, этими предприятиями руководят действительно выдающиеся менеджеры: Блюмкиных, Хелдманов, Чака Хаггинса, Стэна Липси и Ральфа Шея объединяют необычные талант, энергия и характер для достижения исключительных результатов.

По уважительным причинам у нас были очень большие ожидания, когда мы присоединились к ним. Однако, в каждом случае мы получили гораздо больше, чем заслуживаем, но готовы мириться с таким неравенством (и разделяем точку зрения, которую Джек Бенни выразил после получения актёрской награды: «Я этого не заслуживаю, но у меня артрит, который тоже не заслуживаю»).

Наш страховой сегмент, как я полагаю, также имеет ценность, намного превышающую его чистые активы. Однако, оценка страхового бизнеса — явно не точный процесс: отрасль нестабильна, отчёты о доходах часто некорректны, а недавние изменения в Налоговом кодексе серьёзно повлияют на прибыльность в будущем. Несмотря на всё это, нам нравится данный бизнес, и он почти наверняка останется нашей крупнейшей опорой. Под руководством Майка Голдберга страховой сегмент со временем обязан отблагодарить нас по-крупному.

Благодаря нашим менеджерам, мы с Чарли мало связаны с операционным управлением. На самом деле лучше сказать, что, если бы мы делали больше, было бы достигнуто меньше. У нас нет корпоративных собраний, а также споров о бюджетах и производительности (хотя наши менеджеры, конечно, часто находят такие процедуры полезными в своих подразделениях). В конце концов, что мы можем рассказать Блюмкиным о мебели или Хелдманам об униформе?

Наш главный вклад в деятельность дочек — это аплодисменты, но не беспорядочные, а основанные на наших долгих наблюдениях за эффективностью и поведением руководителей. Чарли и я повидали столько обыденного, что можем по-настоящему оценить виртуозов. Только один ответ на спектакль 1987-го года наших операционных руководителей уместен: продолжительные оглушительные овации.

В таблице на следующей странице показаны основные источники доходов Berkshire. Амортизация гудвилла и другие корректировки не относятся к конкретным предприятиям, а агрегированы и показаны отдельно. По сути эта процедура представляет доходы наших компаний в том виде, в каком они были бы представлены, если бы мы их не купили. Общая чистая прибыль, конечно же, идентична цифрам GAAP в проаудированной финотчётности.

В один из своих поздних дней рождения Джипси Роуз Ли заявила: «У меня есть всё, что было в прошлом году, просто на два дюйма ниже». Как видно из таблицы, в 1987-м почти все наши предприятия старели более успешно.

Об этих компаниях не так много новостей, и это хорошо. Большие изменения и исключительная отдача обычно несовместимы. Большинство инвесторов, конечно же, ведут себя так, будто всё обстоит как раз наоборот. То есть они обычно присваивают самое высокое соотношение цены и прибыли экзотически звучащим предприятиям, которые обещают лихорадочные перемены. Эта перспектива позволяет инвесторам фантазировать о будущей прибыльности, а не сталкиваться с сегодняшними реалиями. Для таких инвесторов-мечтателей любое свидание вслепую предпочтительнее встреч с соседкой, какой бы желанной она ни была.

Наш опыт, однако, доказывает, что наилучшие результаты обычно достигают компании, которые сегодня занимаются тем же, чем пять и десять лет назад. Замечу, это не аргумент в пользу управленческой самоуспокоенности.

У предприятий всегда есть возможности для улучшения обслуживания, продуктовых линеек, технологий и т.п., – очевидно, их нужно использовать. Но бизнес, который постоянно сталкивается с серьёзными изменениями, также увеличивает шансы на крупную ошибку. Кроме того, при постоянно меняющихся условиях трудно построить бизнес-франшизу, подобную крепости. Именно такая франшиза обычно и является ключом к стабильно высокой прибыли.

Исследование Fortune, о котором я упоминал ранее, подтверждает нашу точку зрения. Только 25 из 1.000 компаний прошли два теста на экономическое превосходство: их средняя доходность на капитал составила более 20% за десять лет, с 1977 по 1986 год, и не было ни одного года ниже 15%. Эти бизнес-суперзвёзды были и суперзвёздами биржи: за десятилетие 24 из 25 компаний превзошли S&P 500.

Чемпионы Fortune могут удивить вас дважды. Во-первых, большинство из них используют очень мало кредитных рычагов. Реально хорошие предприятия обычно не нуждаются в займах. Во-вторых, за исключением одной «высокотехнологичной» компании и нескольких других, производящих лекарства, все эти компании занимаются бизнесом, который в целом кажется довольно обыденным. Большинство продают несексапильные товары почти так же, как и десять лет назад (просто сейчас уже в большем количестве и/или по более высоким ценам). Их послужной список подтверждает, максимальное использование и без того сильной бизнес-франшизы или концентрация на одной выигрышной бизнес-теме — это как раз то, что обычно и приводит к исключительному положению.

Опыт Berkshire аналогичен. Наши менеджеры добились выдающихся результатов, делая обычные вещи исключительно хорошо. Они защищают свои франшизы, контролируют расходы, а также ищут новые продукты и рынки, где опираются на свои самые сильные стороны. Они очень усердно работают над деталями, и это заметно.

Агата Кристи, чей муж был археологом, назвала это идеальной профессией для супруга: «Чем старше ты становишься, тем больше он тобой интересуется». Поэтому миссис Б. (Роза Блюмкина), 94-летний председатель Nebraska Furniture Mart, должна больше интересовать студентов, изучающих менеджмент, а не археологов.

Пятьдесят лет назад госпожа Б. начала свой бизнес с $500 долларов, а сегодня NFM, несомненно, является крупнейшим магазином товаров для дома в стране. Миссис Б. продолжает работать семь дней в неделю с открытия до закрытия: она покупает, продаёт и управляет, обгоняя всех конкурентов. Очевидно, она набирает обороты и полностью раскроет свой потенциал через пять-десять лет. Поэтому я убедил правление отменить политику обязательного выхода на пенсию в возрасте 100 лет (самое время: с каждым годом она казалась мне всё более глупой).

Чистый объём продаж NFM составил $142,6 млн. в 1987-м, что на 8% больше, чем в 1986-м. В стране нет ничего подобного этому магазину и семье миссис Б.: её сын Луи и трое его мальчиков, Рон, Ирв (текущий гендиректор) и Стив, обладают нужными деловыми инстинктами, честностью и целеустремленностью. Они работают, как одна команда, и, хотя каждый силён по отдельности, целое намного больше суммы частей.

Превосходная работа, проделанная Блюмкиными, приносит пользу нам как владельцам, но ещё больше – клиентам NFM. В 1987-м они сэкономили около $30 млн.: купленные товары стоили намного дороже в других местах.

NFM продолжит расти и процветать, следуя принципу миссис Б.: «Продавай дёшево и говори правду».

Перейду к нашей газете Buffalo News, которая не случайно лидирует в охвате клиентов: исключительно «богатый новостями» продукт привлекает широкую аудиторию, что, в свою очередь, приводит к высокому проникновению. Конечно же, количество должно соответствовать качеству. Это означает не только хорошие репортажи и тексты, но также свежесть и актуальность. Чтобы быть незаменимой, газета должна быстро сообщать читателям нужное.

В «Новостях» мы выпускаем семь свежих выпусков каждые 24 часа, в каждом из которых существенно меняется содержание. Небольшой пример, который наверняка вас удивит: мы переделываем страницу некролога в каждом выпуске или семь раз в день. Конечно, для СМИ жизненно важно хорошо и подробно сообщать национальные и международные новости, но также важно делать и то, на что способна только местная газета: быстро и полно освещать подробности местной жизни. Чтобы хорошо выполнять такую работу, требуется очень широкий спектр новостей, а это означает разумное использование пространства.

Наша новостная повестка в 1987-м составляла около 50% разворота и времени, как это и было ранее. Если бы мы сократили её до более типичных 40%, сэкономили бы примерно $4 млн. в год на газетной бумаге, но нас это совершенно не интересует – и не будет интересовать, даже если норма прибыли значительно сократится.

Чарли и я не верим в гибкие операционные бюджеты, когда «непрямые расходы могут быть X, если доходы Y, но должны быть уменьшены, если доходы Y – 5%». Должны ли мы действительно уменьшить нашу новостную ленту в Buffalo News или качество продуктов в See’s только из-за того, что прибыль снизилась в течение квартала? Или, наоборот, следует добавить в штат экономиста, корпоративного стратега, маркетолога или сделать что-то ещё, что не принесёт Berkshire никакой пользы, просто потому, что деньги сейчас текут рекой?

Это не имеет смысла. Мы не понимаем ни добавки ненужных людей или видов деятельности из-за стремительного роста прибыли, ни сокращения всего из-за уменьшения доходов. Такой подход не является ни деловым, ни гуманным. Наша цель — всегда делать то, что имеет смысл для клиентов и сотрудников Berkshire, не плодя лишнего («А как же корпоративный самолёт?» — грубо спросите вы. Ну, иногда человек должен быть выше принципов).

Хотя доходы Buffalo News с 1984-го года выросли незначительно, превосходное управление Стэном Липси, его издателем, обеспечило отличный рост прибыли. Нескольких лет я ошибочно предсказывал, что размер прибыли в News снизится. В этом году я вас не подведу: в 1988-м маржа, несомненно, сократится, и прибыль тоже может упасть. Основной причиной станет стремительный рост цен на газетную бумагу (а потом всё добьёт интернет).

Компания Fechheimer Bros. — ещё одна из наших семейных дочек. Три поколения семьи Хелдманов в течение десятилетий последовательно увеличивали продажи и прибыль этого производителя униформы. В 1986-м, когда Berkshire приобрела контрольный пакет акций Fechheimer, прибыль была рекордной. Хелдманы и после этого не сбавили темпа. В прошлом году доходы снова значительно увеличились, а перспективы на 1988-й по-прежнему благоприятны.

В процессе изготовления униформы нет ничего волшебного, а единственная магия находится в Хелдманах: Боб, Джордж, Гэри, Роджер и Фред знают бизнес вдоль и поперёк, получая удовольствие от его ведения. Нам невероятно повезло сотрудничать с ними.

Чак Хаггинс продолжает устанавливать рекорды в See’s с момента, как мы поставили его во главе 16 лет назад. В 1987-м объём продаж достиг нового максимума чуть менее 25 миллионов фунтов. Более того, второй год подряд продажи в одном и том же магазине, выраженные в фунтах, практически не изменились. Если вам интересно, это свидетельствует об улучшении: каждый год из предыдущих шести продажи падали.

Хоть у нас был особенно сильный рождественский сезон 1986-го года, в рождество 1987-го мы добились результатов ещё лучше, чем в любое другое время года. Таким образом, сезонный фактор в See’s становится всё более важным. В 1987-м около 85% прибыли было получено в декабре.

Магазины сладостей интересно посещать, но большинство из них не доставляет удовольствия владельцам: практически никто из кондитерских, кроме See’s, в последние годы не получал значительной прибыли. Ясно, что успех Чака не связан с подъёмом индустрии. Скорее, это уникальное выступление.

Его работа требует превосходного продукта, который у нас есть, но также и искренней привязанности к покупателю. Чак клиентоориентирован на 100%, а его отношение задаёт тон всей команде.

Вот пример: в See’s мы регулярно добавляем новые конфеты в наш ассортимент, а другие отбраковываем, чтобы продуктовая линейка насчитывала около 100 разновидностей. Прошлой весной мы выбрали 14 позиций на выбывание. Две, как оказалось, были очень ценны для наших клиентов, которые тут же сказали, что думают: «Оспа на всех, кто участвовал в этом гнусном решении…»; «Пусть ваши новые трюфели растают в пути, прокиснут во рту, а расходы возрастут и прибыль уменьшится…»; «Изучаем возможность получения обязательного судебного запрета, требующего от вас предоставления…». Мы получили сотни проклятий.

Тогда Чак не только обновил позиции, он превратил этот промах в возможность. Каждый написавший получил полное и честное объяснение в ответ. В письме Чака говорилось: «Часто, когда я принимаю плохие решения, случаются хорошие вещи…». А к письму прилагался специальный подарочный сертификат.

За последние два года цены в See’s незначительно повысились и в 1988-м повышение продолжится. На сегодняшний день продажи остаются слабыми и улучшить доходы будет очень трудно.

Scott Fetzer Manufacturing Group находится под управлением Ральфа Шея. И какое же счастье, что он у нас есть. В прошлом году я говорил, что компания намного превзошла наши с Чарли ожидания на момент покупки. Результаты 1987-го ещё лучше. Прибыль до налогообложения выросла на 10%, а средний размер используемого капитала значительно снизился.

Мастерство Ральфа в управлении 19 предприятиями поистине поразительно, а ведь он также привлёк ещё несколько выдающихся менеджеров. Мы хотели бы найти несколько дополнительных юнитов, которые можно было бы поставить под крыло Ральфа.

Дочек в Scott Fetzer Manufacturing Group слишком много, чтобы подробно все описывать. Давайте расскажу об одной из наших фавориток: в конце 1987-го World Book предстала в наиболее радикально переработанном виде с 1962-го – количество цветных фотографий увеличено с 14.000 до 24.000, переработано более 6.000 статей и добавлено 840 новых описаний. Мы с Чарли рекомендуем этот продукт всей вашей семье, включая малолетних детей.

В 1987-м объём продаж World Book в США увеличился пятый год подряд вместе с международными продажами и прибылью. Перспективы Scott Fetzer Manufacturing Group и World Book кажутся благоприятными. Ниже показана обновленная версия нашей обычной таблицы по страховым операциям.

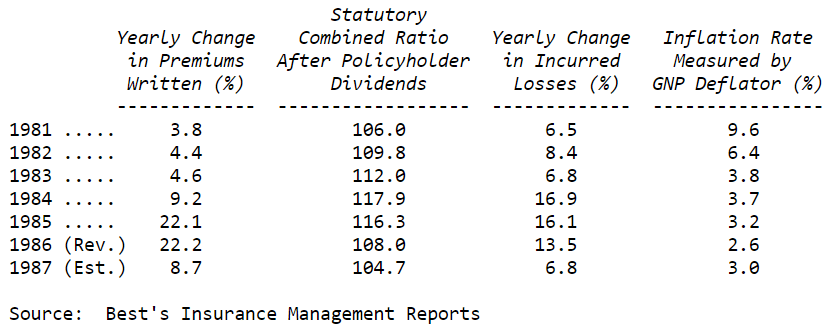

Математика страхового бизнеса не очень сложна. В те годы, когда ежегодный прирост доходов (премий) в отрасли составляет 4–5%, убытки от андеррайтинга обязательно возрастают. Это не потому, что участились автомобильные аварии, пожары, ураганы и тому подобное, и не из-за инфляции. Сегодня главными виновниками являются социальная и судебная системы; стоимость похода в зал суда просто раздулась.

Частично скачок стоимости происходит из-за резкого увеличения количества вердиктов, а частично из-за стремления судей и присяжных расширить покрытие страховых полисов сверх того, которое предполагалось страховщиком при составлении полисов. Не видя ослабления ни одной из этих тенденций, мы по-прежнему считаем, что доходы должны расти примерно на 10% в год, чтобы сохранить свою прибыльность, даже несмотря на то, что инфляция может быть значительно ниже.

Рост доходов, продолжавшийся с 1985-го, гарантировал превосходные результаты андеррайтинга в 1987-м, это действительно был знаменательный год. Но результаты ухудшались по мере прохождения кварталов: по оценкам Беста прирост объёмов составлял 12,9%, 11,1%, 5,7% и 5,6%. В 1988-м рост, несомненно, будет намного ниже нашего десятипроцентного «равновесного» показателя. Очевидно, вечеринка окончена.

Однако, заработок сразу не просядет. В этой отрасли существует фактор запаздывания: поскольку большинство полисов выписываются на год, более высокие или низкие цены полюсов не оказывают полного влияния на прибыль до тех пор, пока не пройдёт много месяцев после их вступления в силу. Таким образом, возвращаясь к метафоре, когда вечеринка заканчивается и бар закрывается, нам разрешат допить свой напиток. Если крупное стихийное бедствие не повлияет на результаты, мы прогнозируем небольшой рост в 1988-м, за которым последуют несколько лет более значительного роста.

Страховая отрасль проклята набором удручающих экономических характеристик, которые обуславливают плохие долгосрочные перспективы: сотни конкурентов, простота входа и продукт, который нельзя дифференцировать каким-либо значимым образом. В таком товароподобном бизнесе только оператор с очень низкими издержками или кто-то, работающий в защищённой и, как правило, небольшой нише, может поддерживать высокий уровень прибыльности.

Однако, при дефиците процветают даже товарные предприятия. Страховая отрасль какое-то время наслаждалась таким положением, но теперь его нет. Одна из ироний капитализма в том, что большинство менеджеров в сырьевых отраслях ненавидят дефицит, даже если это единственное обстоятельство позволяет получать хорошие доходы. Всякий раз, когда появляется недостаток, типичному руководителю просто не терпится расширить мощности и тем самым заткнуть дыру, через которую сыплются деньги. Именно это и сделали все страховые компании в 1985-87 годах, ещё раз подтвердив наблюдение Дизраэли: «История учит лишь тому, что ничему не учит».

В Berkshire мы работаем над тем, чтобы избегать сырьевых товаров двумя способами. Во-первых, мы защищаем наш продукт своей финансовой мощью, которая превосходит всех конкурентов. Эта сила, однако, ограничена в своей полезности и ничего не значит в области личного страхования: покупатель полиса для авто или дома получит выплату, даже если его страховщик потерпит неудачу (как это произошло со многими). Это часто ничего не значит и в сфере коммерческого страхования: в хорошие времена многие крупные корпоративные покупатели и их брокеры не обращают внимания на способность страховщика действовать в более неблагоприятных условиях, которые могут возникнуть, скажем, пять лет спустя, когда сложная претензия окончательно разрешится (с глаз долой, из сердца вон, а позже, может быть, и из кармана).

Однако, время от времени покупатели вспоминают замечание Бена Франклина, что «пустому мешку трудно стоять вертикально», и признают необходимость покупать обещания только у имеющих прочную финансовую устойчивость. Именно в этот момент наше серьёзное конкурентное преимущество выходит на арену. Когда покупатель действительно сосредотачивается на том, сможет ли страховая легко выплатить иск в размере $10 млн. через пять или десять лет, и принимает во внимание вероятность, что плохие условия андеррайтинга могут совпасть с депрессией в экономике и дефолтами перестраховщиков, он находит лишь несколько надёжных компаний. И среди них Berkshire возглавляет ТОП.

Наш второй метод выделения себя — полное безразличие к объёму страховок. В 1989-м мы будем готовы вести в пять раз больше страховых дел, чем в 1988-м, и даже в пять раз меньше. Надеемся, конечно, что условия будут благоволить большим объёмам, но контролировать цены мы не властны. Если они будут неудовлетворительными, просто снизим размеры бизнеса. Ни один другой крупный страховщик не действует с такой же сдержанностью.

Условия, преобладающие в страховании, позволяют проявлять гибкость. Во-первых, доля рынка не является важным фактором, определяющим прибыльность: тут, в отличие от газетного или бакалейного бизнеса, выживают не самые толстые. Во-вторых, каналы сбыта не являются собственностью и новые могут быть легко добавлены: малый объём в текущем году не исключает огромного в следующем. В-третьих, простаивающие мощности, которыми в этой отрасли в основном являются люди, не приводят к непомерным затратам. В отличие от полиграфии или сталелитейной промышленности, здесь можно большую часть времени работать на четверть от максимума и всё равно наслаждаться долгосрочным процветанием.

Мы придерживаемся политики ценообразования, основанной на качестве, а не конкуренции, потому что это и имеет смысл для акционеров. Но рады сообщить, что это также просоциально. Такая политика означает, что мы всегда способны, учитывая цены, которые считаем адекватными, выписать огромные премии. Многие же конкуренты следуют методу «вход-выход». Когда они «отсутствуют» — из-за растущих убытков, нехватки капитала или чего-то ещё — мы доступны. Конечно, когда другим не терпится заняться бизнесом, мы также доступны, но тогда наши цены часто оказываются выше рынка. По сути мы обеспечиваем покупателей и брокеров большим запасом резервных мощностей.

Одна история середины 1987-го года наглядно иллюстрирует последствия нашей ценовой политики. Одну из крупнейших семейных страховых в стране возглавляет парень, который долгое время был акционером Berkshire. Он концентрируется на крупных рисках и, естественно, делает всё возможное для клиентов. И также естественно, когда в 1987-м страховой рынок резко смягчился, он обнаружил, что цены в других компаниях ниже, чем у нас. Его реакцией было, во-первых, перестроить весь свой риск-менеджмент и, во-вторых, купить побольше акций Berkshire. Если бы мы демпинговали, сказал он, то уничтожили бы его бизнес, но он ни за что бы не купил наши акции.

В 1987-м опыт Berkshire в области андеррайтинга был превосходным отчасти из-за фактора запаздывания, объяснённого ранее. Наш комбинированный коэффициент составлял 1,05, что немного хуже, чем в 1986-м, но наша прибыльность существенно улучшилась в 1987-м, поскольку мы использовали гораздо больше оборотных средств. Эта тенденция продолжит работать в нашу пользу: соотношение объёма плавающих и премиальных обязательств значительно увеличится в течение следующих нескольких лет. Таким образом, вполне вероятно, что страховая прибыль Berkshire улучшится в 1988-89 годах, хотя ожидаем, что совокупный коэффициент снова вырастет.

Наш страховой бизнес также достиг важных нефинансовых успехов за последние годы. Майк Голдберг собрал группу талантливых профессионалов для работы с крупными рисками и необычными страховками. Мы хорошо подготовлены к новым большим возможностям.

Динамика резервов под убытки в этом году выглядит лучше, чем в прошлом. Но мы пишем много предупреждающих «длинных хвостов» — то есть политик, порождающих претензии, на рассмотрение которых уходит много лет. Примерами могут служить ответственность за качество продукции и страхование профессиональной деятельности. При таком сочетании изменение резерва за один год мало что скажет.

Вы должны с большим подозрением относиться к любым данным о доходах, сообщаемых страховыми (включая наши собственные, что мы, к сожалению, доказали в прошлом). Записи последнего десятилетия показывают, что очень многие из наших самых известных дочек сообщали акционерам о доходах, которые впоследствии оказывались ложными. В большинстве случаев такие ошибки были совершенно невинными: непредсказуемость нашей правовой системы не позволяет даже самому добросовестному страховщику приблизиться к идеальной оценке возможной стоимости претензий с длинными хвостами.

Тем не менее аудиторы ежегодно подтверждают цифры, данные руководством, и в заключениях безоговорочно констатируют, что отчёты «справедливо» отражают финансовое положение. Они используют обнадёживающий язык, даже несмотря на долгий и болезненный опыт, когда цифры, подтверждённые таким образом, сильно отличались от реальных. Несмотря на историю ошибок, инвесторы по понятным причинам всё равно вынуждены полагаться на аудиторские заключения. В конце концов, заявление, что «отчётность корректна», едва ли звучит двусмысленно для небухгалтера.

В следующем году мы планируем изменить формулировки. Новый язык лучше, но всё равно не идеально опишет ограничения аудиторов. Если это должно помочь отразить истинное положение дел, мы полагаем, что стандартное письмо-мнение акционерам должно выглядеть примерно так: «Мы полагались на заявления руководства о показанных обязательствах в отношении убытков и расходов на урегулирование убытков, оценка которых существенно влияет на сообщаемые здесь доходы и финансовое состояние. Мы не можем высказать никакого мнения о точности этих цифр. С учётом такой важной оговорки, по нашему мнению, и т.д.».

Если начнутся судебные процессы из-за крайне неточной финансовой отчётности, аудиторы определённо смогут хоть как-то оправдаться. Почему бы им сразу и прямо не заявить о своей роли и её ограничениях?

Мы хотим подчеркнуть, что не обвиняем их в неспособности точно оценить резервы (и, соответственно, прибыль). Мы только предупреждаем, что они не могут публично признать невозможность сделать такую работу идеально.

Судя по всему, невинные ошибки, которые постоянно совершаются при резервировании, сопровождаются другими, преднамеренными. Различные шарлатаны обогатились за счёт вкладчиков, пользуясь, во-первых, неспособностью аудиторов оценить показатели резервов и, во-вторых, их готовностью уверенно заверить все цифры, как если бы они обладали достаточным опытом. Мы будем делать такие же придирки и дальше. Там, где росчерком пера можно «заработать», всегда будут и мошенники. Для них долгосрочная страховка — рай. Предлагаемая нами формулировка, по крайней мере, поможет инвесторам остерегаться этих хищников.

Налоги, уплачиваемые страховыми, существенно выросли, хоть и с задержкой, после принятия Закона о налоговой реформе в 1986-м, но в конце 1987-го положение ещё больше ухудшилось.

Мы подробно описали изменения 1986-го в прошлогоднем отчёте и отметили иронию закона, который существенно увеличил прибыль страховщиков в 1987-м, хоть это и снизило потенциал их долгосрочных доходов, как и стоимость бизнеса. В Berkshire эта временно полезная корректировка увеличила прибыль в 1987-м на $8,2 млн.

По нашему мнению для страховой отрасли Закон 1986-го стал самым важным событием последнего десятилетия. Законопроект 1987-го дополнительно сократит межкорпоративный зачёт полученных дивидендов с 80% до 70% с 01.01.88, за исключением случаев, когда налогоплательщику принадлежит не менее 20% объекта инвестиций.

Инвесторы, владевшие акциями или облигациями через корпоративных посредников, не являющихся квалифицированными инвесткомпаниями, всегда находились в невыгодном положении по сравнению с теми, кто напрямую владеет теми же ценными бумагами. Штраф за непрямое владение был значительно усилен Законом о налогах 1986-го года и, в меньшей степени, Законом 1987-го года, особенно, когда посредником является страховая компания. У нас нет возможности компенсировать повышенный уровень налогообложения. Это означает, что данный набор инвестдоходов до налогообложения теперь приведёт к гораздо более низким результатам после налогообложения.

В целом, мы рассчитываем преуспеть в страховом бизнесе, хотя послужной список наверняка будет неравномерным. Ближайшая перспектива предполагает значительно меньше доходов, но разумную прибыль.

Падение объёма премий ускорится после того, как в 1989-м истечёт срок нашего соглашения с Fireman’s Fund Insurance Company. Скорее всего, через несколько лет, мы увидим большие возможности, к которым уже подготовлены гораздо лучше, чем раньше.

Каждый раз, когда мы с Чарли покупаем обыкновенные акции для страховых дочек Berkshire (не говоря уже об арбитражных покупках, о которых речь ниже), мы подходим к сделке так, как если бы покупали частный бизнес. В первую очередь смотрим на экономические перспективы, на людей, отвечающих за его ведение, и на цену, которую должны заплатить.

Мы, действительно, готовы держать акции неограниченное время, пока уверены, что внутренняя стоимость компании будет расти удовлетворительными темпами. В инвестициях мы бизнес-аналитики, а не специалисты анализа рынков, макроэкономики или даже по ценным бумагам.

Наш подход делает активный фондовый рынок полезным, поскольку он периодически предоставляет нам аппетитные возможности. Но это вовсе не обязательно: длительная приостановка торгов ценными бумагами, которыми мы владеем, сделала бы только лучше. В конце концов, наш успех определяется судьбой бизнесов, которыми владеем, независимо от того, является ли собственность частичной или полной.

Бен Грэм, мой друг и учитель, давно описал мысленное отношение к рыночным колебаниям, которое, по-моему, в наибольшей степени способствует инвестиционному успеху. Представьте, что рыночные котировки исходят от удивительно любезного человека по имени мистер Рынок, который является вашим партнёром в частном бизнесе. В обязательном порядке мистер Рынок появляется ежедневно и называет цену, по которой он либо купит вашу долю, либо продаст свою.

Даже если ваш бизнес имеет стабильные показатели, котировки мистера Рынка будут совсем не такими. К сожалению, у бедняги неизлечимые эмоциональные проблемы. Временами он испытывает эйфорию и видит только благоприятные факторы, при этом называя очень высокую цену, потому что боится, что вы откажетесь и лишите его прибыли. В другое время мистер Рынок впадает в депрессию и не видит впереди ничего, кроме неприятностей, тогда он называет очень низкую цену.

У мистера Рынка есть ещё одна привлекательная черта: он не обидчив и постоянен. Если сегодня предложение неинтересно, завтра он вернётся с новым. Сделки строго на ваше усмотрение. В таких условиях, чем более маниакально-депрессивным будет его поведение, тем лучше.

Но, как и Золушка на балу, вы должны прислушаться к важному предупреждению, иначе всё превратится в тыкву: мистер Рынок должен служить вам, а не направлять.

Настоящему инвестору пригодится только его бумажник, но не мудрость. Если он появится в особенно глупом настроении, вы можете либо проигнорировать, либо воспользоваться им, но, если попадёте под влияние, будет катастрофа. Как говорят в покере: «Если ты играешь 30 минут и не знаешь, кто лох, значит, лох – ты».

Аллегория Бена покажется устаревшей в сегодняшнем инвестиционном мире, где большинство профессионалов и учёных говорят об эффективных рынках, динамическом хеджировании и коэффициентах бета. Их интерес к таким вопросам понятен, поскольку методы, окутанные тайной, явно более ценны для дающих инвестсоветы. В конце концов, какой знахарь добился славы и богатства, просто посоветовав: «Примите две таблетки аспирина»?

Ценность рыночной эзотерики для потребителя инвестсоветов — совсем другая история. По-моему, инвестиционный успех обеспечен не замысловатыми формулами, компьютерными программами или сигналами, отражаемыми ценовым поведением акций и рынков. Инвестор скорее добьётся успеха, сочетая здравый смысл со способностью ограждать свои мысли и поведение от сверхзаразных эмоций, бушующих на бирже. В моих собственных попытках оставаться в изоляции я обнаружил, что очень полезно твёрдо помнить о «мистере Рынке».

Следуя учению Бена, мы с Чарли позволили акциям рассказать о своих операционных результатах без оглядки на котировки. Биржа может какое-то время игнорировать успех, но в конце концов обязательно подтвердит его. Как сказал Бен: «В краткосрочной перспективе рынок — это машина для голосования, но в долгосрочной — это весы». Кроме того, скорость признания успеха не так важна, пока внутренняя стоимость компании растёт удовлетворительными темпами.

На самом деле отсроченное признание может быть преимуществом, дающим возможность купить больше хороших вещей по выгодной цене.

Иногда, конечно, рынок может решить, что бизнес более ценен, чем можно было бы предположить на основе фактов. В таком случае мы продадим наши активы. Иногда также продаём ценные бумаги, которые справедливо оценены или даже недооценены, потому что нам нужны средства для ещё более недооцененных инвестиций, которые мы лучше понимаем.

Однако, должны подчеркнуть, что не продаём, только потому, что активы подорожали или владеем ими слишком долго (из аксиом Уолл-стрит самая глупая – «Вы не сможете разориться, фиксируя прибыль»).

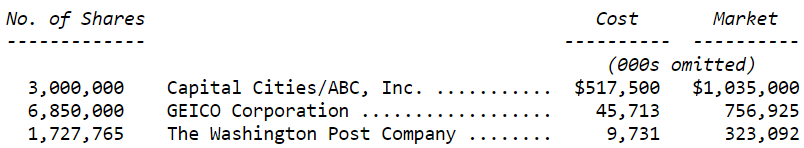

В портфелях наших страховых есть три обыкновенные акции, которые мы не продадим, даже если цена будет сильно завышена. По сути, мы рассматриваем эти инвестиции, как наш основной бизнес — постоянную часть Berkshire, — а не товар, от которого можно избавиться, как только мистер Рынок предложит достаточно высокую цену. Добавлю одно уточнение: эти акции принадлежат нашим страховым, и в случае крайней необходимости мы продадим другие активы для покрытия чрезвычайных убытков. Однако, мы намерены управлять так, чтобы продажи никогда не потребовались.

Решимость иметь и удерживать, которую мы с Чарли разделяем, очевидно, включает в себя сплав личных и финансовых соображений. Кому-то наша позиция может показаться весьма эксцентричной (Чарли и я долгое время следовали совету Дэвида Огливи: «Развивайте свою эксцентричность, пока молоды. Таким образом, когда состаритесь, люди не подумают, что вы безумны»). Для Уолл-стрит это точно странно: многие на биржевой арене рассматривают и компании, и акции, только как сырьё для сделок.

Черчилль однажды сказал: «Сначала Вы формируете свой дом, а потом он формирует Вас». И мы точно знаем, каким образом хотим быть сформированными. Поэтому предпочли бы получить доход X, общаясь с людьми, которые нам очень нравятся и которыми восхищаемся, чем реализовать 110% X, обменивая эти отношения на неинтересные или неприятные. И мы никогда не найдём замену людям из трёх следующих компаний:

На самом деле не видим много принципиальных различий между покупкой всей компании и долей в ней. Каждый раз мы пытаемся приобрести актив с благоприятным долгосрочным преимуществом. Наша цель — найти выдающийся бизнес по разумной цене, а не посредственный по выгодной (вашему председателю, всегда резвому в учёбе, потребовалось всего 20 лет, чтобы понять, насколько важно покупать хорошее. До этого я искал «окурки» – и имел несчастье найти их среди производителей мелкосерийного сельскохозяйственного инвентаря, третьесортных универмагов и производителей текстиля в Новой Англии).

Конечно же, мы с Чарли всегда можем ошибиться при оценке фундаментальных основ бизнеса. Тогда обязательно столкнёмся с проблемами, независимо от того, является ли бизнес стопроцентной дочкой или лишь долей, выйти из которой гораздо проще (бизнес, действительно, может быть неправильно истолкован: вспомните европейского репортёра, который телеграфировал редактору про бизнес Эндрю Карнеги: «Боже мой, вы никогда не поверите, какие деньги можно получить, управляя библиотеками» – дурачок вместо узнавания сути конгломерата сделал вывод на основании спонсирования им строительства библиотек).

Покупая доли, мы стараемся завладеть не только хорошими предприятиями, но и высококлассными руководителями. Если мы ошибаемся в их отношении, контрольная доля даёт определённое преимущество, потому что всегда есть возможность произвести изменения. Однако, на практике оно иллюзорно: перемены в менеджменте, как и в браке, очень болезненны и требуют кучу времени.

В любом случае, с нашими тремя постоянными активами этот вопрос снят: с Томом Мерфи и Дэном Берком в Cap Cities (американская медиакомпания – платный мост, который впоследствии купила ABC), Биллом Снайдером и Лу Симпсоном в GEICO, а также Кеем Грэмом и Диком Симмонсом в The Washington Post мы просто не могли не оказаться на коне.

Для меня контрольная доля в компании даёт два основных преимущества. Во-первых, можно свободно распределять капитал. Данный момент важен, потому что многие руководители не умеют это делать. Их неадекватность неудивительна. Большинство поднимается на карьерные вершины, преуспев в маркетинге, производстве, инженерии или административном управлении.

Как только они становятся директорами, появляются новые обязанности. Теперь они должны принимать решения о размещении капитала, хотя никогда этим не занимались. Грубо говоря, это как если бы последним шагом талантливого музыканта было не выступление в Карнеги-холле, а назначение на пост председателя ФРС.

Недостаток навыков, присущий многим начальникам: после десяти лет работы директор, компания которого ежегодно сохраняет прибыль, равную 10% собственного капитала, будет нести ответственность за размещение более 60% капитала.

Руководители, признающиеся в неумении правильно размещать деньги (а на это редко кто способен), часто пытаются компенсировать всё, обращаясь к подчинённым, консультантам или инвестбанкирам.

Чарли и я много раз наблюдали последствия таких «обращений». В целом, считаем, что это скорее усугубит проблему, чем её решит. В конце концов, в корпоративной Америке происходит много глупого распределения (вот почему вы так часто слышите о «реструктуризациях»). Однако, Berkshire повезло: наш капитал в целом всегда был хорошо, а иногда даже блестяще использован.

Второе преимущество контроля связано с налогами. Berkshire, как корпоративный держатель, берёт на себя некоторые значительные налоговые расходы за счёт владения частичными позициями, чего мы не делаем, когда наша доля составляет 80% и более. Такие налоговые оптимизации у нас были давно, но изменения в Налоговом кодексе привели к тому, что за последний год они значительно увеличились. Как следствие, финансовые результаты Berkshire теперь на 50% лучше.

Недостатки владения меньшими долями ценных бумаг компенсируются огромным преимуществом: иногда фондовый рынок предлагает возможность купить неконтролирующие доли экстраординарного бизнеса по поистине смешным ценам. Например, мы купили долю в Washington Post в 1973-м по $5,63 за акцию, а операционная прибыль на акцию в 1987-м после уплаты налогов составила $10,30. Точно так же акции GEICO были куплены в 1976-м, 1979-м и 1980-м годах по средней цене $6,67, а операционная прибыль после уплаты налогов в прошлом году составила $9,01. Тогда мистер Рынок оказался прекрасным другом.

Интересная бухгалтерская ирония накладывается на сравнение результатов контролируемых компаний и перечисленных выше холдингов. Как видите, рыночная стоимость трёх пакетов акций превышает $2 млрд. Тем не менее, в 1987-м они принесли Berkshire прибыль после уплаты налогов всего $11 млн.

Правила бухучёта предписывают, чтобы мы учитывали в доходах только дивиденды от этих компаний (которые немного превышают номинальные), а не пропорциональную долю в их доходах, которая в 1987-м составила более $100 млн. С другой стороны, бухучёт требует, чтобы балансовые стоимости этих активов, принадлежащих страховым, отражались в нашем балансе по текущим рыночным ценам. В результате учёт по GAAP позволяет показывать в собственном капитале текущую стоимость предприятий, которыми мы частично владеем, но не позволяет отражать их прибыли в отчёте о совокупных доходах.

А вот с подконтрольными компаниями всё как раз наоборот. Здесь мы показываем полную прибыль в отчёте о доходах, но никогда не меняем стоимость активов в балансе, независимо от того, как стоимость дочек изменилась с момента покупок.

Наш ментальный подход к такой бухгалтерской шизофрении состоит в том, чтобы игнорировать цифры GAAP и сосредоточиться исключительно на будущей доходности как наших контролируемых, так и неконтролируемых предприятий. Так мы устанавливаем собственные представления о стоимости бизнесов, сохраняя их независимыми как от стоимости, показанной в наших бухгалтерских книгах для контролируемых компаний, так и от стоимости, которую неразумный рынок приписывает компаниям, находящимся в частичном владении. Именно такую ценность мы надеемся увеличивать разумными (или, что предпочтительнее, неразумными) темпами в предстоящие годы.

Также мы владеем большим количеством других ценных бумаг, при выборе которых руководствуемся одной из пяти основных категорий:

1. долгосрочные инвестиции в обыкновенные акции;

2. среднесрочные ценные бумаги с фиксированным доходом;

3. долгосрочные ценные бумаги с фиксированным доходом;

4. краткосрочные денежные средства и эквиваленты;

5. краткосрочные арбитражные обязательства.

У нас нет особых предубеждений, когда дело доходит до выбора из этих категорий. Просто постоянно ищем среди них самую высокую доходность после уплаты налогов, измеряемую «математическим ожиданием». Наши критерии не имеют ничего общего с максимизацией прибыли, подлежащей немедленному раскрытию; цель в том, чтобы максимизировать возможную чистую стоимость.

Давайте сначала посмотрим на обыкновенные акции. В течение 1987-го фондовый рынок был в большом возбуждении со слабым итоговым изменением: за год индекс Доу-Джонса вырос на 2,3%. Вы, конечно же, в курсе, что это небольшое изменение вызвано катанием на американских горках. Мистер Рынок был в маниакальном буйстве до октября, а затем у него случился внезапный массивный припадок.

«Профессиональные» инвесторы, управляющие миллиардами, большей частью и привели к этой суматохе. Вместо концентрации на том, что бизнес будет делать в ближайшие годы, многие престижные управляющие сосредоточились на том, чего ждать от других управляющих в ближайшие дни. Для них акции — просто жетоны в игре, как напёрсток и утюг в «Монополии».

Ярким примером, к чему приводит такое отношение, является «страхование портфеля» — стратегия управления капиталом, которой придерживались многие ведущие инвестконсультанты в 1986–87. Это просто экзотическая версия приказа стоп-лосс мелкого спекулянта, предписывающая продавать постоянно увеличивающиеся доли портфеля акций или их индексно-фьючерсные эквиваленты по мере снижения цен. Стратегия больше ничего не говорит и имеет значение только тик определённой величины на графике, автоматически создающий огромный ордер на продажу. Согласно отчёту Брейди (главы комиссии Конгресса, разбиравшейся в причинах кризиса), в середине октября 1987-го на этом триггере балансировали акции на $60-90 млрд.

Если вы думали, что для инвестирования нанимают умных консультантов, вас наверняка смутит подобный подход. Будет ли разумный владелец после покупки фермы приказывать агенту по недвижимости начать её распродажу по частям каждый раз, когда соседнюю собственность выставят на продажу по более низкой цене? Или продали бы вы свой дом покупателю в 9:31 только потому, что в 9:30 аналогичный дом был продан дешевле, чем днём ранее?

Однако именно такие действия предписывает пенсионному фонду или университету «страхование портфеля», даже когда они владеют акциями Ford или General Electric. Чем ниже оценка компаний, говорит данный метод, тем активнее их надо продавать. В качестве «логического» следствия такой подход требует выкупать эти же акции при развороте. Учитывая огромные суммы под управлением инвестфондов, следующих тактике Алисы в Стране Чудес, стоит ли удивляться безумству?

Заключение по итогам недавних событий. Многие любят говорить, что у мелкого инвестора нет шансов там, где доминирует неустойчивое поведение больших денег. Этот вывод в корне неверен: такие рынки идеальны для любого инвестора — малого или крупного — до тех пор, пока он придерживается инвестплана. Волатильность, вызванная управляющими, иррационально спекулирующими огромными суммами, даёт настоящему инвестору больше шансов сделать разумные вложения. Он может пострадать от волатильности, только если из-за финансового или психологического давления будет вынужден продавать в неподходящее время.

За последние несколько лет в портфеле Berkshire не происходило серьёзных изменений. В октябре несколько бумаг упали до интересных уровней, но мы не смогли совершить значимых покупок до их восстановления. В конце 1987-го года у нас не было крупных допвложений в обыкновенные акции (т.е. более $50 млн.), кроме тех, которые считаем постоянными или арбитражными.

Однако, господин Рынок скоро снова предложит всем новые возможности — можете быть в этом уверены — и тогда мы обязательно поучаствуем.

В то же время основным местом парковки наших денег являются среднесрочные не облагаемые налогом облигации, ограниченные достоинства которых я объяснил в прошлогоднем отчёте. Хоть мы и продали некоторые из них в 1987-м, наша позиция в $900 млн. мало изменилась. Большая часть этих облигаций «унаследована» в соответствии с Законом о налоговой реформе 1986-го, что означает их полное освобождение от налогов. А вот облигации, приобретённые страховыми дочками, такого освобождения не имеют.

В качестве альтернативы краткосрочным денежным эквивалентам среднесрочные бумаги с налоговыми льготами до сих пор хорошо нам служат. Они принесли существенный дополнительный доход и уже немного подорожали. Независимо от стоимости, мы готовы их продать, когда появится что-то получше.

По-прежнему питаем неприязнь к долгосрочным облигациям, которые явно не лучше, чем валюта, в которой номинированы, и ничто из увиденного в прошлом году и десятилетии не вызывает у нас энтузиазма по отношению к долгосрочному будущему доллара.

Американский колоссальный торговый дефицит приводит к тому, что различные формы «чеков до востребования» — государственные и корпоративные облигации США, банковские депозиты и т.д. — накапливаются в руках иностранцев с угрожающей скоростью. По умолчанию правительство приняло подход к своим финансам, как Бланш Дюбуа из «Трамвая «Желание»: «Я всегда зависела от доброты незнакомцев». Конечно же, «незнакомцы» полагаются на надёжность наших чеков, хотя падающий доллар уже сделал их невыгодными.

Доверие, которое иностранцы на нас возлагают, уже необоснованно. Когда непогашенных чеков становится достаточно много и когда сторона-эмитент может в одностороннем порядке определять покупательную способность, давление на эмитента с целью размыть их стоимость за счёт эмиссии валюты становится почти непреодолимым. Для правительства-должника инфляция является экономическим эквивалентом водородной бомбы, и именно поэтому очень немногим странам было позволено затопить мир долгами, выраженными в национальной валюте. Наши прошлые относительно хорошие бюджетные показатели позволили нарушить это правило, но оказанная щедрость, скорее всего, усилит, а не ослабит возможное давление на нас, побуждая к ещё большей инфляции. Если мы поддадимся, пострадают не только иностранные держатели наших бумаг, но и мы все.

Конечно, США могут предпринять шаги, чтобы уменьшить торговый дефицит задолго до того, как наша позиция чистого должника выйдет из-под контроля (тут падающий доллар явно поможет, хотя, к сожалению, навредит в других областях). Однако, у ФРС подход Скарлетт О’Хара: «Я подумаю об этом завтра». А ведь промедление с решением фискальных проблем обязательно приведёт к инфляционным последствиям.

Как момент реализации, так и размах этих последствий непредсказуемы. Но наша неспособность количественно и точно определить старт кризиса не означает, что его нужно игнорировать. Признавая, что можем ошибаться и нынешние процентные ставки смогут адекватно компенсировать инфляционный риск, мы сохраняем общий страх перед долгосрочными облигациями.

Однако, мы готовы инвестировать умеренную часть средств и в эту категорию, если посчитаем, что обладаем значительным преимуществом в конкретной бумаге. Эта готовность объясняется наличием у нас облигаций серий 1, 2 и 3 Вашингтонской общественной системы энергоснабжения (WPPSS), о которых говорилось в отчёте за 1984-й. В 1987-м мы увеличили позицию в WPPSS: на конец года её амортизированная стоимость была $240 млн., рыночная – $316 млн., а не облагаемый налогом доход – $34 млн. в год.

В прошлом году мы продолжали успешно вести арбитраж, хотя работали в очень ограниченном масштабе. Каждый год стараемся совершать лишь несколько крупных сделок, о которых объявляем публично. Хотя мы никогда не делали точных расчётов, считаю, что наш среднегодовой доход от арбитража до налогообложения не менее 25%, но любая неудача всегда может резко изменить итог. На конец 1987-го нашей единственной арбитражной позицией на сумму более $50 млн. были 1.096.200 акций Allegis (поиск и работа с персоналом) с рыночной стоимостью $78 млн.

Также в нашем портфеле есть бумаги ещё двух крупных холдингов, которые точно не вписываются ни в одну из пяти категорий. Одни из них – облигации Texaco (нефть и автомасла, поглощена Chevron) с коротким сроком погашения, все они куплены после банкротства компании. Если бы не крупный размер капитала наших страховых дочек, покупка дефолтных облигаций точно была бы неуместной. Однако мы посчитали цены, существовавшие после объявления о банкротстве, максимально привлекательными.

Исходя из наихудшего сценария судебного разбирательства с Pennzoil (Texaco вынудила компанию Getty Oil продаться, хотя Pennzoil достигла неофициальной, грамотно составленной договорённости о покупке раньше; вскоре суд оштрафовал Texaco на $10,5 млрд.), мы полагали, что стоимость облигаций останется такой же, какую мы заплатили. Учитывая возможное разумное урегулирование, они должны стоить значительно больше (но не будут). На конец года облигации Texaco учитывались по цене $104 млн., а их рыночная стоимость была $119 млн.

На сегодняшний день нашей самой крупной и разрекламированной инвестицией стала покупка 9% привилегированных акций Salomon (инвестбанк) за $700 млн. Они могут быть конвертированы через три года в обыкновенные акции по цене $38 за штуку или, если конвертации не случится, будут погашены в течение пяти лет, начиная с 31.10.95.

У нас, конечно, нет особых представлений о направлении или будущей прибыльности инвестиционно-банковских услуг. По своей природе этот бизнес гораздо менее предсказуем, поэтому для нас конвертация предпочтительнее.

В чём действительно уверены, так это в способностях и честности Джона Гутфренда, генерального директора Salomon. Мы с Чарли любим Джона, восхищаемся и доверяем ему (зря). В 1976-м он сыграл ключевую роль в спасении GEICO от банкротства. С тех пор мы несколько раз видели, как Джон отговаривал клиентов от вредных транзакций, даже когда его советы наносили Salomon вред. Такое поведение очень-очень редко на Уолл-Стрит.

Оцениваем инвестиции в Salomon в 98% от номинала, что на $14 млн. меньше цены покупки. Тем не менее уверены, что высококачественные операции по привлечению капитала и созданию новых возможностей на рынках смогут обеспечить хорошую рентабельность собственного капитала.

(В 1991-м Джон Гутфренд признался в мошеннических операциях от имени клиентов без их согласия и ушёл в отставку, директором пришлось стать Баффету и до 1992-го слёзно умолять МинФин США не банкротить компанию. Только в 1997-м он продал её за $9 млрд., сделав два вывода.

Какой бы надёжной ни казалась контора, всегда найдётся человеческий фактор. И, если есть возможность не связываться с долгосрочным геморроем и спасением/восстановлением, лучше сразу избавиться от проблемных бумаг).

Ещё два пояснения. Во-первых, публикуем обычное предупреждение: наши активы могут и будут меняться без предварительного уведомления. А, во-вторых, в 1987-м, как и ранее, в прессе время от времени появлялись слухи о наших операциях. Эти истории иногда были правдивы, частично правдивы или полностью лживы. Интересно, что не было обнаружено никакой корреляции между размером/престижем публикации и достоверностью отчётов об операциях. Одна ложь даже получила широкое освещение в крупном журнале, а другое издание обмануло читателей, описав арбитражную сделку, как долгосрочное вложение (не называя имен, я повторю старое предупреждение, что неразумно затевать споры с людьми, покупающими чернила бочками).

Вы должны понимать, мы просто не комментируем слухи, правдивы они или нет, иначе пришлось бы отвечать на всё.

В мире, где большие инвестидеи очень редки и ценны, мы не заинтересованы сообщать потенциальным конкурентам о наших действиях, за исключением, когда этого требует закон. Конечно, не ждём, и что другие расскажут нам о своих инвестидеях. Аналогично любая другая компания не будет раскрывать подробности о своих частных покупках, а журналист обязательно скроет от конкурентов истории, над которыми работает, и источники, которые использует.

Мне неловко, когда друзья или знакомые упоминают о покупке акций X, потому что якобы Berkshire тоже в деле. Однако, я не останавливаю их. Если кто-то хочет участвовать в наших проектах, он всегда может купить акции Berkshire. Но, возможно, это слишком просто. Обычно, подозреваю, им интереснее покупать то, о чём все говорят. Является ли эта стратегия более прибыльной — спорный вопрос.

Вскоре после Нового года Berkshire продала два выпуска долговых обязательств на общую сумму $250 млн. Срок погашения по ним в 2018-м, а начало погашения в 1999-м. Процентная ставка с учётом расходов на выпуск составляет немногим более 10%. Инвестбанком стал Salomon и его обслуживание было превосходным.

Несмотря на пессимистичные взгляды на инфляцию, наша склонность к наращиванию долгов весьма ограничена. Безусловно, Berkshire могла бы улучшить рентабельность собственного капитала, перейдя на гораздо более высокое, хотя и всё ещё традиционное соотношение долга к стоимости бизнеса. Ещё более вероятно, что мы могли бы без проблем справиться с таким соотношением в экономических условиях, намного худших, чем преобладавшие с начала 1930-х.

Но не хотим проверять вероятность, нам нужна надёжность. Соответственно, такая политика – как в отношении долга, так и по всем другим вопросам – позволит достичь приемлемых долгосрочных результатов даже в чрезвычайно неблагоприятных условиях.

Хорошие деловые или инвестиционные решения в конечном итоге обязательно приведут к удовлетворительным результатам без помощи рычагов. Поэтому нам кажется и глупым, и неправильным рисковать важным (включая благополучие невинных людей, вроде страхователей и рядовых сотрудников) ради дополнительной прибыли, которая относительно не важна. Этот взгляд сформирован не преклонным возрастом и размером личных богатств: наше мнение о долгах всегда неизменно.

Однако, мы не боимся брать взаймы (и далеки от мысли, что нет участи хуже должника) сумму, которая, по нашему мнению, в наихудшем случае точно не станет угрозой для Berkshire. Анализируя, какой может быть эта сумма, можем выделить некоторые важные моменты, даже если национальную экономику серьёзно заштормит: доходы Berkshire формирует множество хорошо зарекомендовавших себя компаний, которые редко требуют больших капиталовложений, а наш долг хорошо структурирован и мы всегда поддерживаем достаточный запас ликвидности. Очевидно, у нас может быть более высокое соотношение долга и стоимости бизнеса, чем сейчас.

Ещё один аспект нашей долговой политики: в отличие от многих представителей делового мира, предпочитаем иметь ликвидность до возникновения потребности, а не реагировать на неё. Бизнес получает наилучшие финансовые результаты, если хорошо управляет обеими частями баланса. Это означает получение максимально возможной прибыли на активы и минимально возможную стоимость обязательств. Было бы удобно, если возможности для разумных действий на обоих фронтах совпадали. Однако, разум подсказывает, что дело обстоит как раз наоборот: жёсткие денежные условия, выражающиеся в высокой стоимости обязательств, создают наилучшие возможности для приобретений, а дешёвые деньги заставляют активы взлетать до небес. Вывод: действия с капиталом и займами иногда должны предприниматься независимо от каких-либо действий с активами.

У нас нет возможности прогнозировать процентные ставки, и, сохраняя обычный непредубеждённый дух, уверены, что и никто другой не может. Поэтому просто берём займы, когда условия не кажутся угнетающими, и надеемся, что позже найдём разумные возможности для новых приобретений, которые наверняка появятся, когда условия на долговом рынке станут жёстче. Наш основной принцип в том, чтобы, когда потребуется застрелить редких, быстро движущихся слонов, всегда иметь при себе заряженное ружьё.

Политика «сначала копи, потом покупай» почти всегда наносит ущерб краткосрочной прибыли. Например, зарабатывая около 6,5% на $250 млн., которые недавно привлекли под 10%, разница в настоящее время обходится примерно в $160 тыс. в неделю. Этот отрицательный спред не имеет для нас значения и не заставит ускоряться с покупками высокодоходных краткосрочных инструментов. Если найдём подходящего слона в течение следующих пяти лет, ожидание и расходы будут оправданны.

Также мы надеемся купить ещё больше интересных компаний, вроде тех, что уже в нашем портфеле, и тут может понадобиться помощь. Если у вас есть на примете компания, которая соответствует следующим критериям, позвоните или напишите мне. Вот, что мы ищем:

1. крупный бизнес (не менее $10 млн. прибыли после уплаты налогов),

2. текущая стабильная доходность (прогнозы мало интересны, равно как и обещание «разворота» из убытков),

3. хорошая прибыль на собственный капитал при небольшом использовании долга или вообще без него,

4. высокое качество управления (мы не сможем его обеспечить),

5. простота (если там много сложных технологий, мы их не поймём),

6. чёткая цена продажи (мы не хотим тратить время, если цена неизвестна).

Также не участвуем в недружественных поглощениях, зато обещаем полную конфиденциальность и очень быстрый ответ — обычно в течение пяти минут. Предпочитаем покупать за наличные, но рассмотрим и вопрос об оплате акциями, если получим равнозначную ценность. И приглашаем потенциальных продавцов проверить нас, связавшись с людьми, с которыми уже вели дела в прошлом. Для правильного бизнеса мы предоставим надёжную крышу.

С другой стороны, к нам часто обращаются с предложениями, которые даже близко не соответствуют указанным критериям: стартапы, биотехи, аукционные продажи и неизменно популярное (от брокеров): «Уверен, всё получится, как только вы узнаете друг друга». Ничего из этого не привлекает.

Помимо интереса в покупке целых компаний, как описано выше, мы также заинтересованы в крупных, но не контрольных долях, сопоставимых с теми, которые держим в Cap Cities и Salomon, особенно конвертируемых привилегированных акциях.

* * *

А теперь немного дежавю. Большинство основных акционеров Berkshire получили свои акции в конце 1969-го года в результате ликвидации Buffett Partnership Limited. Некоторые из тех партнёров помнят, как в 1962-м я столкнулся с серьёзными управленческими проблемами в дочерней Dempster Mill Manufacturing, компании по производству насосов и сельскохозяйственного инвентаря.

Тогда, как и сейчас, я пошёл к Чарли, потому что вообще не видел решения. И Чарли предложил найти его калифорнийского друга Гарри Боттле, чьё особое умение – никогда не забывать основы бизнеса. Я встретился с Гарри в Лос-Анджелесе 17 апреля 1962 года, а 23 апреля он уже был в Беатрис (Небраска) и рулил Dempster. Наши проблемы исчезли почти сразу. В ежегодном письме партнёрам за 1962-й я назвал Гарри «Человеком года».

24 года спустя: место действия — K&W Products, небольшая дочка Berkshire, производящая автомобильные запчасти. В течение многих лет K&W преуспевала, но в 1985-86 годах она споткнулась, поскольку преследовала лишнее, пренебрегая нужным.

Чарли, курирующий K&W, знал, что в моих советах нет необходимости. Вместо этого он позвонил Гарри, которому сейчас 68 лет, назначил его гендиректором и стал ждать неизбежного. Ожидание тянулось не долго. В 1987-м прибыль K&W установила рекорд, увеличившись на 300% по сравнению с 1986-м годом. А по мере роста прибыли дебиторская задолженность и товарно-материальные запасы уменьшились на 20%. Если через десять-двадцать лет мы столкнёмся с очередной управленческой проблемой, вы знаете, чей телефон зазвонит.

* * *

Около 97,2% наших акционеров участвовали в благотворительной программе Berkshire 1987-го года. Пожертвования составили $4,9 млн., а их получателями стали 2.050 организаций.

Недавний опрос показал, что около 50% крупных американских компаний делают благотворительные взносы, согласно предпочтениям директоров. По сути, руководители направляют средства в любимые благотворительные фонды, даже не консультируясь с владельцами (интересно, как бы они себя почувствовали, если бы процесс был обратным и акционеры залезли в их карманы?!). Когда А берёт деньги у Б, чтобы передать С, а А является законодателем, процесс называется налогообложением. Но когда А является директором корпорации, это называется филантропией. Мы по-прежнему считаем, что благотворительность должна отражать предпочтения владельцев, а не должностных лиц.

Призываем новых акционеров ознакомиться с описанием нашей программы. Если захотите поучаствовать, настоятельно рекомендуем удостовериться, что ваши акции зарегистрированы на фактического, а не номинального владельца (вроде брокера, инвестфонда, депозитария или регистратора). Акции, не зарегистрированные таким образом до 30.09.88, не будут участвовать в программе 1988-го года.

* * *

В прошлом году на нашем ГОСА присутствовало около 450 акционеров. 60 вопросов, которые они задали, были, как всегда, превосходны. Во многих компаниях ежегодные собрания — пустая трата времени, потому что «интеллектуальные эксгибиционисты» превращают их в фарс. Однако у нас всё иначе – информативно и весело (на собраниях Berkshire эксгибиционисты сразу самовыпиливаются).

Новое рандеву состоится 23.05.88 в Омахе, и надеемся, вы все придёте. Встреча снова станет форумом, где можно задать любые вопросы (кроме касающихся текущей портфельной деятельности и иной конфиденциальной информации) – ответим на все.

В прошлом году мы арендовали за $100 два автобуса, чтобы отвезти акционеров в магазин Nebraska Furniture Mart, где вы совершили покупок на $40 тыс. Миссис Б. считает такое соотношение расходов к продажам излишне завышенным, объясняя всё моей хронической невнимательностью к деталям и небрежным управлением. Но, как всегда любезная, она дала мне ещё один шанс и после встречи у нас снова будут свободные автобусы. Миссис Б. говорит, что вы обязаны превзойти прошлогодние показатели, и я пообещал не разочаровать её.

29.02.1988 Председатель правления Уоррен Э. Баффет

Письмо Баффета акционерам Berkshire Hathaway 29.02.1988 by Алексей

Интересно… Спасибо.

Баффет кладезь инвестиционной мудрости)

круто! спасибо